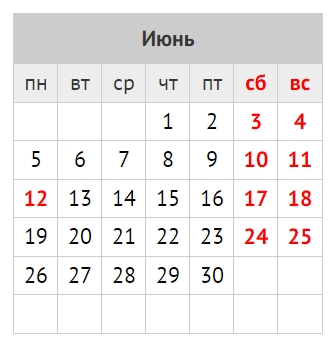

Зарплатные выплаты в июне 2023

По закону день выдачи зарплаты – это всегда конкретная дата не позднее 15 календарных дней со дня окончания периода, за который она начислена. Поэтому на июнь 2023 года попадают:

- на первую половину с 01.06 по 15.06 включительно – расчет и выплата окончательной суммы з/п за май 2023 года;

- на вторую половину с 16.06 по 30.06 вкл. – зарплата за первую половину июня 2023 (аванс).

Например, в трудовом договоре можно установить, что зарплата за первую половину текущего месяца выплачивается 20-го числа этого месяца, а зарплата за вторую половину – 5-го числа следующего месяца (письмо Государственной инспекции труда в г. Москве от 26.08.2022 № ПГ/22605/10-30437-ОБ/18-661).

На основании ч. 6 ст. 136 Трудового кодекса РФ работодатель обязан выплачивать заработную плату не реже чем каждые полмесяца. При этом в локальном акте (например, Положении об оплате труда), трудовом или коллективном договоре помимо конкретных дат можно оговорить её выплату чаще.

В то же время выплата аванса за июнь раньше срока законодательством не предусмотрена. Но есть 2 исключения:

- если 31 день в месяце (это июня не касается);

- совпадение зарплатного дня с выходным или нерабочим праздничным днем (если друг попадает на 12 июня – День России).

Также см. Расчет аванса по зарплате в 2023 году: правила и примеры.

Если день выдачи зарплаты, установленный в организации локальным актом, совпадает с выходным или нерабочим праздничным днем, з/п следует выплатить накануне этого дня. Это прямое указание ч. 8 ст. 136 ТК РФ. На практике означает следующее: зарплату с датой выплаты 12 июня выдайте не позднее 09.06.2023.

Налог сразу

С 2023 года датой фактического получения дохода в виде оплаты труда для исчисления НДФЛ считается день выплаты аванса/зарплаты, а не последний день месяца, за который начислен доход, как ранее (п. 2 ст. 223 Налогового кодекса РФ утратил силу – Федеральный закон от 14.07.2022 № 263-ФЗ).

Кроме того, по сроку больше нет привязки к виду выплаты, с которой нужно удержать налог в июне 2023: то есть НДФЛ удерживайте сразу при каждой зарплатной выплате в июне. Даже если это аванс.

Что входит в аванс

В понятие “заработная плата” входят:

- вознаграждение за труд – т. е. оплата за фактически отработанное время или за выполненный объем работы;

- компенсационные выплаты – например, оплата за сверхурочную и ночную работу, в выходные дни и др.;

- премии и прочие стимулирующие выплаты.

Таким образом, каждая выплата зарплаты должна быть с учетом фактически:

- отработанного сотрудником времени – при повременной оплате труда;

- выполненного объема работы – при сдельной оплате труда.

Плюс причитающиеся за оплачиваемый период компенсационные выплаты.

Что касается стимулирующих выплат (премий и т. п.), то периодичность их выдачи определяют исходя из оснований и критериев для них. Так, например, если премии ежемесячные или ежеквартальные, выплачивать их 2 раза в месяц невозможно.

То есть расчет з/п в июне 2023 также зависит от установленной на предприятии системы оплаты труда – простая повременная или повременно-премиальная.

Работодатель не вправе выплачивать аванс по зарплате за первую половину июня специально в небольшой сумме, а затем в первой половине июля производить окончательный расчет за июнь в полном объеме с зачетом сумм выплаченного аванса. Это ущемляет права работников.

Варианты расчета аванса

Сумму аванса обычно считают пропорционально времени, отработанному в первой половине месяца. То есть работник имеет право на получение заработной платы за первую половину июня не более чем пропорционально отработанным дням, сменам.

Если же у сотрудника в первой половине июня не было ни одного отработанного дня (например, из-за болезни или отпуска), аванс можно вообще не платить (письмо Минтруда России от 20.03.2019 № 14-1/В-177).

Учтите, что искусственное уменьшение при начислении размера зарплаты за первую половину месяца может быть рассмотрено как дискриминация в сфере труда и ухудшение трудовых прав работников (письмо Минтруда от 10.08.2017 № 14-1/В-725).

И наоборот: неоправданное завышение аванса может автоматически повлечь неправомерный (заниженный) расчет его суммы за вторую половину месяца (ответ Онлайнинспекции.рф при Роструде от января 2023).

Работодатель может установить аванс и в фиксированной сумме. Но Минтруд не советует так делать (письмо от 10.08.2017 № 14-1/В-725): ведь придется каждый раз проверять, не меньше ли он положенной оплаты труда за фактически отработанное время в первой половине месяца.

Онлайнинспекция.рф при Роструде в ответе на вопрос № 179615 от 18.04.2023 подтвердила, что неправомерно выплачивать аванс по зарплате в фиксированной сумме. При расчетном методе зарплата за первую половину месяца начисляется исходя из фактически отработанного времени (норм выработки) в данном периоде. Поэтому размер з/п за первую половину месяца меняется в зависимости от числа рабочих дней в том или ином месяце.

При сдельной оплате труда основной показатель для расчета заработной платы – количество изготовленной продукции/выполненных работ/оказанных услуг и расценки за её изготовление.

Примеры расчета аванса за июнь 2023

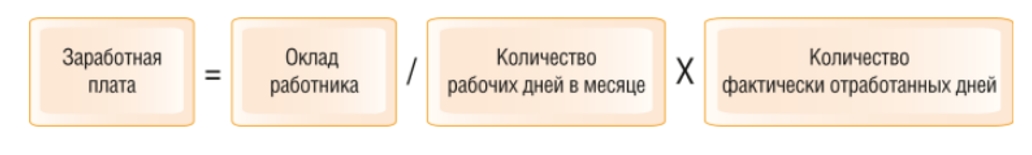

В общем виде формула расчета зарплаты выглядит так:

Если полная отработка

Оклад сотрудника – 85 500 рублей. Первую половину июня 2023 г. он отработал полностью.

По производственному календарю для пятидневки в июне 2023 года – 21 рабочий день. На период с 01 по 15.06.2023 приходится 10 рабочих дней.

Аванс работника за июнь 2023 составит 40 714,28 руб. (85 500 руб. / 21 дн. × 10 дн.).

Соответственно, НДФЛ с июньского аванса – 5293 руб. (40 714,28 руб. × 13%).

В июне 2023 года 12-е число – официальный выходной праздник День России. Поэтому при расчете этот день исключаем.

Если отпуск

Допустим, что оклад сотрудника – 60 000 руб. В первой половине июня он был в отпуске с 05 по 11.06.2023, остальные дни отработал.

Согласно производственному календарю для пятидневки, в июне 2023 года – 21 рабочий день. На период с 01 по 15.06.2023 приходится 10 рабочих дней, из них отработано 6 дней.

В итоге аванс работнику за июнь 2023 составит 17 142,86 руб. (60 000 руб. / 21 дн. × 6 дн.).

Как видно, выплата аванса за фактически отработанное время не зависит от того, является ли работник временно нетрудоспособным (на больничном) либо находится в отпуске.

Что в 6-НДФЛ

В разделе 2 расчета 6-НДФЛ отражают зарплату и авансы по ней, фактически выплаченную в отчетном (налоговом) периоде независимо от того, за какой месяц она выдана де-юре.

Так, зарплату, начисленную за июнь 2023 года и выплаченную в июле отражают в разд. 2 именно за 9 месяцев 2023 года и не отражают в данном разделе расчета за полугодие 2023. Это следует из письма ФНС от 09.11.2022 № БС-4-11/15099.

Аванс и зарплату за июнь, выплаченные:

- до 22 июня включительно – отразите в разд. 1 и 2;

- с 23 по 30 июня – только в разд. 2.

Если отпускные

Для включения в расчет среднего заработка итоговой начисленной зарплаты за июнь организация придется сделать в июле перерасчет отпускных. То есть при предоставлении работнику отпуска в июле в расчет отпускных нужно включить в том числе доход, начисленный в июне.

Также см. Расчет отпускных в июне 2023 года.

Документы

Из кассы зарплату выдают на основании платежной ведомости.

Есть другой вариант: аванс выдать по платежной ведомости, а в конце июня сформировать расчетно-платежную ведомость. В ней будет расчет зарплаты за весь месяц и сумма к выплате за вторую половину. Тогда расчетная ведомость не нужна.

На всю сумму з/п, выплаченную по ведомости, оформляют один РКО (подп. 6.5 Указания Банка России № 3210-У).

Независимо от способа выдачи зарплаты следует выдавать работникам расчетные листки при выплате зарплаты за вторую половину месяца (письмо Роструда от 17.09.2021 № ПГ/26944-6-1).

Отправлять расчетный листок по электронной почте разрешено только тем работникам, с которыми действует электронный кадровый документооборот. От них не нужно отдельное заявление о направлении расчетного листка на электронную почту. Остальным выдают бумажные листки (письмо Минтруда от 20.01.2023 № 14-6/ООГ-296).

Что важно еще знать

Обозначим тезисно:

- изменить срок выплаты зарплаты, установленный трудовым договором, можно оформив допсоглашение к нему;

- изменить срок по локальному акту может приказ руководителя;

- срок, установленный коллективным договором, корректируют по правилам внесения изменений в него (ст. 44 и 72 ТК);

- зарплату перечисляют на банковскую карту, если это предусмотрено трудовым или коллективным договором и от работника получено заявление с реквизитами карты. В остальных случаях – наличными (письмо Роструда от 10.10.2019 № ПГ/25775-6-1);

- банк работник выбирает сам, даже если у организации зарплатный проект;

- работник может сменить зарплатный банк, подав заявление за 15 дней до получения зарплаты;

- иностранцу з/п можно платить наличными, только если у него есть вид на жительство. Остальным – на банковскую карту, иначе возможен штраф (письмо ФНС от 24.05.2022 № КЧ-19-9/122, Информация Росфиннадзора).