Выделять сумму НДС или нет

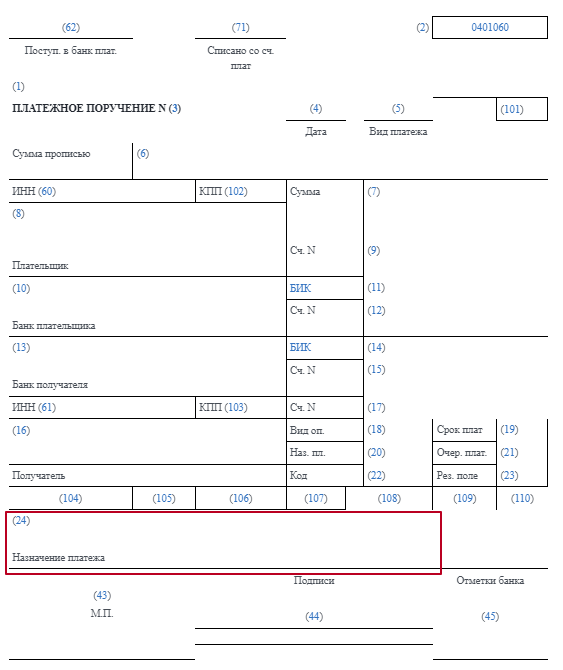

При оплате товаров, работ, услуг, имущественных прав сумму НДС нужно выделить отдельно в реквизите 24 “Назначение платежа” платежного поручения. Это вытекает из п. 4 ст. 168 НК РФ.

Согласно Приложению 1 к положению Банка России от 29.06.2021 № 762-П “О правилах перевода денежных средств” в реквизите 24 помимо назначения платежа, наименования товаров/работ/услуг, номеров и дат договоров, товарных документов можно указывать другую информацию, в том числе в соответствии с законодательством, включая налог на добавленную стоимость.

Минфин России в письме от 25.01.2021 № 03-07-11/4027 уточнил: при оплате покупателем, в том числе применяющим УСН, товаров/работ/услуг, приобретенных с учетом НДС, предъявленного их продавцом, в поле платежки “Назначение платежа” сумму налога следует выделять отдельной строкой.

Отметим, что на практике рядом с суммой налога указывают и ставку, по которой она рассчитана. Например:

| Авансовый платеж за аренду помещения в мае 2023 г. по договору № 12/А-21 от 11.01.2021 (в том числе НДС по ставке 20% – 17 456,50 руб.). |

Есть особенность у упрощенца: если он не выставлял покупателям счета-фактуры с выделенными суммами НДС, а покупатели сами по ошибке выделили их в платежках, обязанность по уплате этих сумм НДС в бюджет у упрощенца не возникает (письмо Минфина от 18.11.2014 № 03-07-14/58618).

| СИТУАЦИЯ | РЕШЕНИЕ |

| Одной платёжкой оплачиваете товары, которые облагаются НДС по разным ставкам (например, 10 и 20%) | Укажите отдельно общую сумму налога и суммы НДС по каждой ставке |

| Перечисляете оплату без НДС | В платежном поручении желательно сделать отметку “без НДС”. Это делают, если:

|

Право на вычет

Сумму НДС, которая не выделена в платежке, можно принять к вычету при соблюдении остальных условий его применения.

При этом само по себе наличие в платежном поручении суммы “входного” НДС не является условием для вычета налога (п. 2 ст. 171, п. 1 ст. 172 НК).

Заключение: как действовать

В платёжке на оплату товаров, работ, услуг, имущественных прав сумму НДС выделяйте. Если же перечисляете оплату без НДС, сделайте пометку – “без НДС”.

Даже если НДС в платежном поручении не выделен, входной НДС принять к вычету можно.