Какие существенные ошибки в счетах-фактурах могут поставить крест на вычете по НДС? Какие ошибки и неточности считаются допустимыми и не препятствуют вычету по НДС? На эти и другие вопросы ответим в материале.

Четыре условия

НДС, начисленный продавцом при реализации товаров, работ, услуг, имущественных прав, можно уменьшить на налоговые вычеты (ст. 166, п. 1 ст. 171 НК РФ). Для этого должны соблюдаться четыре основных условия. В том числе должны отсутствовать существенные ошибки в счетах-фактурах 2019.

Помимо наличия правильно оформленного счета-фактуры должны выполняться следующие условия:

- налог предъявлен поставщиком;

- приобретенный товар, работа, услуга будут использованы для облагаемых НДС операций;

- приобретенные товары, работы, услуги приняты на учет.

Если все указанные условия выполняются, компания получает право на вычет по НДС. На практике возможны ситуации, когда в счетах-фактуры встречаются ошибки. С человеческим фактором трудно что-то сделать. Влияют ли на вычет несущественные ошибки в счетах фактурах?

Что допускается

Самое главное, чтобы счет-фактура был составлен верно и по нужно форме. В этом случае налоговые инспекторы не вправе отказать в вычете. Главное, чтобы в документе были:

- все обязательные реквизиты, предусмотренные пунктами 5, 5.1, 5.2 ст. 169 НК РФ;

- подписи лиц, указанных в пункте 6 статьи 169 НК РФ.

Не являются основанием для отказа в вычете и ошибки, которые не мешают идентифицировать (абз. 2 п. 2 ст. 169 НК РФ):

- стороны сделки (продавца – покупателя, исполнителя – заказчика);

- наименование и стоимость реализованных товаров, выполненных работ, оказанных услуг, переданных имущественных прав;

- налоговую ставку и сумму НДС, предъявленную покупателю.

То есть основные ошибки в счетах-фактурах, которые не позволят оформить вычет, связаны с невозможностью установить участников сделки, определить реализованные товары (работы, услуги), налоговую ставку и сумму НДС.

Так, например, арифметические ошибки в документе не позволят покупателю воспользоваться вычетом. Такая ошибка допустимой не считается, а значит, и вычет по такому счету-фактуре заявить не получится (письмо Минфина от 30.05.2013 № 03-07-09/19826).

Подходить к составлению счета-фактуры нужно, руководствуясь требованиями, прописанными в пунктах 5, 5.1, 5.2, 6 статьи 169 НК РФ и постановлении Правительства от 26.12.2011 № 1137.

https://www.youtube.com/watch?v=JsA_O6mGjV8

Какие ошибки в счете-фактуре препятствуют вычету НДС

- Нельзя определить продавца или покупателя: ИНН не соответствует названию, не указан адрес (п. 2 ст. 169 НК РФ). Небольшие неточности в адресах или наименованиях – прописные буквы вместо строчных, произвольные сокращения, неполный адрес – вычету не мешают (Письмо Минфина от 02.04.2019 N 03-07-09/22679). Ошибка в КПП при правильном ИНН также не препятствует вычету (Письмо Минфина от 26.08.2015 N 03-07-09/49050).

- Название товара, работы или услуги не соответствует договору, первичным документам (Письмо Минфина от 14.08.2015 N 03-03-06/1/47252).

- Нельзя определить стоимость товаров: не указана валюта или ее код, стоимость товара не соответствует данным о цене и количестве.

- Неправильные ставка или сумма НДС (Письмо Минфина от 19.04.2017 N 03-07-09/23491).

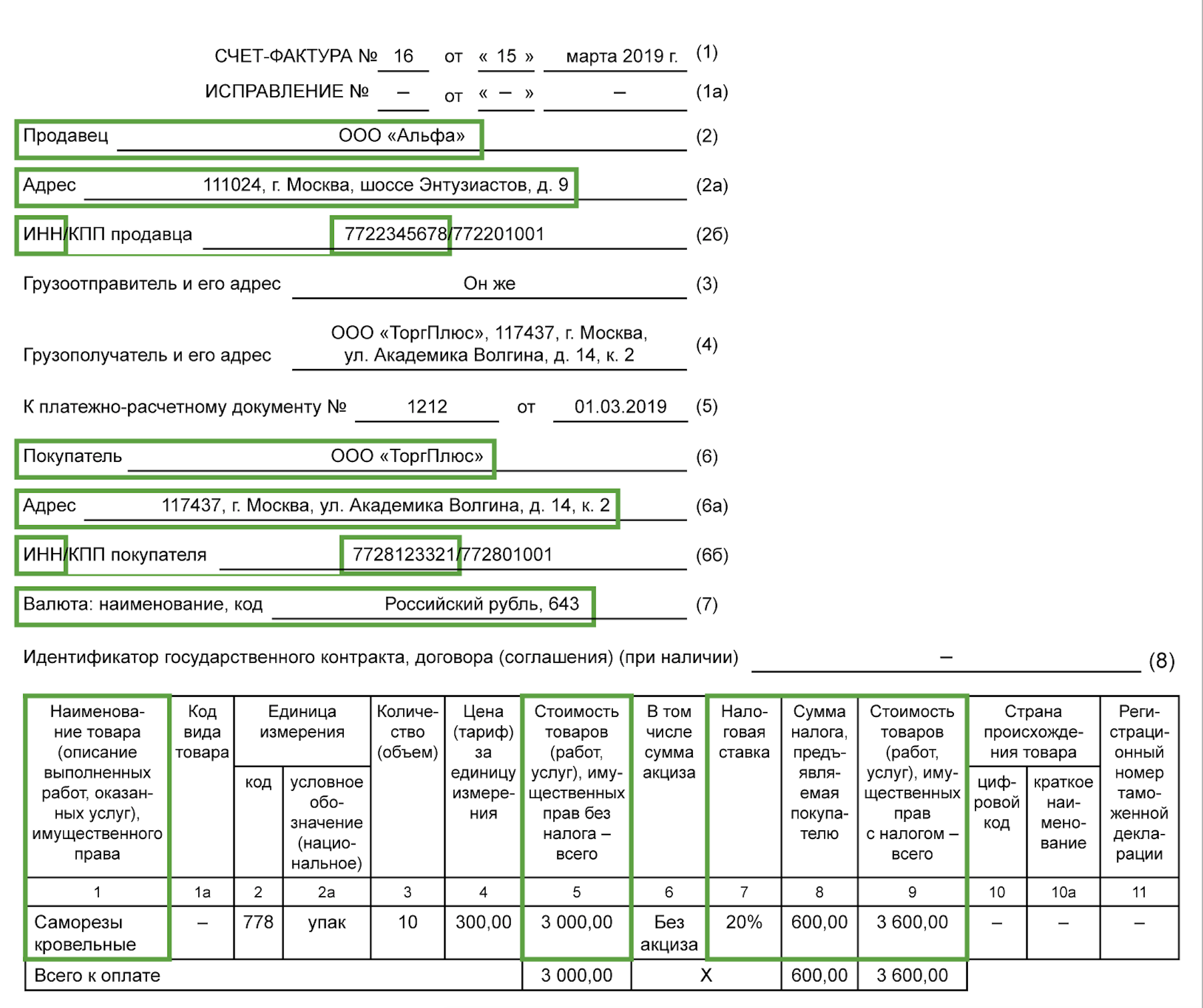

Вот обязательные реквизиты счета-фактуры, в которых не должно быть ошибок: