Актуальная форма бланка платёжки

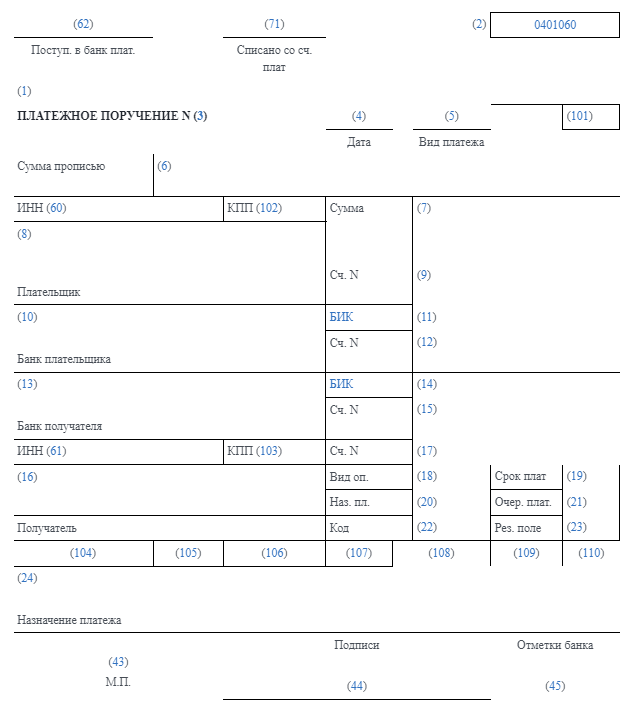

В 2022 году для уплаты в бюджет НДС заполняют форму платежного поручения, которая приведена в Приложении 2 к Положению Банка России от 29.06.2021 № 762-П «О правилах осуществления перевода денежных средств».

Её форма по ОКУД – 0401060.

Как заполнять платёжку по НДС

Платежное поручение на уплату НДС нужно заполнять по правилам, которые указаны в Приложениях № 1, 2 и 5 к приказу Минфина России от 12.11.2013 № 107н.

Сразу скажем, что с 2022 года изменений в отношении заполнения платёжного поручения по НДС в законодательстве не произошло.

Главное, чтобы в распоряжении о переводе денежных средств в уплату НДС была указана информация, идентифицирующая:

- плательщика НДС (налогового агента в силу закона по НДС);

- получателя средств;

- сам платеж;

- лицо, составившее платёжку.

Обязательно укажите в платёжке по НДС:

- ваш статус – налогоплательщик-юрлицо, ИП или налоговый агент;

- ваши реквизиты – ИНН, КПП, название организации или Ф.И.О. ИП, номер счета в банке;

- реквизиты налоговой инспекции, КБК налога, код ОКТМО и др.

Особенности заполнение платёжки на сам добавленный налог

Обратите внимание на следующие поля:

|

РЕКВИЗИТ (ПОЛЕ/СТРОКА) |

КАК ЗАПОЛНИТЬ |

| Поле 101 | Код статуса плательщика:

|

| Реквизиты плательщика | В поле 8 – полное или сокращенное название организации. Если ИП, то полностью Ф.И.О. и в скобках пометку “ИП”, а также свой адрес. Перед адресом и после него – знак //.

Поле 60 – ИНН организации или предпринимателя. Поле 102 – КПП организации. ИП ставят ноль “0”. Поля 9 – 12 – номер вашего счета в банке, название и место нахождения банка (если платежное поручение на бумаге), БИК банка, номер корреспондентского счета банка. |

| Реквизиты получателя и его банка для уплаты НДС | Поля 61, 103 – ИНН и КПП налоговой инспекции, в которой стоите на учете.

Поле 16 – сокращенное название казначейства по вашему региону и в скобках – сокращенное название налоговой инспекции. Например: «УФК по г. Москве (ИФНС России № 19 по г. Москве)» Поля 13, 14 – название и местонахождение банка получателя (если платежное поручение на бумаге), его БИК. Поле 15 – номер счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета). Поле 17 – номер счета получателя (номер казначейского счета). Эти сведения можно узнать в своей ИФНС или с помощью сервиса ФНС «Адрес и платежные реквизиты Вашей инспекции». Если неправильно укажете номер счета Федерального казначейства и название банка получателя, налог не будет считаться уплаченным (подп. 4 п. 4 ст. 45 НК РФ). |

| Поле 21 “Очередность платежа” | Укажите “5” – уплата текущих платежей (п. 2 ст. 855 ГК РФ). |

| Поле 22 для УИН | Поставьте “0” (ноль).

При перечислении налогов юрлицами и ИП УИН не формируется. |

| Поле 104 | КБК (20 цифр) для уплаты НДС (кроме НДС при импорте) – 182 1 03 01000 01 1000 110 |

| Поле 105 | Код ОКТМО по месту нахождения вашей организации или по месту жительства ИП. Должен быть, как и в декларации по НДС.

Узнать код ОКТМО можно в своей ИФНС или с помощью сервиса ФНС «Узнай ОКТМО». |

| Поле 106 | Код основания платежа из п. 7 Приложения № 2 к приказу Минфина от 12.11.2013 № 107н. Например:

|

| Поле 107 | Код квартала, за который платите НДС:

В 3-м и 6-м знаках – разделительные точки. Например: “КВ.02.2022” при уплате НДС за II квартал 2022 г. Если добровольно погашаете задолженность, то указывайте код того квартала, за который эту задолженность погашаете. Если платите недоимку по требованию ИФНС, вместо кода налогового периода указывайте срок уплаты налога, который указан в требовании. Например: “21.10.2022”. Если погашаете задолженность по решению по проверке, проставьте ноль “0”. |

| Поле 108 | Номер документа – основания платежа. Знак номера “№” ставить не нужно.

Если текущий платеж по налоговой декларации (в поле 106 стоит “ТП”) или добровольно погашаете задолженность при отсутствии документа – основания платежа (в поле 106 “ЗД”), ставьте “0” (ноль). Если в поле 106 стоит “ЗД” и погашаете недоимку в соответствии с документом-основанием платежа, в поле 108 укажите, в частности:

|

| Поле 109 | Указать дату документа – основания платежа.

Текущий платеж по налоговой декларации (в поле 106 стоит “ТП”), ставьте дату подписания этой декларации. Добровольно погашаете задолженность по налогу (в поле 106 стоит “ЗД” и отсутствует документ-основание платежа), ставьте “0”. Если погашаете задолженность по требованию ИФНС, ставьте дату требования. При погашении задолженности по решению по проверке ставьте дату этого решения. |

| Поле 110 | Не заполняйте |

| Поле 24 “Назначение платежа” | Укажите пояснение к платежу. Например:

«1/3 НДС за II квартал 2022 г.» |

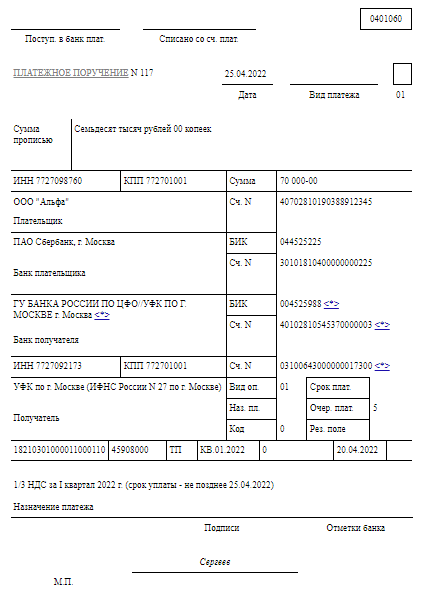

Далее показан образец платёжного поручения по НДС на уплату самого налога в 2022 году.

Особенности заполнение платёжки на пени по НДС

Поручение на уплату пеней по НДС оформляют в целом аналогично самому налогу. Но есть разница в КБК и некоторых других полях.

|

РЕКВИЗИТ (ПОЛЕ, СТРОКА) |

КАК ЗАПОЛНИТЬ |

| Поле 104 | КБК для уплаты пеней по НДС (20 цифр) – 182 1 03 01000 01 2100 110 (кроме пеней по НДС при импорте) |

| Поле 24 «Назначение платежа» | Нужно пояснение, что платите пени по НДС. Например:

«Пени по НДС за III квартал 2022 г.» |

Для уплаты пени по НДС могут быть разные правовые основания. От этого несколько отличается и заполнение платёжки. Вот несколько стандартных и наиболее распространённых ситуаций:

|

ОСНОВАНИЕ |

КАК ЗАПОЛНИТЬ ПЛАТЁЖКУ |

| По требованию налогового органа | Поле 106 – ЗД

Поле 107 – срок уплаты пеней, который указан в требовании Поле 108 – номер требования (знак номера “№” не ставьте). В первых двух знаках укажите вид документа-основания: ТР. Например, если платите задолженность по требованию № 12345, поле 108 заполните так: ТР12345 Поле 109 – дата требования |

| По результатам проверки | Поле 106 – ЗД

Поле 107 – “0” (ноль) Поле 108 – номер решения по проверке (знак номера “№” не ставьте). В первых двух знаках укажите вид документа-основания – АП. Например, если платите задолженность по решению о привлечении к ответственности за совершение налогового правонарушения № 12-34/567, поле 108 заполните так: АП12-34/567. Поле 109 – дата решения по проверке. |

| Добровольно (не по требованию ИФНС и не по решению по проверке) | Поле 106 – ЗД

Поле 107 – «0» (ноль), так как конкретного значения для добровольной уплаты пеней правила не предусматривают Поле 108 – “0” Поле 109 – “0” |

Особенности заполнение платёжки по НДС налоговым агентом

Налоговому агенту по НДС для перечисления удержанного налога нужно составить отдельное платежное поручение. Оно схоже, как заполняют на сам налог, кроме некоторых полей.

|

РЕКВИЗИТ (ПОЛЕ/СТРОКА) |

КАК ЗАПОЛНИТЬ |

| Поле 101 «Статус плательщика» | Укажите «02» |

| Поле 104 | КБК для уплаты НДС (такой же, как для налогоплательщиков) – 182 1 03 01000 01 1000 110 |

| Поле 24 «Назначение платежа» | Укажите пояснение, что НДС перечисляете именно как налоговый агент. Например:

«1/3 НДС, удержанного налоговым агентом со стоимости аренды муниципального имущества за II квартал 2022 г.» |

| Поле 107 | Если перечисляете НДС в бюджет одновременно с оплатой иностранному лицу работ или услуг (п. 4 ст. 174 НК РФ), вместо кода налогового периода укажите конкретный срок уплаты налога, потому что у таких платежей нет периодичности. Например: «20.06.2022». |

| В поле 109 | Проставьте «0», так как нет документа – основания платежа |

Заполнить платежное поручение по НДС в 2022 году можно также с помощью специального сервиса сайта ФНС. Некоторые реквизиты этот сервис подгрузит сам автоматически.