Кто участвует в отчетной кампании по НДС

Для начала определимся, кого Налоговый кодекс РФ обязывает составлять и сдавать в налоговую декларацию по НДС. Круг данных лиц несколько шире, чем просто плательщики налога.

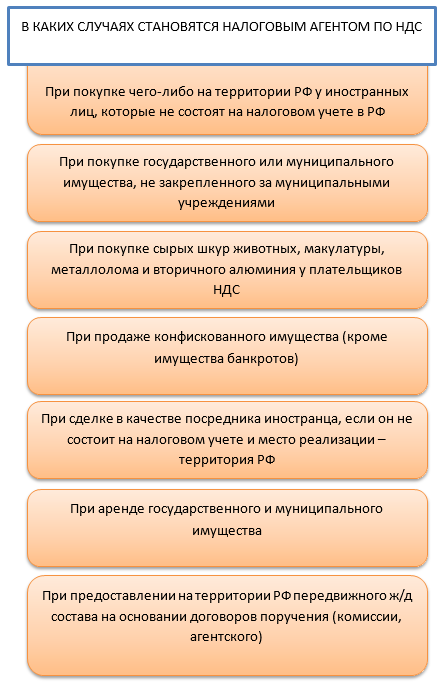

Расшифруем, когда организация или ИП становится налоговым агентом по НДС/

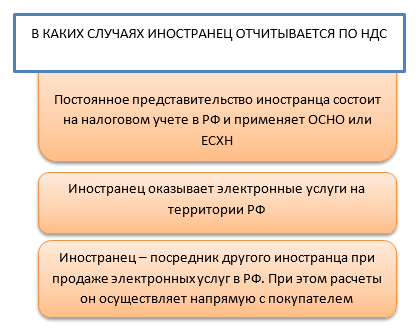

Приведем случаи, в которых иностранная организация отчитывается по НДС.

Помимо этого, уплатить НДС и отчитаться по налогу должны и те, кто не относится к рассмотренным группам, но выставил счет-фактуру покупателю с выделенным НДС. Например, к таким группам относятся спецрежимники, которые в погоне за клиентом идут на уступки и выделяют НДС при продажах, хотя делать этого не должны.

Контрольные сроки отчетной НДС-кампании 2021

Рассматриваемые организации и ИП должны уплачивать налог и сдавать декларацию по НДС в контролирующие налоговые органы.

Для каждого из этих действий есть свои сроки:

- декларацию хотят видеть в налоговой 4 раза в год – ежеквартально;

- уплату в течение года позволено разбить на 12 частей – ежемесячно. Точка отсчета – 25-е число месяца.

Подробно с планом платежей по НДС в 2021 году можно ознакомиться в статье. Там же есть образец платежного поручения для уплаты НДС.

КБК для НДС в 2021 году для юридических лиц остался прежним.

ВАЖНО!

КБК для НДС 2021 на уплату налога: 182 1 03 01000 01 1000 110. Для импорта применяют другой КБК.

Сроки сдачи декларации НДС вы можете посмотреть здесь.

Каким образом отчитаться в налоговую по НДС

Декларация НДС не только самая изучаемая налоговиками, но и самая проблемная для сдачи, так как отправлять ее в налоговый орган можно только в электронном виде.

ВАЖНО!

Не существует декларации по НДС на бумаге, ее следует сдавать только электронно.

Причем сдавать следует только через ТКС. То есть, отчитаться по НДС, имея только ЭЦП, – не получится: необходимо привлекать третьих лиц в любом случае. Иностранцы могут отчитаться через личный кабинет налогоплательщика.

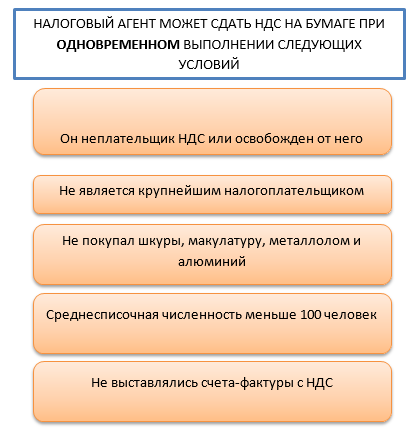

Есть только одно нечастое исключение, когда можно сдать бумажную декларацию НДС.

Правило электронной подачи порождает определенные проблемы. Рассмотрим некоторые из них и опишем возможные пути решения.

|

СИТУАЦИЯ

|

ПОЯСНЕНИЕ |

ВОЗМОЖНЫЕ ПУТИ РЕШЕНИЯ |

| Организация или ИП на ОСНО только открылись | Даже если нет еще никакой деятельности, но вы – плательщик НДС, нулевую декларацию все равно надо сдать. И сделать это можно только в электронном виде. | При условии того, что деятельность еще не ведется, вместо декларации по НДС в электронном виде можно сдать единую упрощенную декларацию (ЕУД) на бумаге. Но при этом не должно быть:

|

| Разовая операция с НДС | Упрощенец выставил счет-фактуру с НДС и теперь должен о ней отчитаться. Операция разовая, больше не повторится. Остальные отчеты он сдает на бумаге и электронной отчетности не имеет. | Некоторые операторы ТКС предлагают тестовые периоды подключения к своим системам на безвозмездной основе на ограниченный период времени. Для сдачи одной декларации по НДС можно воспользоваться таким способом.

|

| Фирма не ведет деятельность | Фирма на ОСНО не ведет деятельность, но должна сдавать нулевки. Периодически могут происходить движения по расчетному счету, поэтому ЕУД не годится.

|

Можно передать сдачу нулевок по НДС сторонней фирме. Но эта процедура – не бесплатная. Кроме того, необходимо, чтобы в налоговой была доверенность от вашего лица на эту фирму. |

Декларацию по НДС сдают в свою основную налоговую, где налогоплательщик стоит на учете. Наличие обособленных подразделений данное правило не меняет.

Какой бланк используем за 1 квартал 2021 года

За 1 квартал 2021 года декларацию по НДС заполняют на недавно обновленном бланке, который начал действовать, начиная с отчетности за 4 квартал 2020 года.

ВАЖНО!

Бланк декларации по НДС утвержден приказом ФНС России от 29.10.2014 № ММВ-7-3/558 в редакции приказа ФНС от 19.08.2020 № ЕД-7-3/591.

Скачать бланк декларации НДС можно здесь:

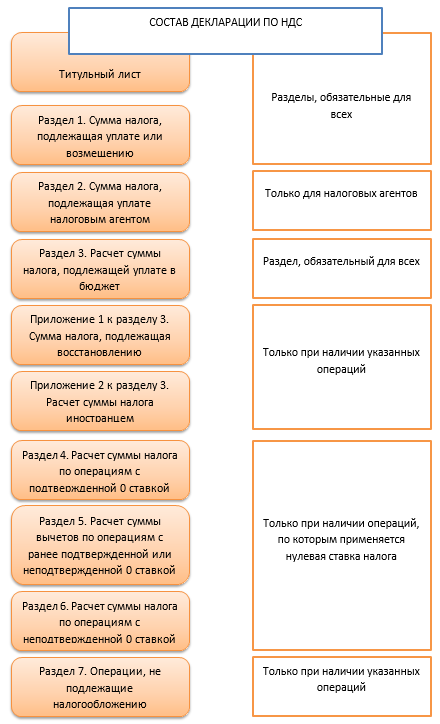

Рассмотрим состав актуального бланка НДС в 2021 году.

Оставшиеся разделы декларации по НДС – это дублирование данных из книг покупок и продаж налогоплательщика и журналов учета счетов-фактур у посредников.

Нулевая декларация по НДС

Если по итогам налогового периода (для НДС – квартал) налога к уплате нет или деятельность не вели вообще, налоговую декларацию по НДС (если не сдаёте ЕУД) все равно надо составить и отправить налоговикам.

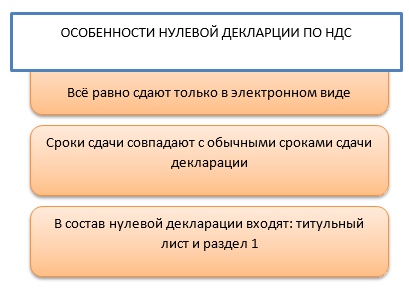

Особенности нулевой декларации по НДС такие:

Алгоритм внесения сведений в бланк по НДС

Традиционно заполнение всевозможных деклараций удобно начинать с внесения данных в последние разделы формуляра, так как в первых разделах обычно аккумулируют данные всех разделов и происходит окончательный расчет налога к уплате. Декларация по НДС за 1 квартал 2021 года – не исключение.

Рассмотрим подробнее порядок и последовательность заполнения бланка отчёта по НДС за 1 квартал 2021 года.

Разделы 8 – 12

Как уже упомянуто, данные разделы – повторение книг и журналов, которые обязаны вести налогоплательщики в течение налогового периода и вносить в них данные о счетах-фактурах выставленных и полученных.

Как правило, учет сейчас ведут с использованием программного обеспечения, поэтому переносить сведения в рассматриваемые разделы логично автоматически. Учитывая, зачастую, немалые объемы выставленных и полученных счетов-фактур, это позволит избежать ошибок. А избежать ошибок именно в этих разделах очень важно, так как разрывы по НДС отрабатывают и сверяют между контрагентами на основании данных книг покупок и книг продаж.

Раздел 7

Заполняют налогоплательщики и налоговые агенты по необлагаемым операциям, если такие были совершены в налоговом периоде.

Вносят данные по каждому коду операции, отраженному в 1-м столбце. Коды приведены в Приложении № 1 к порядку заполнения декларации НДС, утвержденному Приказом.

Раздел заполняют в отношении операций, не облагаемых НДС. То есть, в столбцы 3 и 4 не надо вносить сведения о товарах, купленных у спецрежимников или без счетов-фактур, но применяемых в операциях, облагаемых НДС.

Также столбцы 3 и 4 не заполняют налоговые агенты.

Разделы 4 – 6

Эти разделы с операциями, облагаемыми по ставке 0%.

|

РАЗДЕЛ 4 |

РАЗДЕЛ 5 |

РАЗДЕЛ 6 |

| Данные по операциям, нулевая ставка по которым подтверждена | Дозаявление вычетов по операциям с нулевой ставкой, которые не были заявлены ранее | Раздел для операций, нулевую ставку по которым не получилось подтвердить в установленный законом срок |

Раздел 3

Этот раздел рассмотрим подробнее, так как его заполняют все действующие плательщики НДС. И именно на основе его данных происходит окончательный расчет налога на добавленную стоимость.

|

РАЗДЕЛ 3 ДЕКЛАРАЦИИ ПО НДС |

|

|

НАЧИСЛЕННЫЙ НАЛОГ |

|

| Строки 010 – 042 | Налоговая база и исчисленный с базы налог по различным налоговым ставкам при реализации (или передаче для собственных нужд) товаров/работ/услуг, передаче имущественных прав на территории РФ.

Здесь не отражают:

|

| Строки 043 – 044 | Уточняют суммы из предыдущих строк в отношении:

|

| Строки 045 – 046 | Отражение операций по реализации товаров после истечения срока, указанного в абз. 3 подп. 1.1 п. 1 ст. 151 НК РФ, если налог был исчислен в соответствии с абз. 1 этой нормы (только для ОЭЗ Калининградской области) |

| Строка 050 | Предназначена для отражения операций по реализации предприятия как имущественного комплекса |

| Строка 060 | Выделяют налоговую базу и налог по операциям выполнения СМР для собственных нужд |

| Строка 070 | Предназначена для выделения предоплат и авансов. Налог определяют по расчетной ставке. |

| Строки 080 – 100 | Отражают восстановленный в налоговом периоде налог с выделением авансового налога (строка 090) и восстановленного налога при переходе на операции с нулевой ставкой (строка 100) |

| Строки 105 – 109 | Заполняет после корректировки реализации со взаимозависимыми лицами |

| Строки 110 – 115 | Заполняют при уплате НДС после завершения таможенной процедуры СТЗ на территории ОЭЗ в Калининградской области |

| Строка 118 | Общая сумма начисленного налога |

|

НАЛОГОВЫЕ ВЫЧЕТЫ |

|

| Строки 120 – 125 | Суммы налога, предъявленные поставщиками, которые можно принять к вычету с детализацией налога, предъявленного подрядной организацией при капитальном строительстве (строка 125) |

| Строка 130 | Налог к вычету при перечислении аванса |

| Строка 135 | Налог к вычету по товарам, по которым иностранцу была выплачена компенсация |

| Строка 140 | Вычет при проведении СМР для собственных нужд |

| Строка 150 | Вычет ввозного НДС, уплаченного на таможне |

| Строка 160 | Вычет ввозного НДС, уплаченного по товарам из ЕАЭС |

| Строка 170 | Вычет НДС с авансов при отгрузке товаров |

| Строка 180 | Вычет уплаченного налога налоговым агентом |

| Строка 185 | Вычет ввозного НДС после завершения таможенной процедуры СТЗ на территории ОЭЗ в Калининградской области |

| Строка 190 | Общая сумма вычетов |

| Строки 200 – 210 | Результат налогового периода по НДС, отраженному в разделе 3: налог к уплате (строка 200) или к возмещению (строка 210) |

Раздел 2

Раздел 2 заполняют налоговые агенты. Код операции по строке 070 необходимо взять из Приложения № 1 к порядку заполнения декларации, утвержденному Приказом.

Раздел 1

Сюда вносят итоговые данные – НДС, рассчитанный по итогам налогового периода.

|

РАЗДЕЛ 1 ДЕКЛАРАЦИИ ПО НДС |

|

| Строки 010 | Заполняют код ОКТМО |

| Строка 020 | Предназначена для КБК |

| Строка 030 | Здесь отражают сумму НДС, выставленную в счете-фактуре спецрежимником |

| Строка 040 | Сумма налога к уплате в бюджет. Исчисляют по формуле:

(строка 200 раздела 3 + строка 130 раздела 4 + строка 160 раздела 6) – (строка 210 раздела 3 + строка 120 раздела 4 + строка 080 раздела 5 + строка 090 раздела 5 + строка 170 раздела 6) |

| Строка 050 | Если разница, рассчитанная по формуле к строке 040, меньше нуля, значит, получился налог к возмещению, и его записывают с эту строку |

| Строки 060 – 080 | Предназначены для отражения сведений о договоре инвестиционного товарищества: его регистрационный номер, дата начала и окончания действия |

| Строка 085 | Кодирует, является ли налогоплательщик стороной СЗПК или нет:

|

| Строки 090 – 095 | Налог к уплате или к возмещению в части деятельности по инвестиционному проекту, в отношении которого заключено СЗПК |

Титульный лист

Титул заполняют в последнюю очередь. Сюда вносят общие данные о налогоплательщике и налоговом периоде.

Образец заполнения декларации по НДС за 1 квартал 2021 года вы найдете здесь:

Подводим итоги

Корректив в отчетном бланке по НДС в 1 квартале 2021 года нет. Сдать его законодательство требует до 26 апреля 2021 года.