Утверждена ли новая форма декларации по НДС для отчета за 4 квартал 2018 года? Какой срок сдачи декларации по НДС за 2018 год? Какие особенности заполнения? Ответим на вопросы и приведем образец.

Форма декларации по НДС за 4 квартал 2018 года

За 4 квартал 2018 года составляйте декларацию по форме, утвержденной приказом ФНС от 29.10.2014 № ММВ-7-3/558.

СКАЧАТЬ БЛАНК ДЕЛКРАЦИИ ПО НДС ЗА 4 КВ.2018 ГОДАНовая форма вступит в силу только с отчетности за I квартал 2019 года. Изменения связаны с новым порядком расчета и уплаты НДС.

Отчет состоит из 12 разделов. Использовать упрощенный вариант, состоящий из титула и раздела 1 с прочерками, можно в следующих случаях:

- если в периоде формирования отчета у предприятия отсутствовала деятельность;

- в компании не было операций, попадающих под обложение НДС;

- на территории России деятельность отчитывающегося предприятия отсутствовала;

- производственный цикл на изготовление товара — более полугода;

- отчитывающийся субъект применяет спецрежимы налогообложения.

В таблице ниже собраны обобщающие сведения по всем модулям декларации за 4 квартал 2018 года, а также условия, при которых их нужно заполнять.

| Раздел декларации по НДС | Содержание раздела |

| Титул | Общая информация об отчитывающемся лице |

| 1 | НДС к уплате по данным налогоплательщика |

| 2 | НДС налогового агента |

| 3 | Расчет НДС к уплате |

| 4 | Расчет НДС по ставке 0% при наличии подтверждающих документов |

| 5 | Расчет вычетов по операциям, обоснованность нулевой ставки по которым ранее документально подтверждена (не подтверждена) |

| 6 | Расчет НДС по операциям, обоснованность нулевой налоговой ставки по которым документально не подтверждена |

| 7 | Необлагаемые НДС операции |

| 8 | Сведения из книги покупок |

| 9 | Сведения из книги продаж |

| 10 | Сведения из журнала выданных счетов-фактур по посредническим операциям и договорам транспортной экспедиции |

| 11 | Сведения из журнала полученных счетов-фактур по посредническим операциям и договорам транспортной экспедиции |

| 12 | Сведения из счетов-фактур, выставленных неплательщиками НДС |

Срок сдачи декларации по НДС за 2018 год в 2019 году

Декларацию по НДС нужно составить и сдать не позднее 25-го числа месяца, следующего за истекшим налоговым периодом (п. 5 ст. 174 НК). Налоговый период по НДС – квартал (ст. 163 НК). Следовательно, декларацию по НДС за 4 квартал 2018 года нужно сдать не позднее 25 января 2019 года.

Особенностью регламента сдачи отчета по НДС является то, что практически все экономические субъекты должны сдавать его в электронном виде. Исключение сделано только для налоговых агентов, не являющихся налогоплательщиками. Поданная «на бумаге» декларация по НДС, если ее нужно было направить в электронном виде, считается несданной.

Смысл этой нормы закона в том, чтобы обеспечить возможность контроля за начислением и возмещением НДС в автоматическом режиме.

Что потребуется для заполнения декларации за 4 квартал 2018

Сведения для отчета по НДС за 4 кв. 2018 года налогоплательщик берет из следующих документов:

- Книги покупок и продаж. Это основной источник информации, на основании которого формируется декларация.

- Отдельные счета-фактуры. Данные из них используют бизнесмены, которые не являются плательщиками НДС, но обязаны заполнять декларацию, если выставили счет-фактуру с выделенной суммой налога.

- Журналы учета полученных и выставленных счетов-фактур. Данными из этих регистров пользуются налогоплательщики, работающие в интересах других лиц (агенты, комиссионеры).

- Другие бухгалтерские и налоговые регистры – используются в случае необходимости.

Пример заполнения декларкции за 4 кв.2018

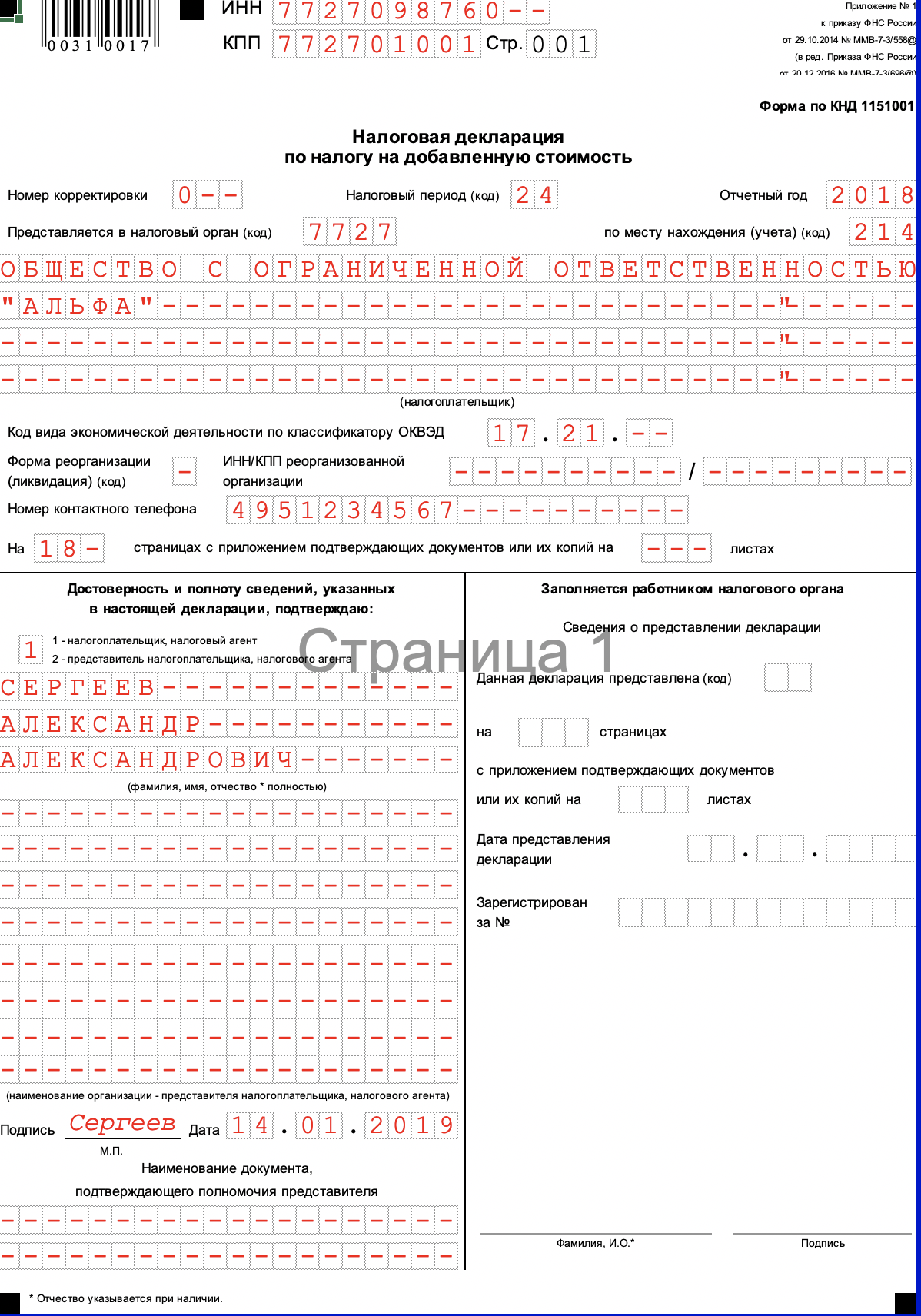

СКАЧАТЬ ОБРАЗЕЦ ДЕКЛАРАЦИИ ПО НДС ЗА 4 КВ.2018 ГОДАОрганизация (ООО “Альфа”) в IV квартале 2018 г. совершила такие операции:

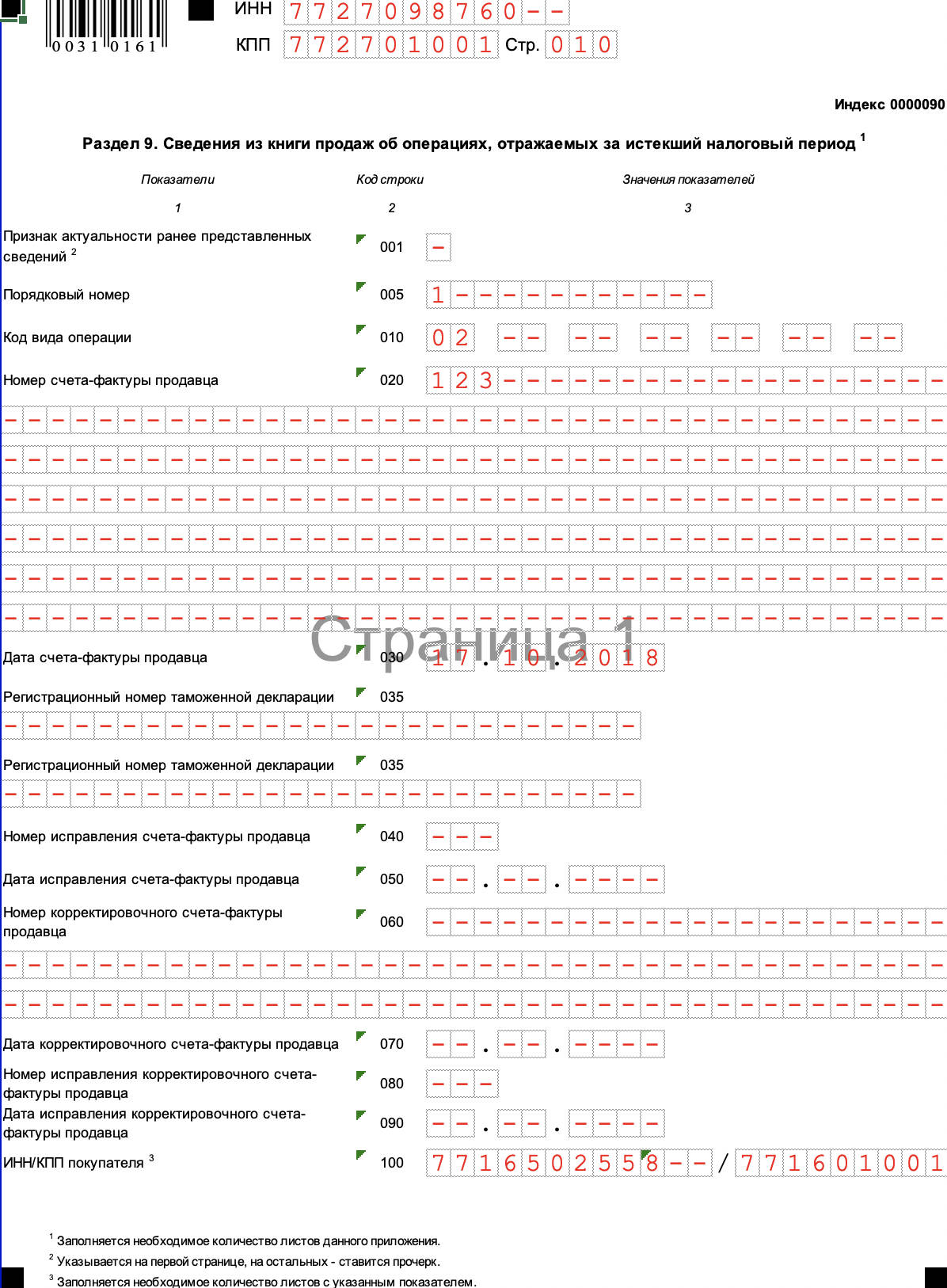

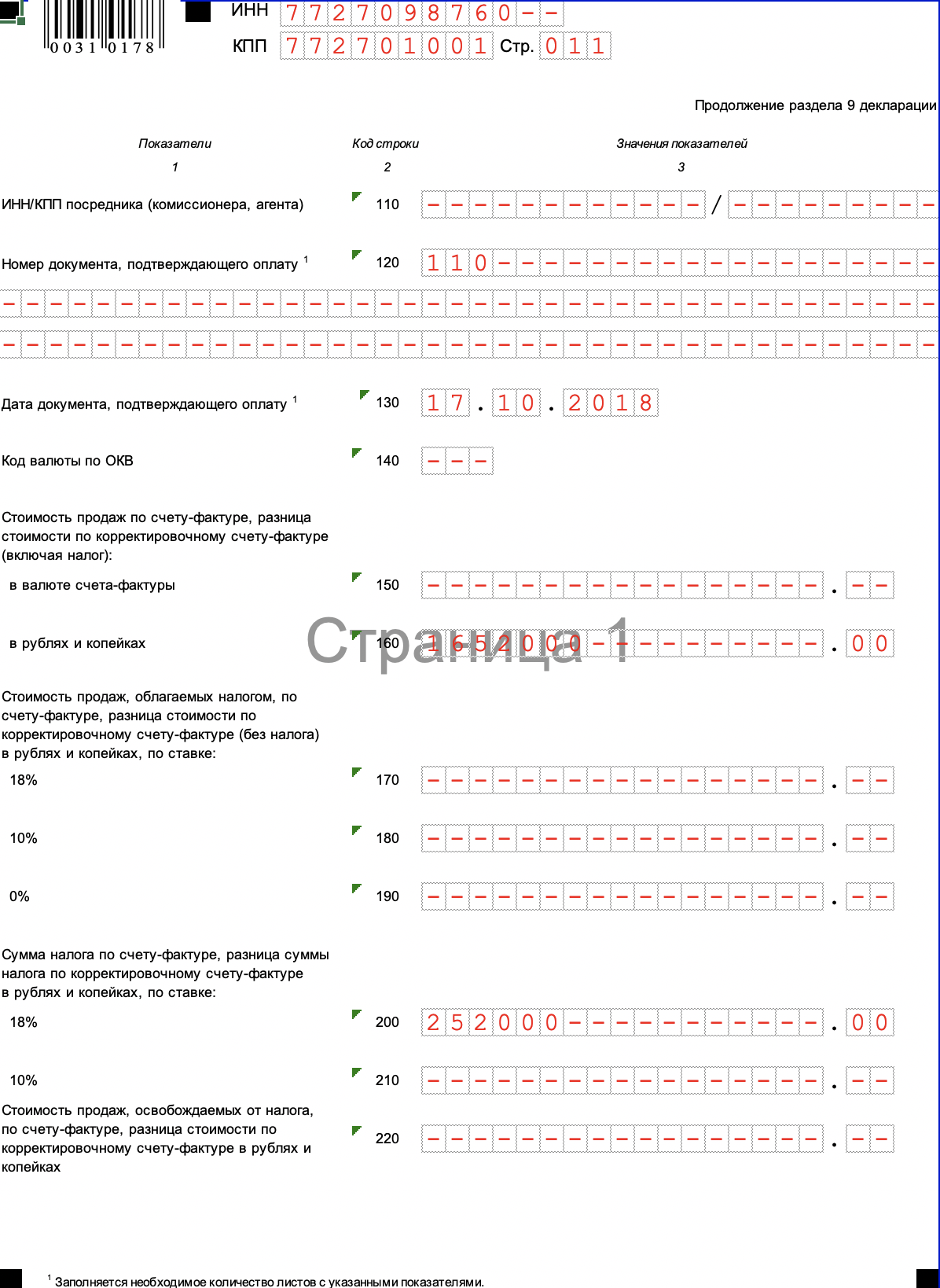

- 17.10.2018 получила аванс от покупателя – 1 652 000 руб. (в том числе НДС 252 000 руб.), выставила и зарегистрировала в книге продаж счет-фактуру N 123 с кодом вида операции 02.

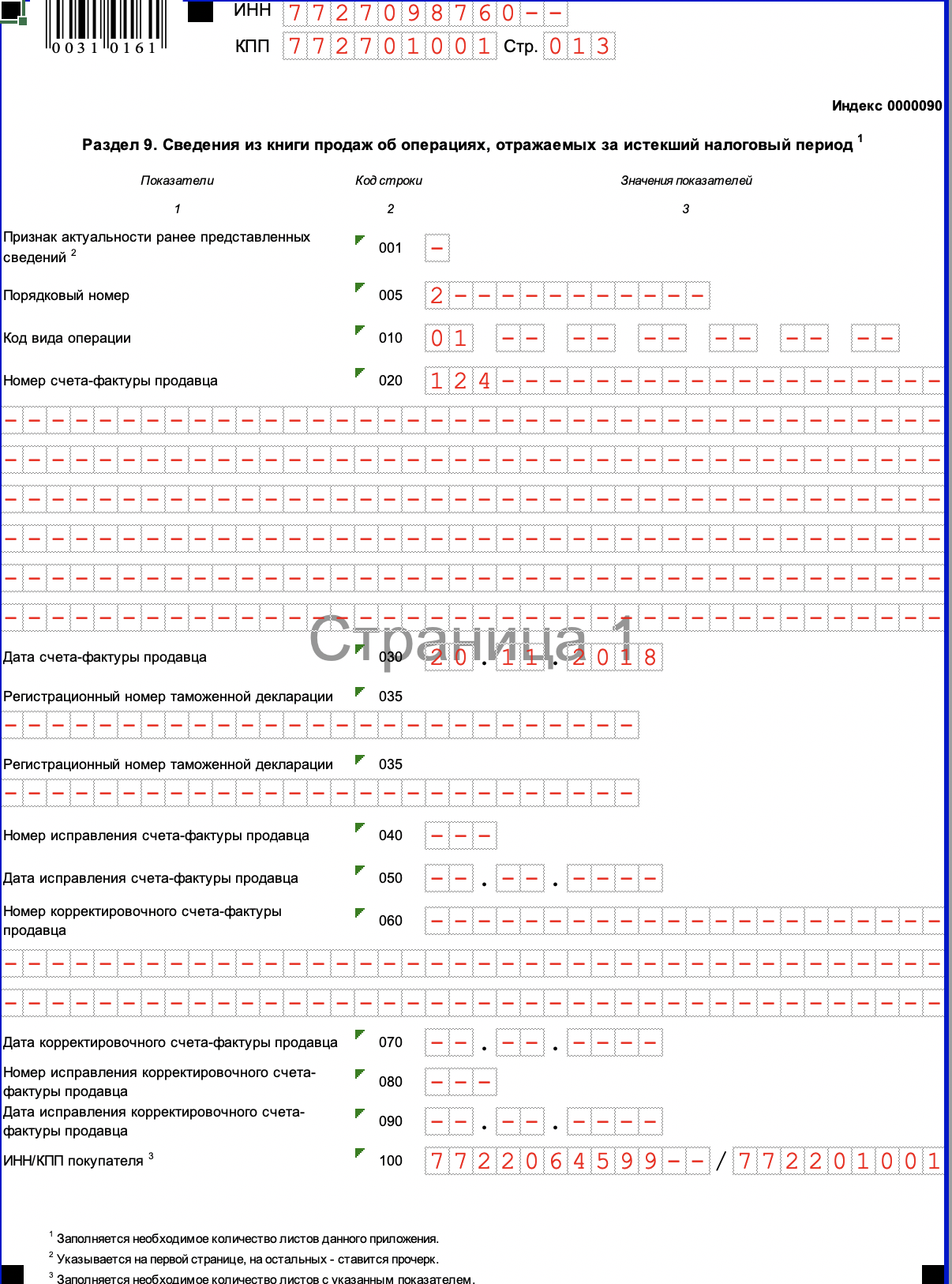

Отгрузка по данному договору в отчетном периоде не производилась; - 20.11.2018 отгрузила товар на сумму 1 062 000 руб. (в том числе НДС 162 000 руб.), выставила и зарегистрировала в книге продаж счет-фактуру N 124 с кодом вида операции 01. Аванс по этой поставке не поступал;

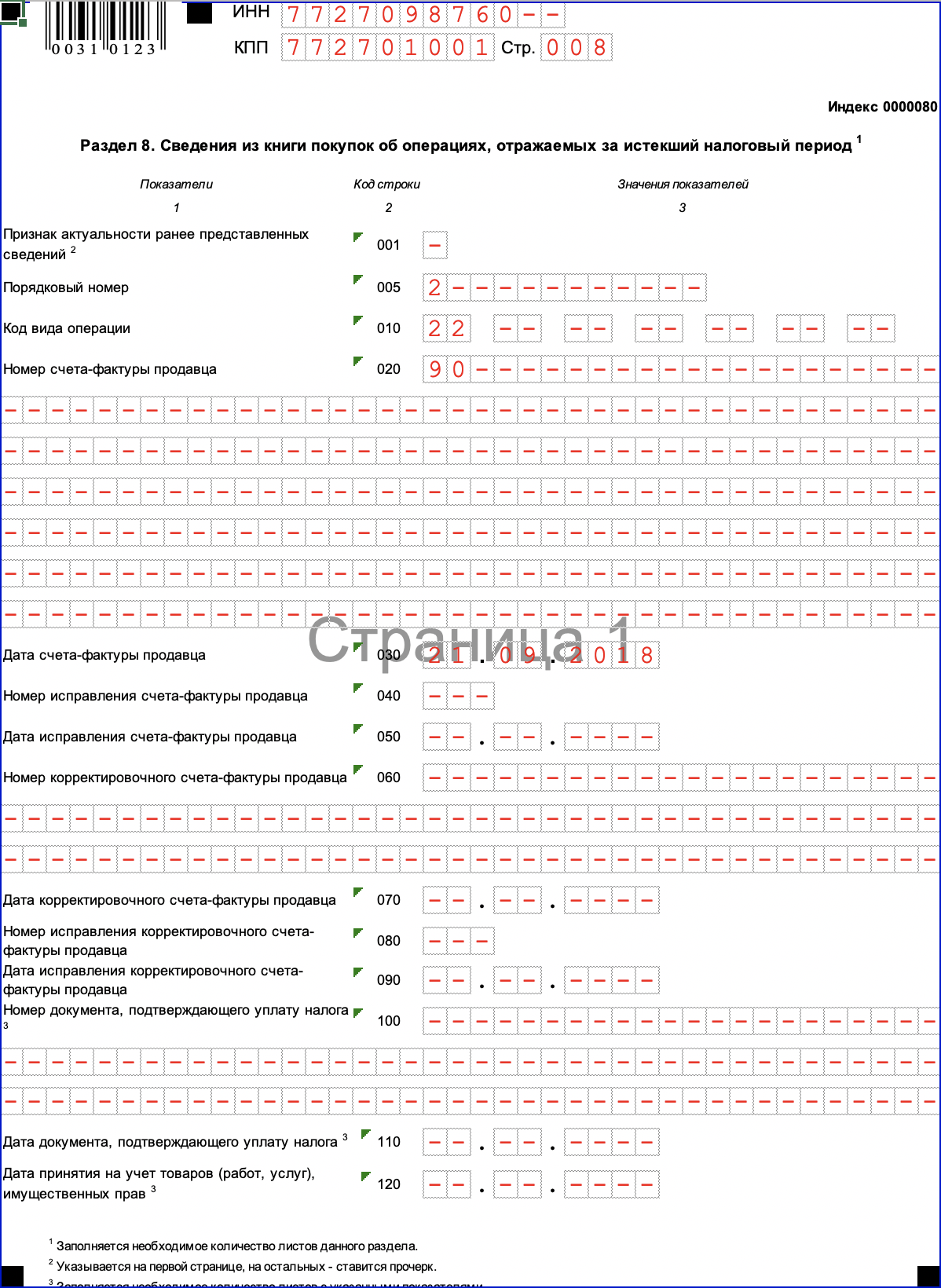

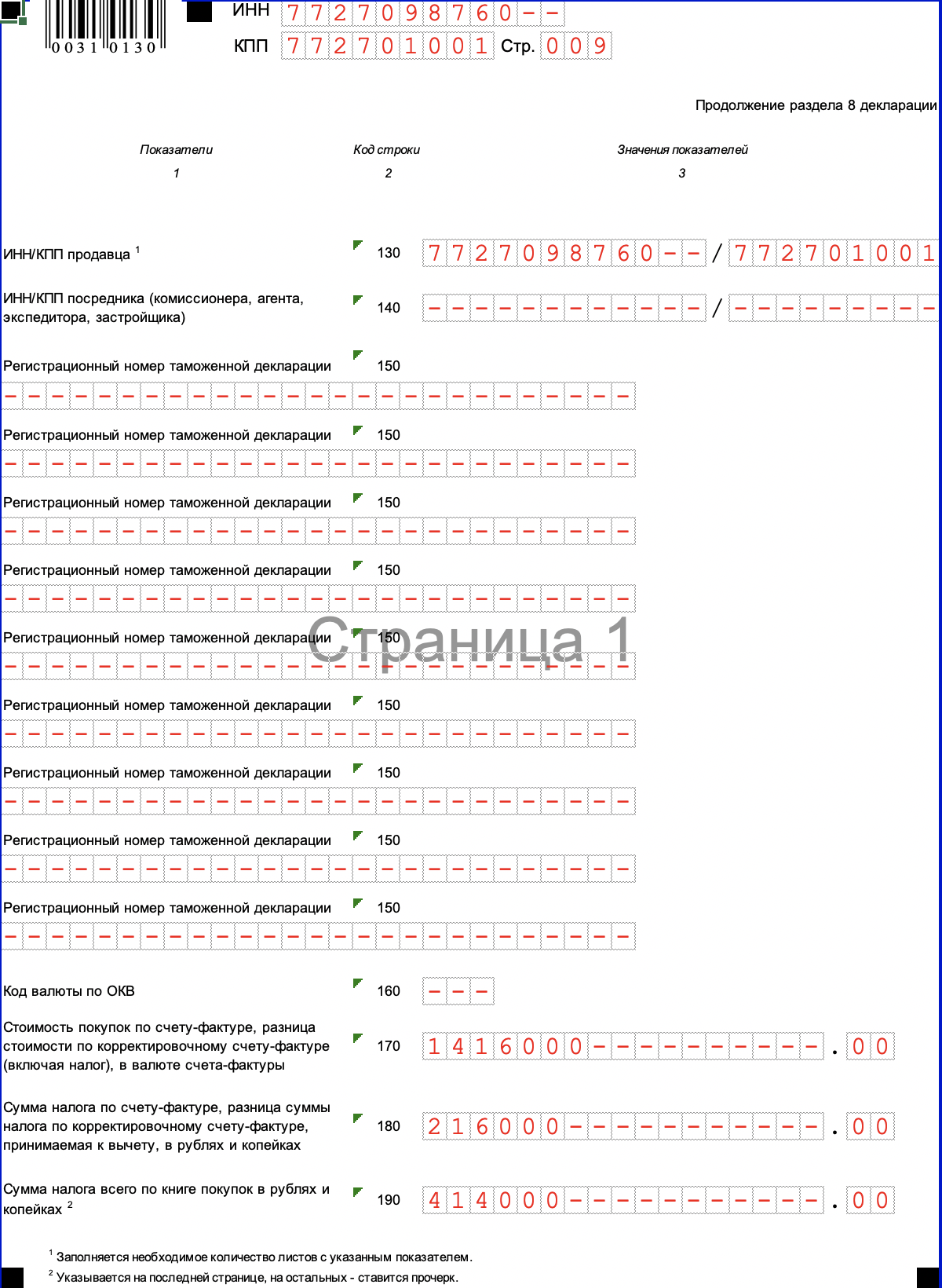

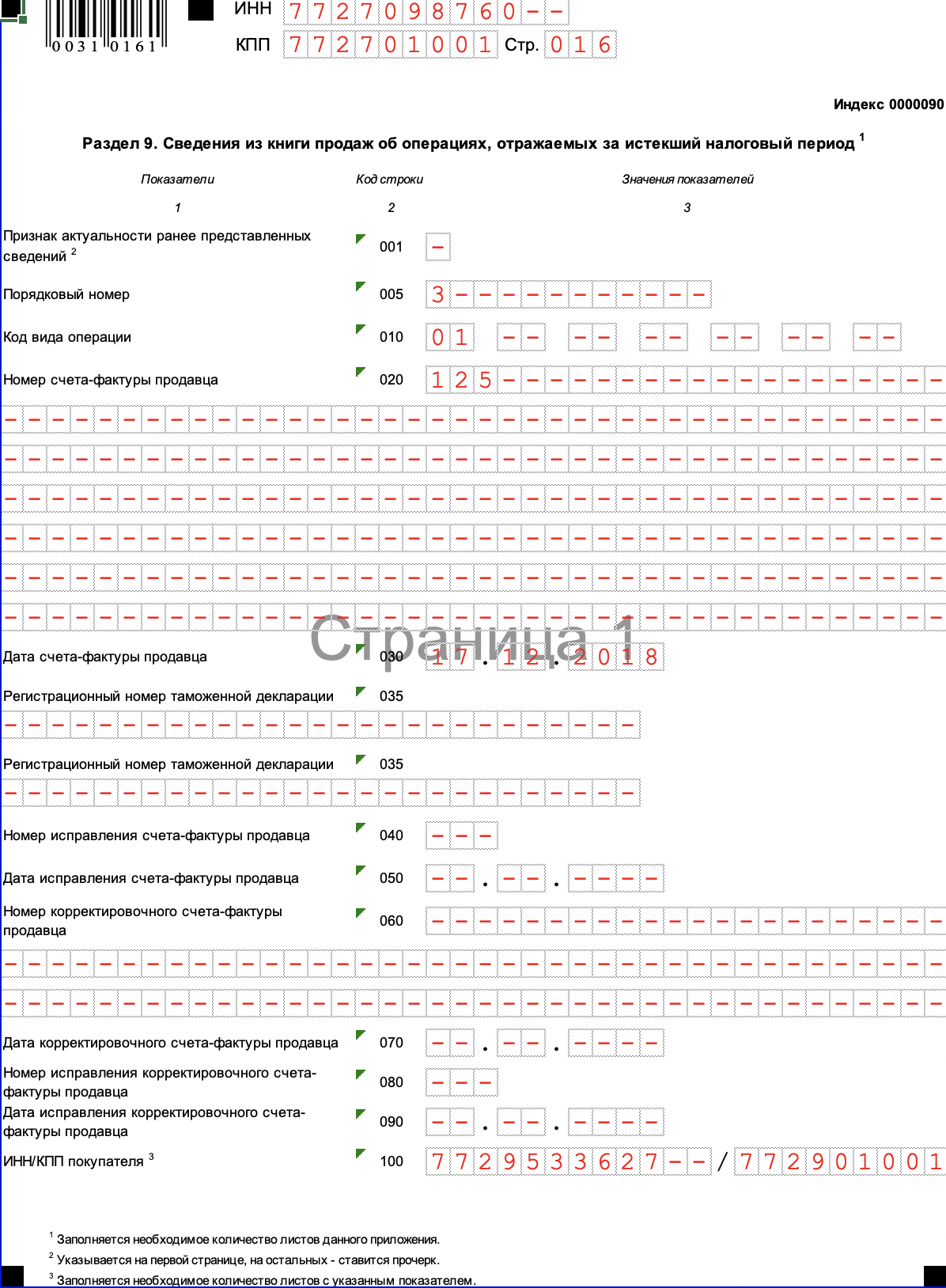

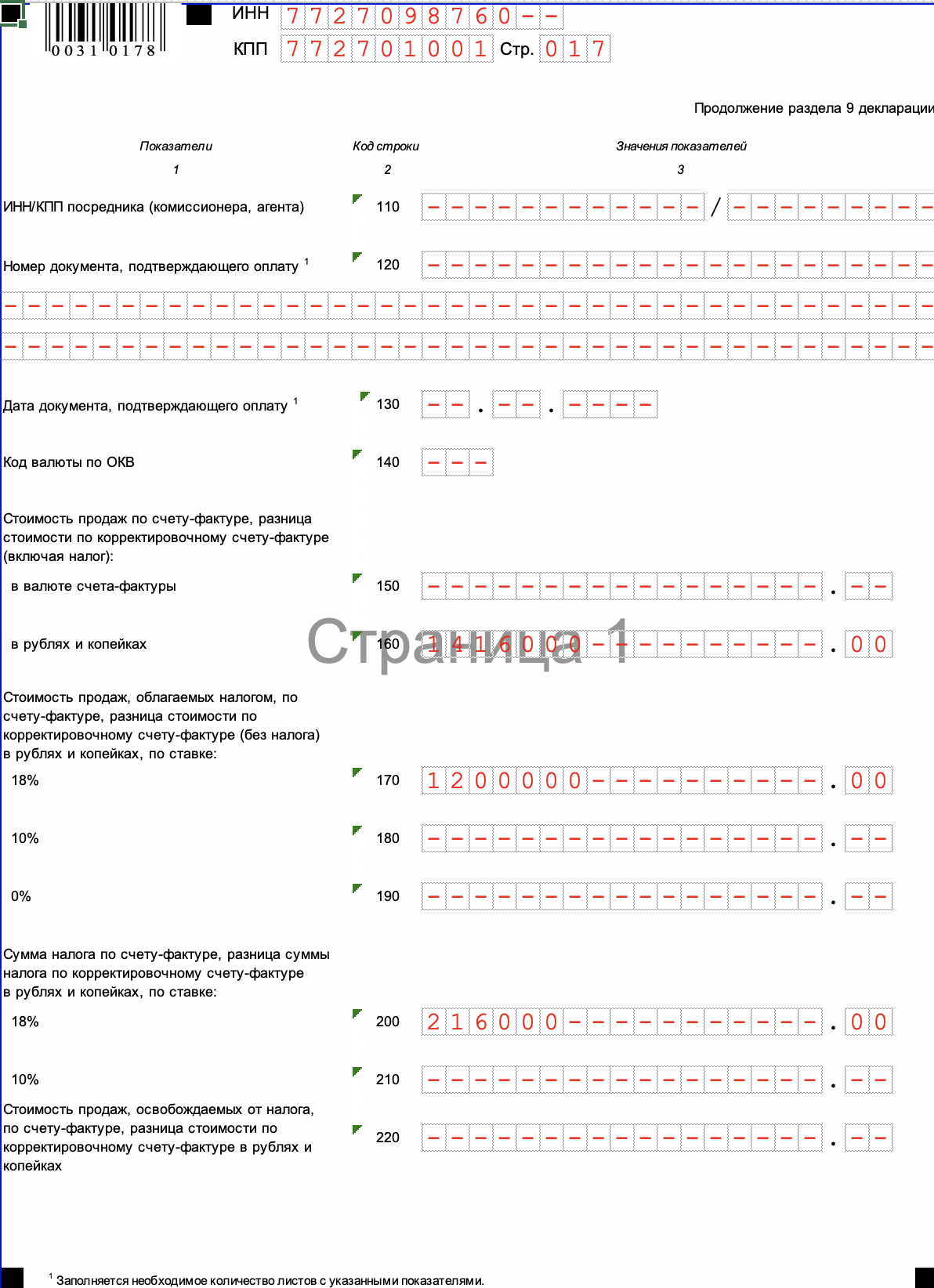

- 17.12.2018 отгрузила товар на сумму 1 416 000 руб. (в том числе НДС 216 000 руб.), выставила и зарегистрировала в книге продаж счет-фактуру N 125 с кодом вида операции 01. Также 17.12.2018 в книге покупок зарегистрирован счет-фактура от 21.09.2018 N 90 по ранее полученному авансу на полную сумму поставки с кодом вида операции 22;

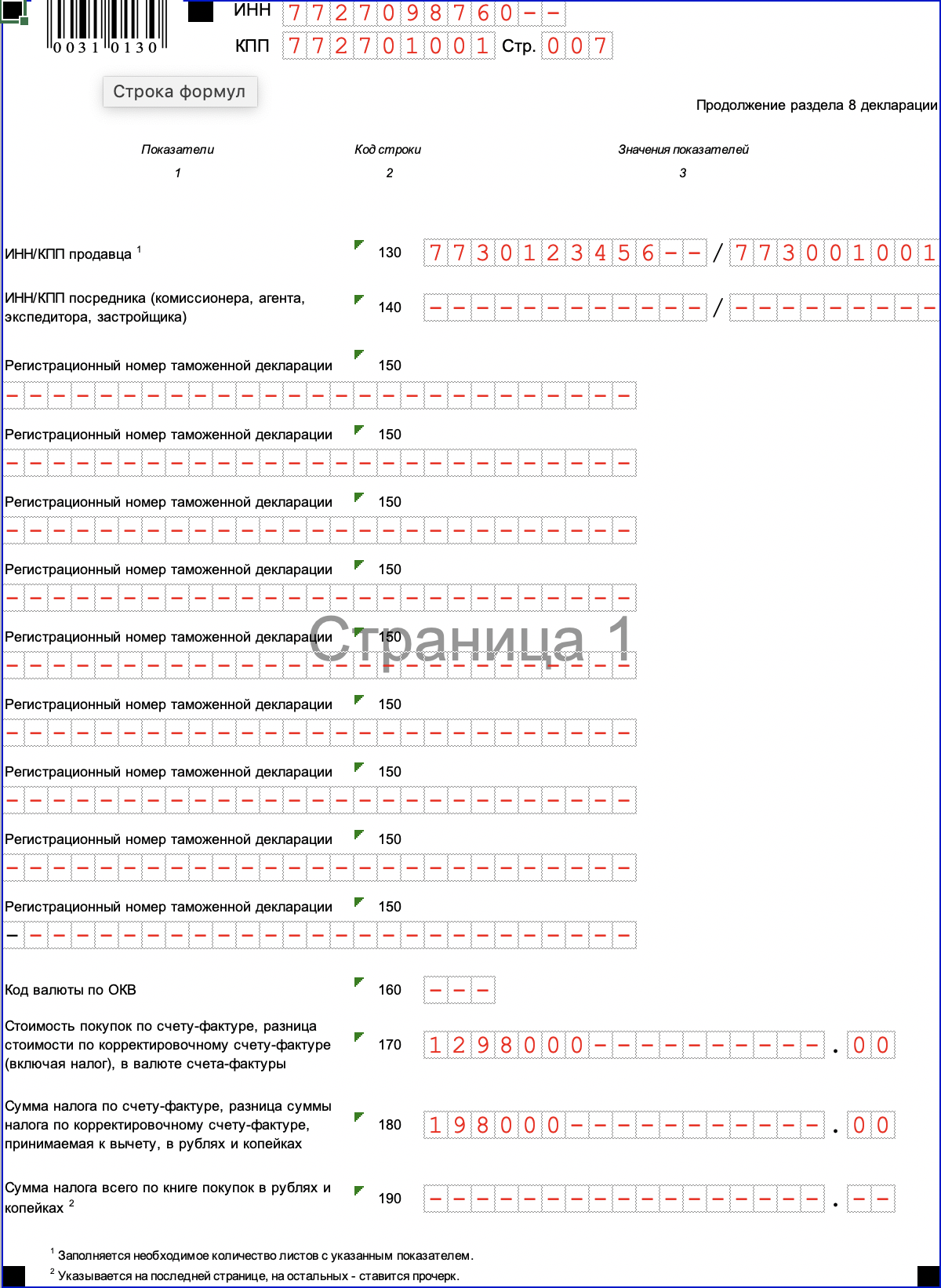

- 25.10.2018 приобрела и учла сырье на сумму 1 298 000 руб. (в том числе НДС 198 000 руб.). Аванс по данной операции не перечислялся. В книге покупок за IV квартал 2018 г. зарегистрирован счет-фактура от 25.10.2018 N 102 с кодом вида операции 01;

- продала жилой дом за 15 000 000 руб. (без НДС) с кодом операции 1010298. Этот дом был приобретен за 12 500 000 руб. (без НДС).

14.01.2019 ООО “Альфа” представляет в ИФНС России по г. Москве N 27 декларацию по НДС за IV квартал 2018 г. В состав декларации входят титульный лист, разд. 1, 3, 7, 8 и 9 (п. 3 Порядка, утвержденного Приказом ФНС России от 29.10.2014 № ММВ-7-3/558@).

Титульный лист

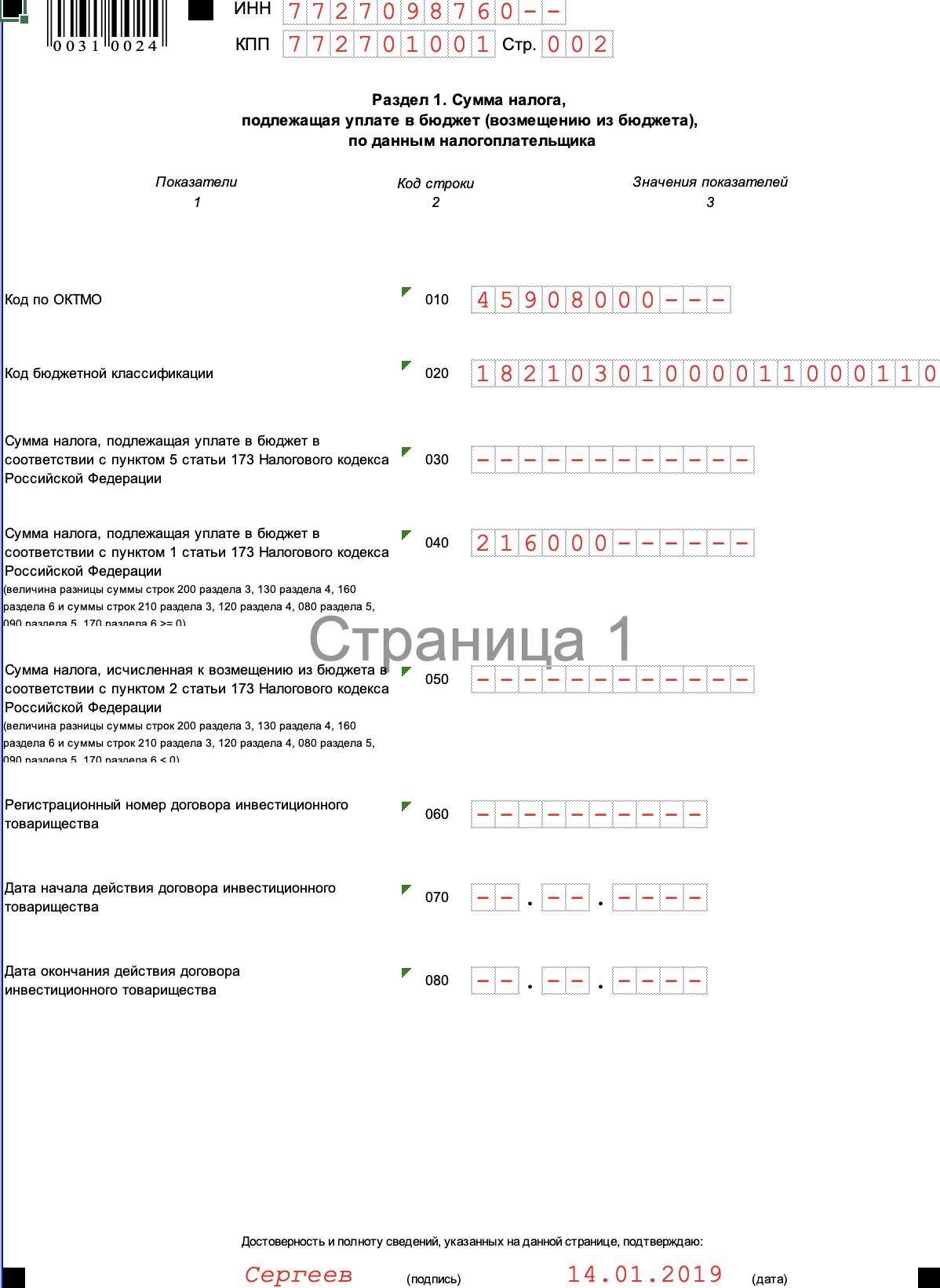

Раздел 1

Эта часть отчета включает в себя итоговую информацию о суммах НДС, исчисленных к уплате или к возмещению.

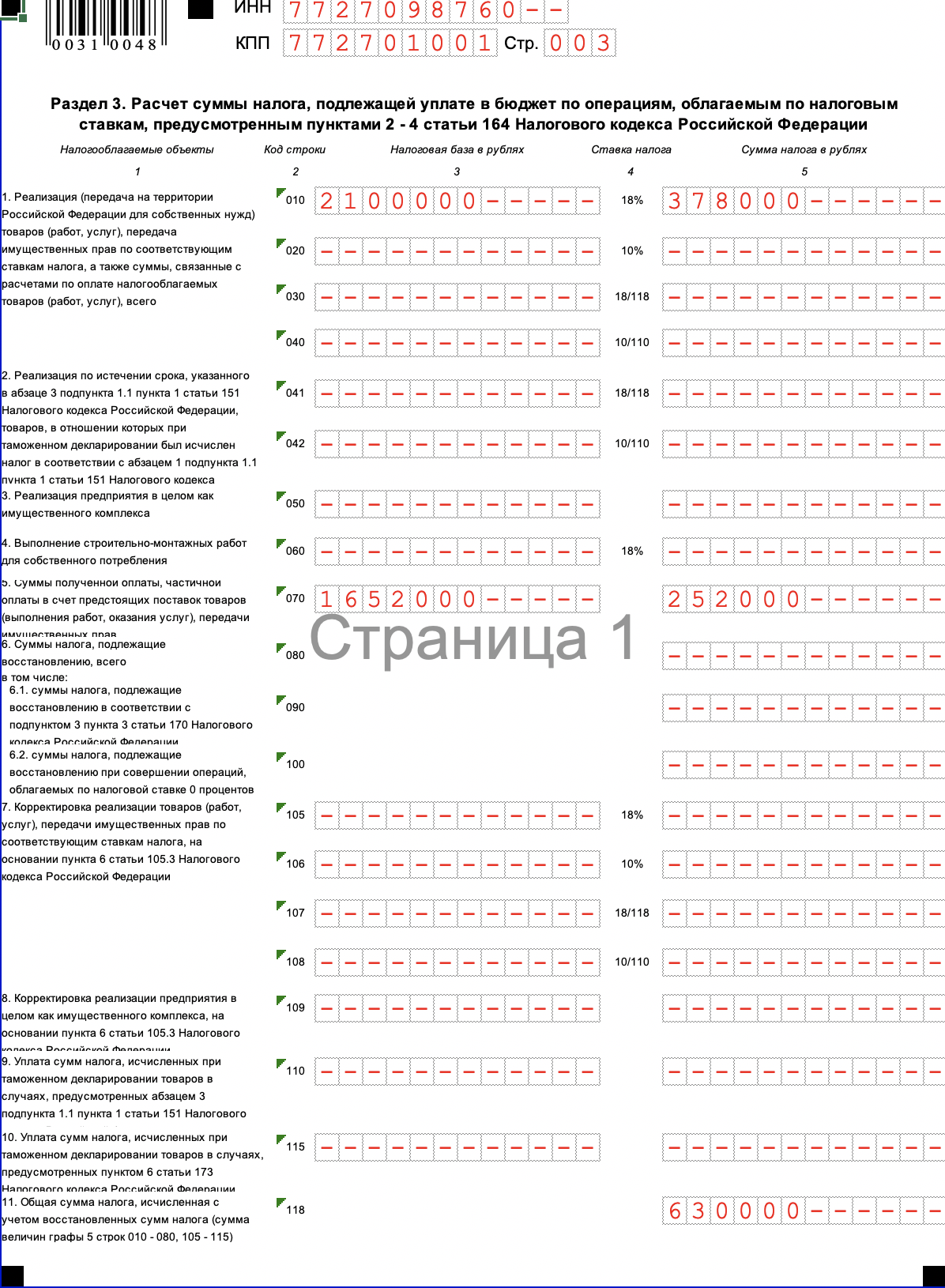

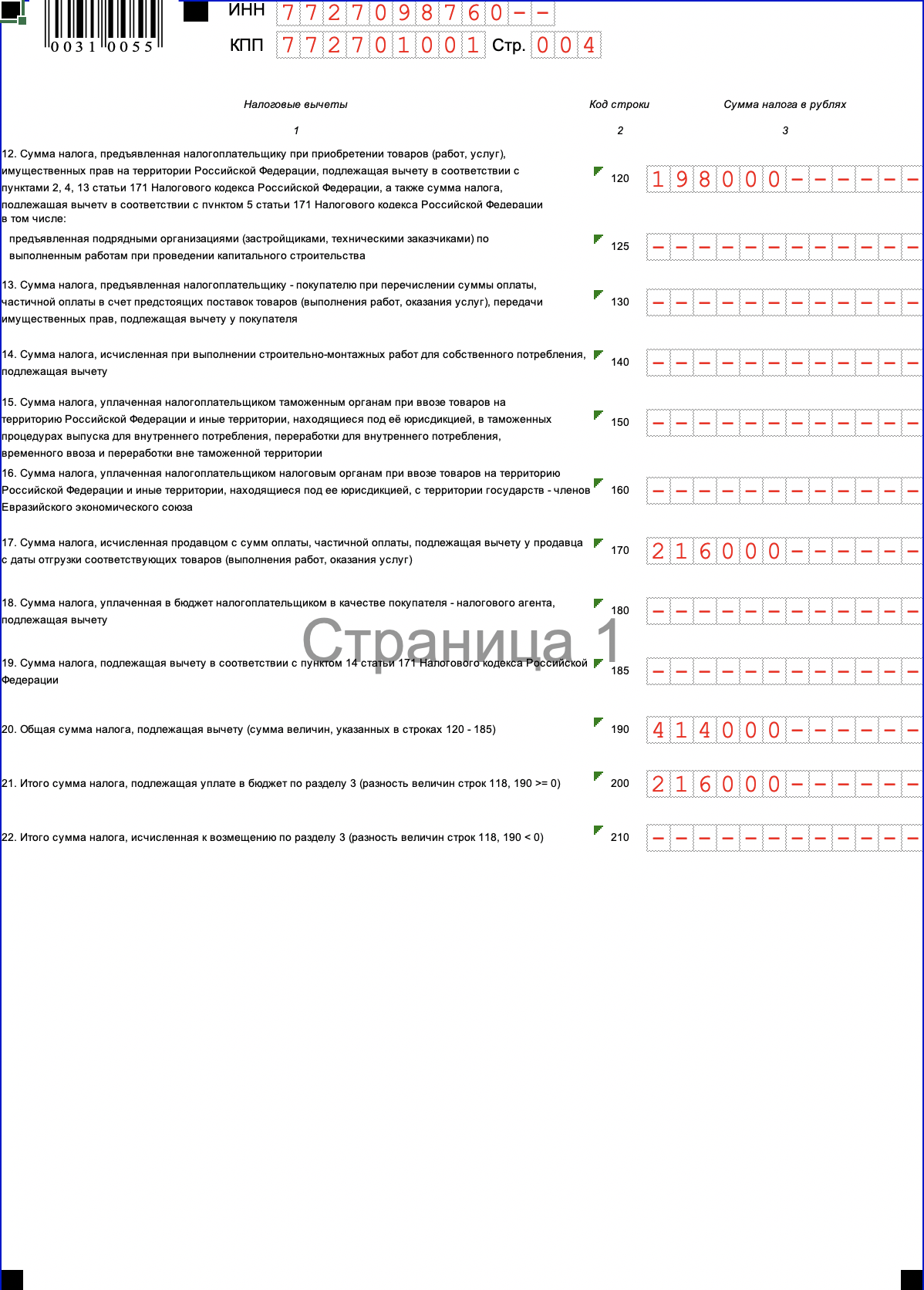

Раздел 3

Этот раздел можно назвать «ключевым» для декларации по НДС. Именно в нем производится расчет суммы налога к уплате или возмещению.

Раздел 7

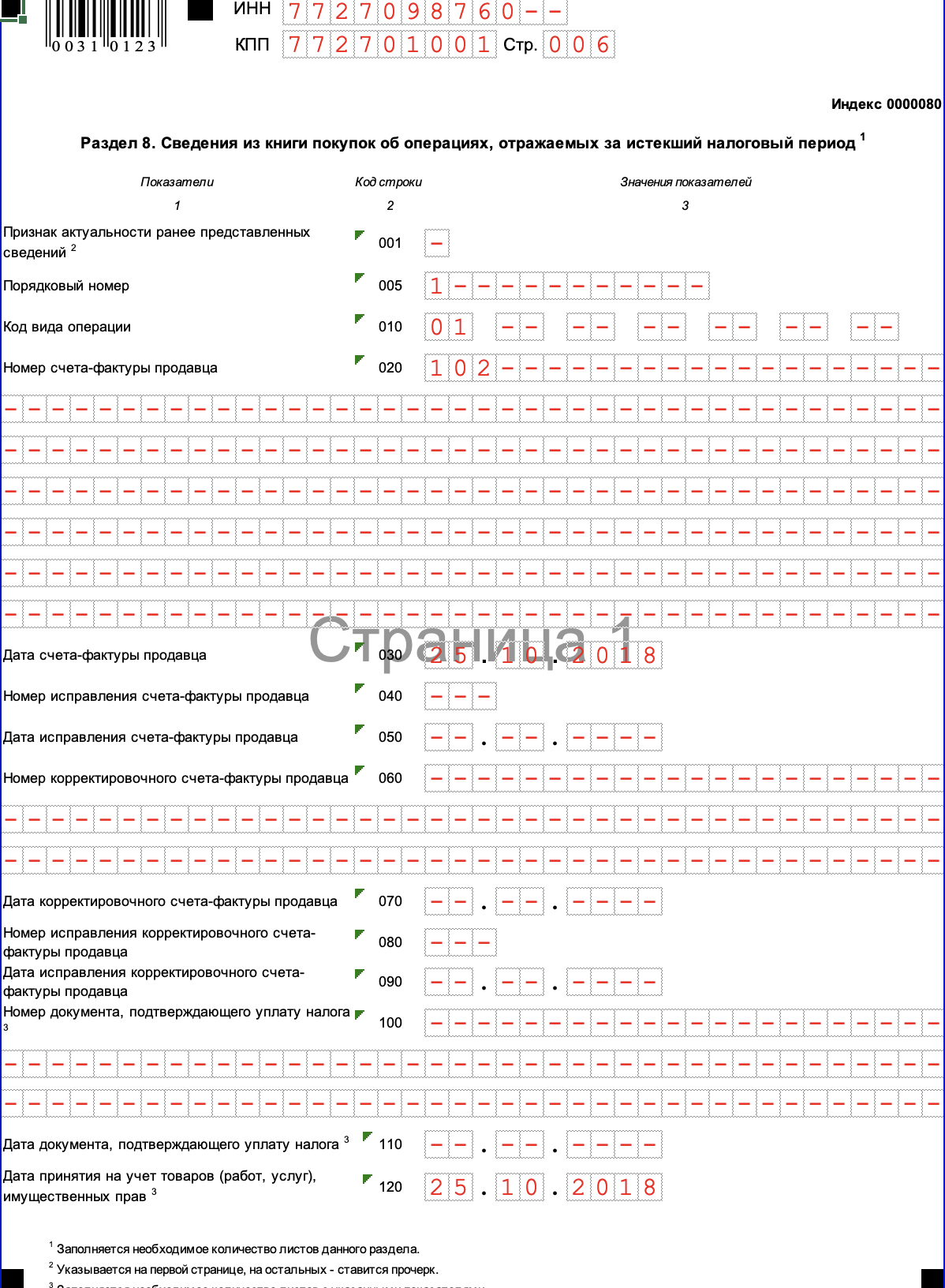

Раздел 8

Эта часть отчета содержит расшифровку налоговых вычетов и заполняется на основе книги покупок.

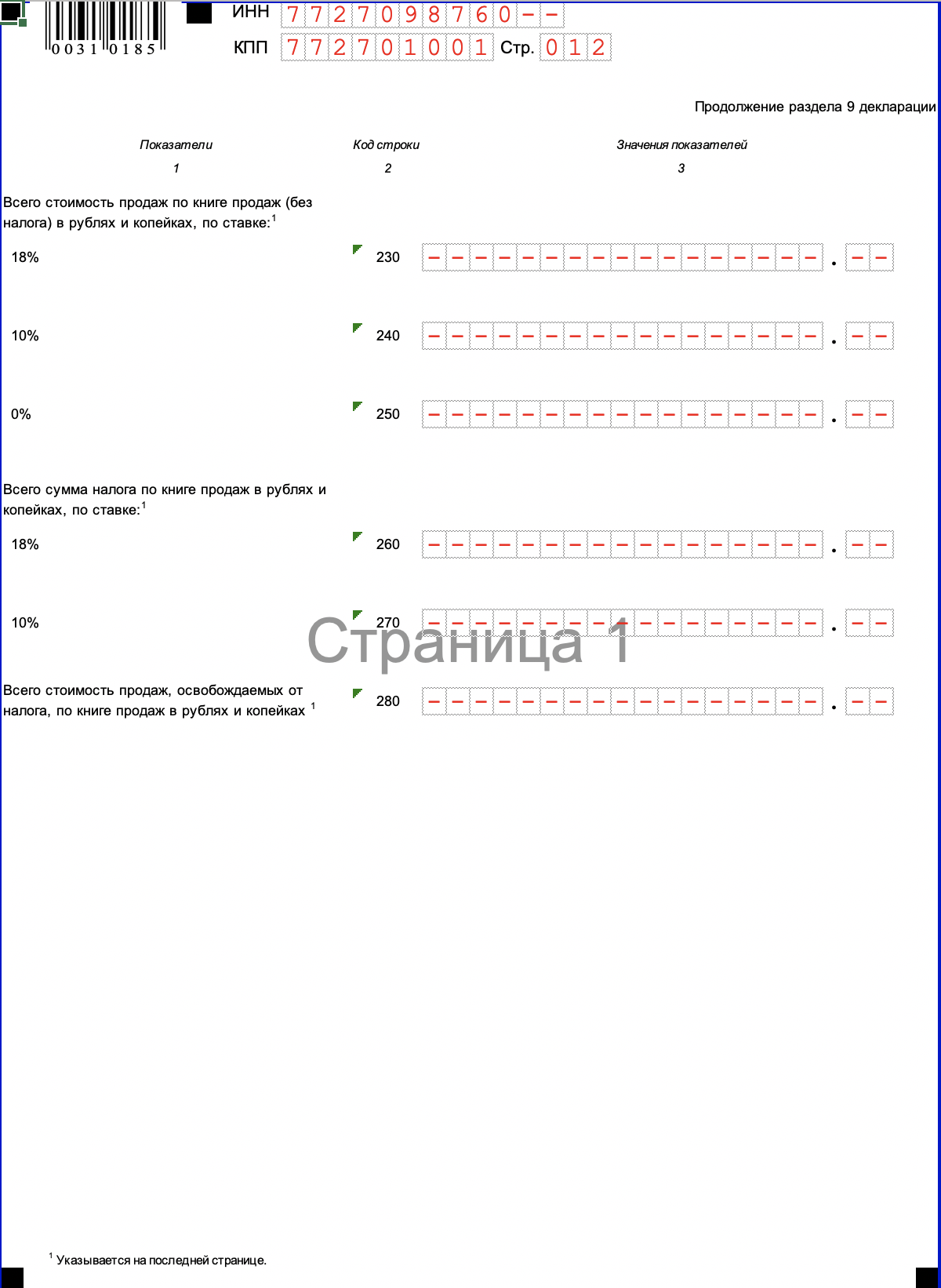

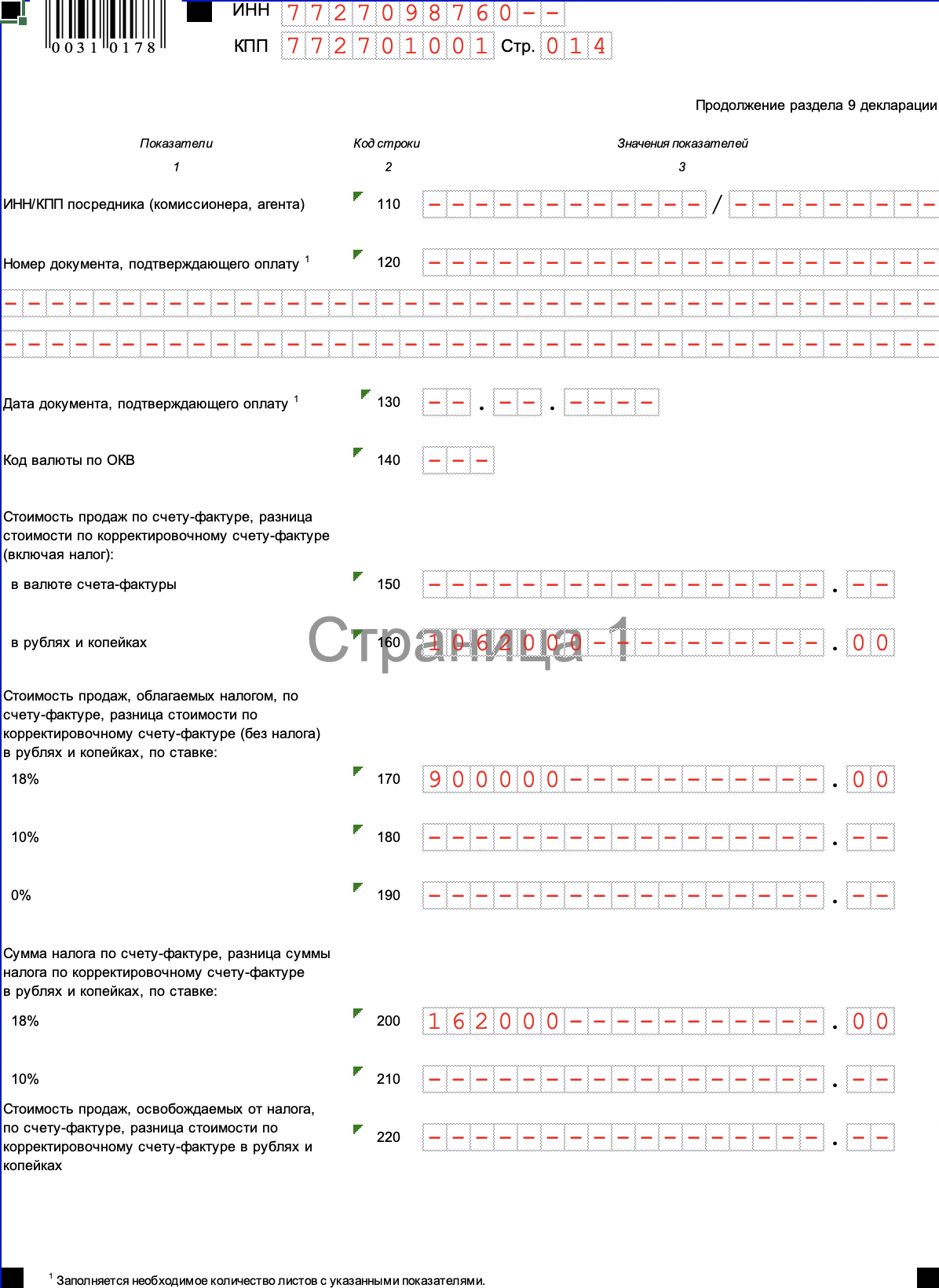

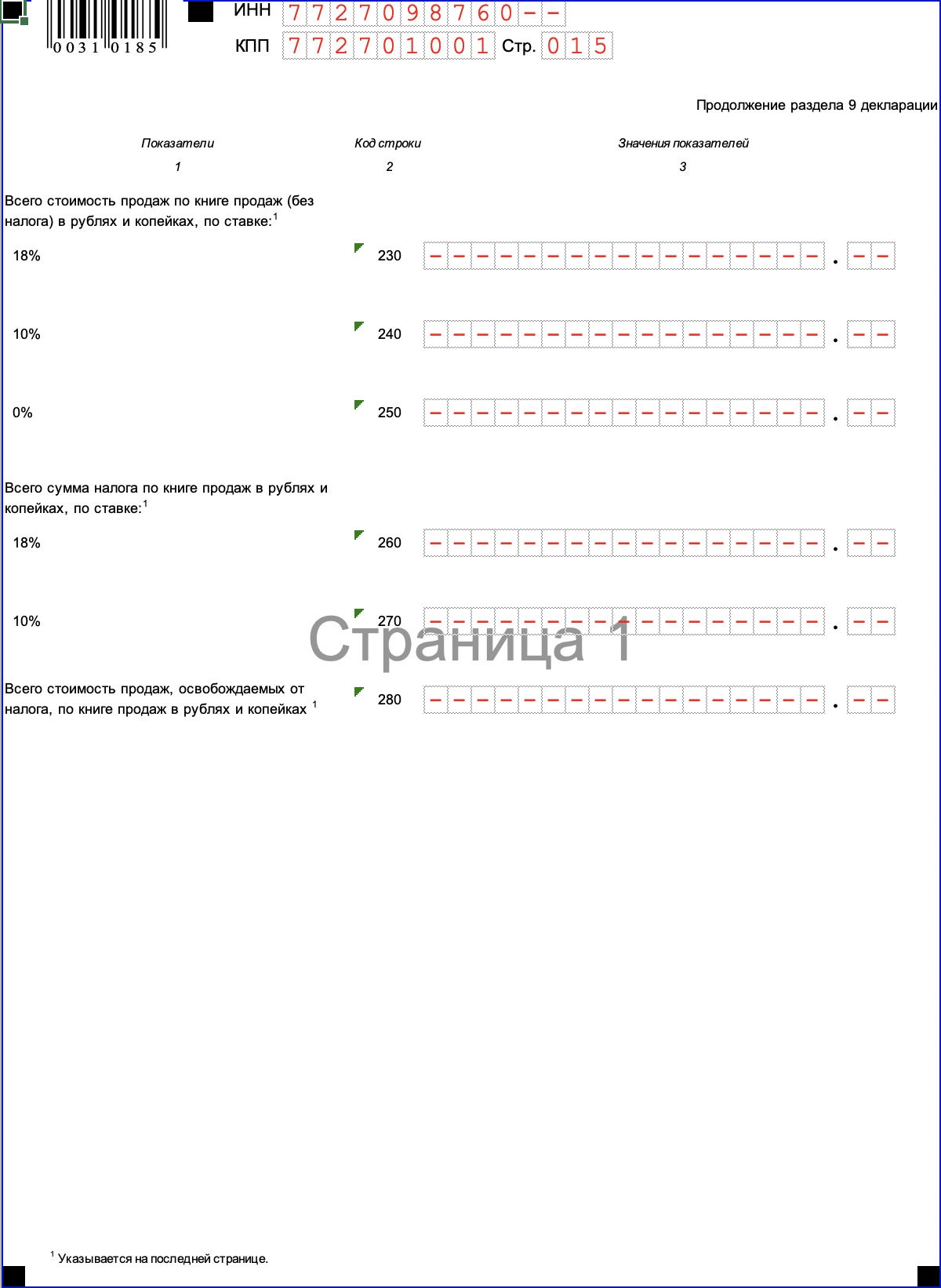

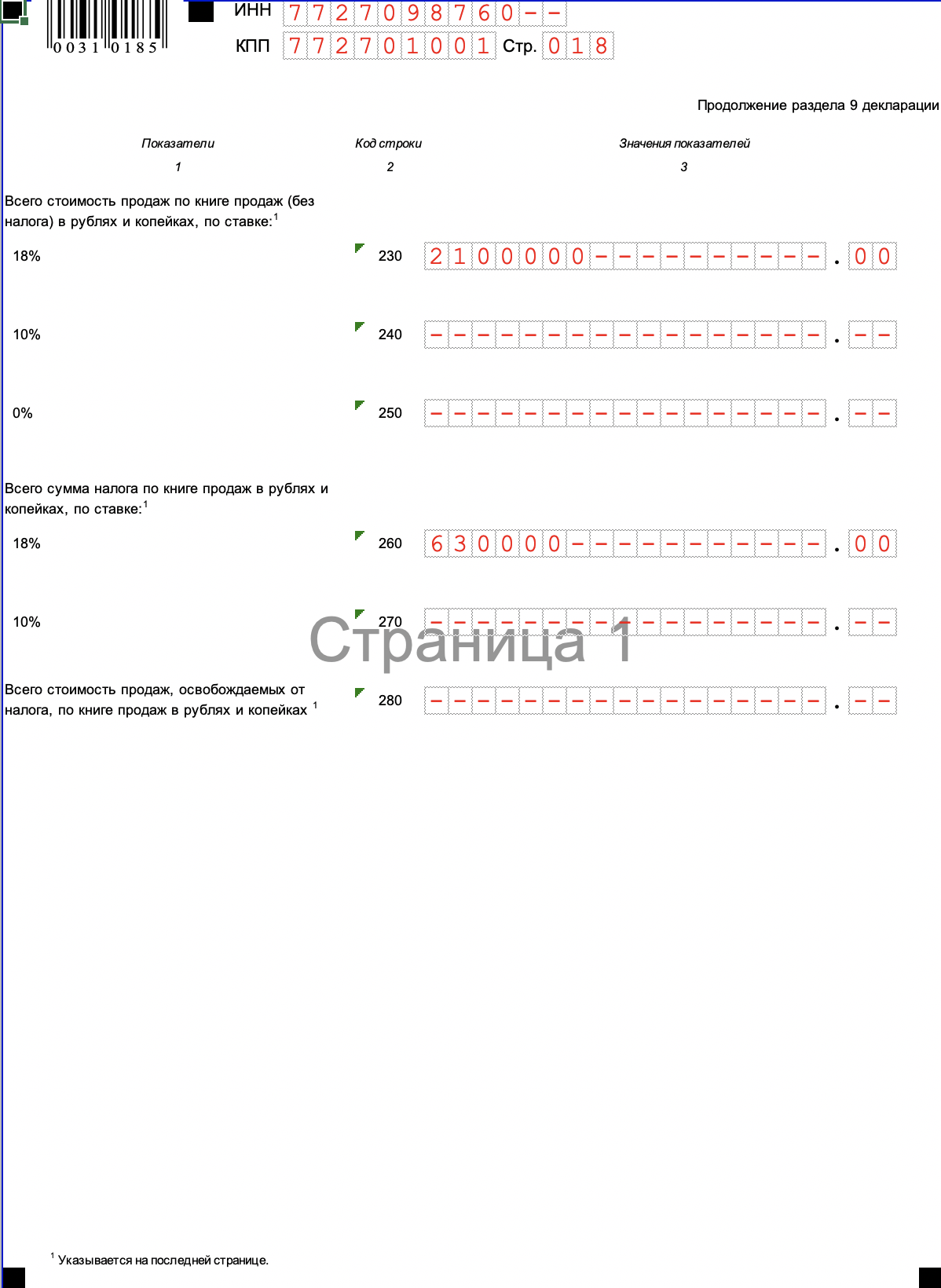

Раздел 9

Этот раздел декларации отражает сведения о начисленном налоге из книги продаж.

Штрафы

Штрафные санкции за несвоевременную сдачу декларации по НДС за 4 квартал 208 года установлены п. 1 ст. 119 НК РФ. Они варьируют от 1000 руб. при небольшой или нулевой сумме налога до 30% от суммы, указанной в декларации, если просрочка превысила 6 месяцев.

Кроме того, на должностных лиц может быть наложен административный штраф в сумме от 300 до 500 руб. по ст. 15.5 КоАП.

Если просрочка превысила 10 дней, то налоговики имеют право заблокировать счета плательщика (п. 3 ст. 76 НК РФ).