Транспортный налог входит в группу региональных налогов, а значит, устанавливается соответствующим законом субъекта РФ.

Данный налог носит обязательный характер, его зачисление происходит в бюджет субъекта.

Все лица, которые имеют зарегистрированные транспортные единицы, считаются плательщиками данного налога. Компании, являющиеся налогоплательщиками, лично рассчитывают сумму взноса в бюджет и величину авансовых платежей.

Органы, производящие госрегистрацию транспорта, подают данные в налоговые органы, где впоследствии делается расчет и начисление налога.

Объекты налогообложения

Администрирование транспортного налога предполагает грамотное определение объектов налогообложения.

К таковым относятся:

автомобили и мотоциклы, автобусы, воздушный транспорт (самолеты, вертолеты), водный транспорт (лодки, яхты, гидроциклы), снегоходы, моторные сани и другие объекты.

К ним относятся следующие объекты:

- весельные лодки и лодки, мощностью не выше 5 л.с.;

- легковые автомобили, предназначенные в пользование инвалидам и авто, полученные посредством органов соцзащиты населения, мощность которых менее 100 л.с.;

- промысловые (гражданские) суда, целью которых является обеспечение средствами лова соответствующего промысла. Например: рыболовные, китобойные и другие;

- объекты воздушного и водного транспорта, находящиеся в имуществе компании или частного предпринимателя, целью которых является перевозка пассажиров или грузоперевозки;

- объекты сельскохозяйственных транспортных средств (тракторы, комбайны, скотовозы), находящиеся в собственности сельскохозяйственных организаций и призванные обеспечить производство сельскохозпродукции;

- транспортные объекты, закрепленные за исполнительной властью, где осуществляется военная и равнозначная ей служба;

- официально задокументированные угнанные транспортные средства, числящиеся в розыске;

- воздушный транспорт, используемый в процессе медицинской службы;

- суда, входящие в международный реестр судов (осуществляющие международные перевозки, используемые с целью разведки и разработки минеральных ресурсов).

Экспресс-анализ финансового состояния предприятия, как сделать?

Стандарты проведения внешнего и внутреннего аудита на предприятии.

Узнать свою задолженность по транспортному налогу можно в Едином сайте госуслуг.

Ставка налога и налоговая база

Авансовый платеж для организации рассчитывается по окончании отчетного периода и соответствует величине, равной 25 % от произведения ставки и налоговой базы.

При уплате налога организацией, учитывается разница между итоговой суммой налога и внесенными авансовыми платежами.

Законодательство РФ устанавливает налоговые ставки транспортного налога.

При определении ставки учитываются следующие факторы:

- мощность двигателя,

- категория и год выпуска транспорта,

- общий объем всех помещений (в случае водного транспортного средства).

Основываясь на годе выпуска, определение ставки производится на базе прошедших с момента выпуска полных лет по состоянию на 1 января нынешнего года.

Пример: Для автомобиля, мощность которого не превышает 100 л.с., может устанавливаться ставка в диапазоне от 1 до 25 рублей за 1 л.с. При этом учитывается категория мощности (до или свыше 50 л.с.) и год выпуска (более или менее 7 лет).

Согласно НК РФ, налоговая ставка не может быть уменьшена или увеличена более чем в 10 раз.

В качестве налоговой базы рассматривается мощность двигателя, указанная в регистрационном документе.

Алименты на содержание жены или мужа – бухгалтерское оформление документов и налогов.

Как составить и сдать нулевую отчетность предприятия?

Пенсионная реформа для работающих пенсионеров: https://buhguru.com/buhgalteria/pensionnaya-reforma-dlya-rabotayushhikh-pe.html

В случае если транспортное средство не обладает двигателем, а также, если определение валовой вместимости не представляется возможным, в качестве базы принимается единица транспортного средства.

При исчислении суммы налога в расчет идет количество месяцев, прошедших с момента регистрации транспорта. Выплата авансовых платежей и налога осуществляется по месту регистрации налогооблагаемого объекта в сроки, установленные законом.

При возникновении подобной ситуации, владелец транспортного средства или представитель организации обязаны написать заявление об угоне в орган внутренних дел.

Кварталы с первого по третий включительно считаются отчетными периодами. Год считается общим налоговым периодом. При этом законодательные органы имеют право не определять отчетные периоды.

Предоставление отчетности по транспортному налогу и сроки ее сдачи

Организации, признанные налогоплательщиками, обязаны по окончании налогового периода предоставлять в налоговые органы декларацию – сроки сдачи не позже 1 февраля года, который следует за истекшим.

Налоговую декларацию по транспортному налогу подают в местном ИФНС по образцу.

Заполнение декларации осуществляется в соответствии с Приказом ФНС России от 20.02.2012г. №ММВ-7-11/99 “Об утверждении формы и формата представления налоговой декларации по транспортному налогу в электронном виде и Порядка ее заполнения”.

Пример расчета № 1: Владелец имеет в собственности ВАЗ 2114. Автомобиль зарегистрирован в Саратовской области. Мощность двигателя, согласно документам, составляет 78 лошадиных сил. В соответствии с законодательством Саратовской области, налоговая ставка, при мощности двигателя мене 100 л.с., равняется 14.

Таким образом, сумма налога на транспорт за 2014 год составит: 14 рублей * 78 л.с. = 1092 рубля.

Пример расчета № 2: Физическое лицо приобрело автомобиль марки Киа Рио мощностью 107 л.с. Транспортное средство прошло процедуру регистрации в Москве. Автомобиль был поставлен на учет в апреле 2013 года. Таким образом, в 2013 году транспортное средство состояло на учете 9 месяцев (с апреля по декабрь).

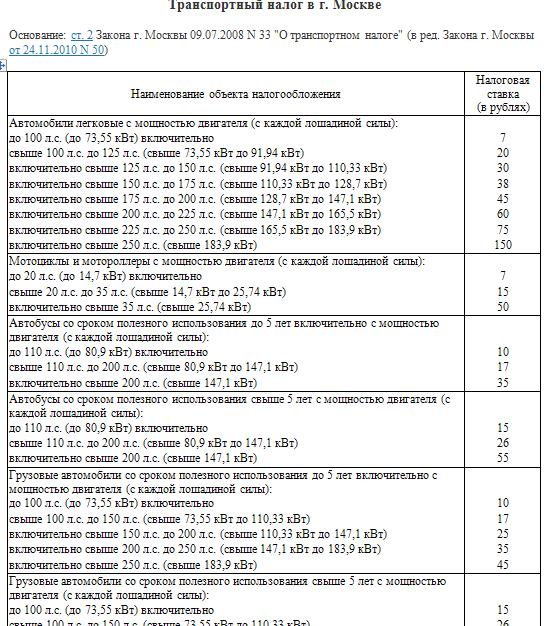

Налоговая ставка по Москве для автомобилей мощностью от 100 до 125 л.с. составляет 25 рублей за 1 л.с. Расчет транспортного налога: 25 рублей * 107 л.с. * (9/12) = 2006,25 рублей.

Пример расчета № 3: В собственности физического лица находится катер мощностью 80 л.с. Зарегистрирована транспортная единица была в Воронеже. Законом Воронежской области устанавливается налоговая ставка для катеров и моторных лодок, мощность которых менее 100 л.с., – 50 рублей.

Таким образом, сумма налога составит: 50 рублей * 80 л.с. = 4000 рублей.

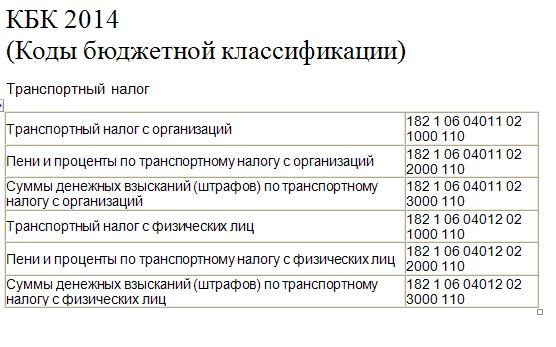

КБК транспортный налог

Налоговые ставки по транспортному налогу – примеры по Москве