Кто и как принимает решение о выплате дивидендов

Общество вправе самостоятельно принимать решение о частоте и сумме выплат дивидендов. Общий размер не может быть больше величины чистой прибыли, рассчитанной за период. Доход участникам может выплачиваться по результатам:

- Квартала

- Полугодия

- Года.

Решение по выплате принимается общим собранием. При этом должны быть соблюдены некоторые условия:

- Исходя из данных бухгалтерской отчетности, за период, за который планируется выплатить дивиденды, имеется чистая прибыль

- Уставный капитал участниками (акционерами) оплачен полностью

- Величина чистых активов больше суммы уставного и резервного капиталов

- Отсутствуют признаки банкротства, и выдача дивидендов не приведет к нему

- Выкуплены акции по требованиям акционеров — для АО, выплачены доли выбывшим участникам ООО

При принятии решения о выплате акций АО требуется соблюдение последовательности: сначала – привилегированные, затем – простые. Правом определения сумм и времени выплат дивидендов наделено общее собрание. Размер выплат зависит от количества и вида акций в акционерном обществе, доли – в ООО.

Пример: В ООО «Лабиринт» доли распределены следующим образом:

По результатам 2023 года на общем собрании было принято решение выплатить дивиденды на общую сумму 100 тыс. руб. В решении общего собрания было записано: Выплатить:

|

Начисление дивидендов: проводки

Бухгалтер должен сделать начисление дивидендов тем числом, на которое общее собрание приняло решение о выплате. В бухгалтерском учете делается запись:

| Начислены дивиденды : проводка Д 84 К 75 (70) |

Экономический смысл проводки таков: Счет 84 предназначен для учета нераспределенной прибыли (непокрытого убытка). Обязательным условиям выплаты дивидендов является наличие чистой прибыли, то есть финансового результата. Начисленные дивиденды уменьшают прибыль компании, поэтому счет 84 дебетуется. В проводке указан кредит счетов 70 и 75. Отнесение сумму зависит от статуса участника (акционера).

Если он работает в компании и получает зарплату, то сумма будет проходить по счету 70. Если акциями (долями) владеет постороннее юридическое или физическое лицо, в проводке «Начисление дивидендов учредителям» будет кредитоваться 75 счет.

Пример: В ООО «Лабиринт» среди участников есть юридические и физические лица:

Сумма дивидендов, подлежащих распределению, составляет 200 тыс. руб. |

Действия бухгалтера:

К нему в руки попадет приказ директора, составленный на основании проведенного общего собрания. В ней будет распоряжение директора выплатить дивиденды:

- Севастьянову М.М. – 80 тыс. руб.

- Макаровой М.А. – 10 тыс. руб.

- Вишневской Р. Ю. – 30 тыс. руб.

- ООО «Маяк» – 34 тыс. руб.

- ООО «Нептун» – 46 тыс. руб.

Итого: 200 тыс. рублей.

Первых трех учредителей объединяет то, что они являются сотрудниками предприятия, последних двух – юридические лица, не являющиеся сотрудниками фирмы. Бухгалтер внесет информацию в бухгалтерские регистры аналитического учета, а на общие суммы сделает проводки:

- Д 84 К 70 – 120 000 рублей. Эта сумма складывается из дивидендов, которые необходимо выплатить сотрудникам (40 + 10 + 30)

- Д 84 К 75 – 80 000 рублей. Эта сумма складывается из дивидендов, которые решено выплатить учредителям – юридическим лицам

Если бы в числе участников были физические лица, не работающие в компании, то проводка была бы Д 84 К 75.

Кроме того, бухгалтер должен удержать налоги. Физические лица платят НДФЛ, юридические – налог на прибыль. Эти операции отражаются проводками: Д 70 (75) К 68 (субсчет налога на прибыль или НДФЛ).

Ставки налога НДФЛ применяются в зависимости от общего дохода сотрудника (физического лица) 13% или 15%. Налог на прибыль для юридических лиц зависит от статуса: российская или иностранная компания. Для первых применяется ставка 13%, для вторых – 15%

Перечисление денег отражается проводками Д 70 (75) К 51 (50).

Дивиденды учредителю: проводки в 1с

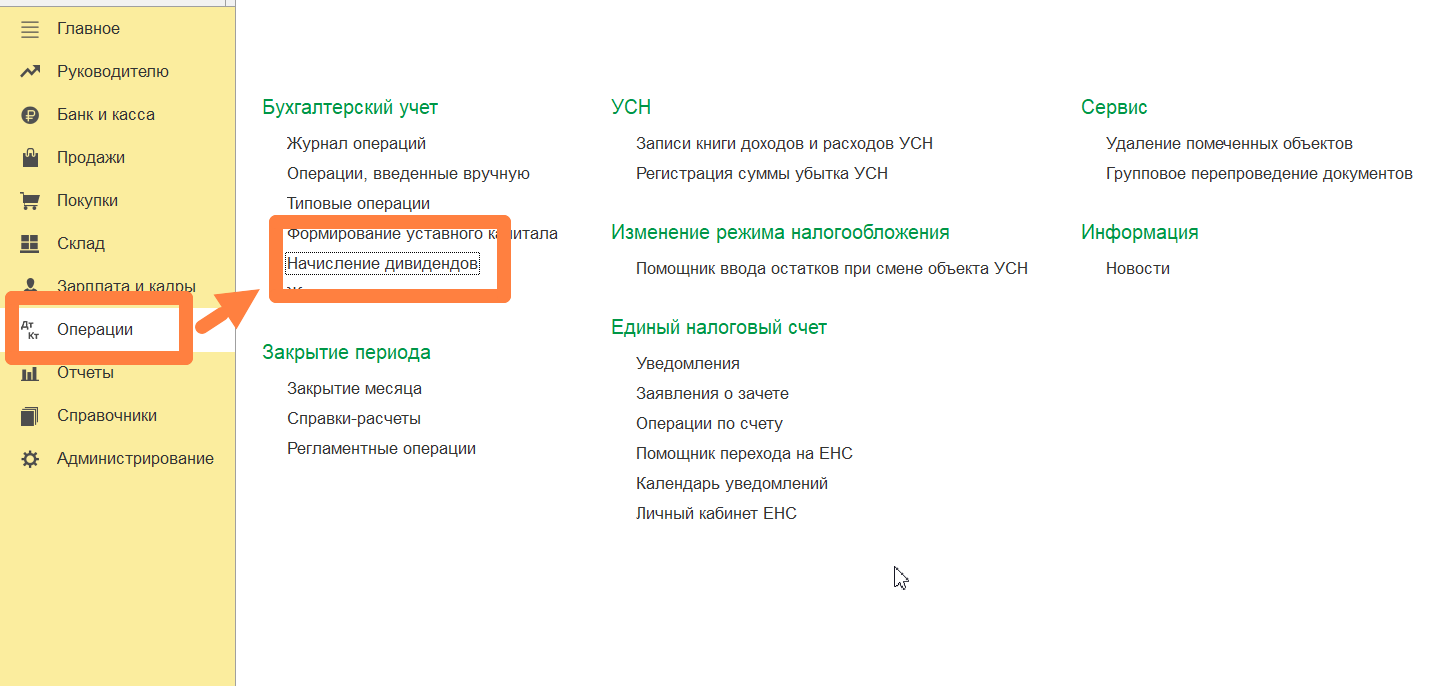

Программа 1С позволяет автоматизировать бухгалтерский учет. Здесь для отражения операций по начислению дивидендов нужно зайти в пункт меню «Операции» и выбрать «Начисление дивидендов».

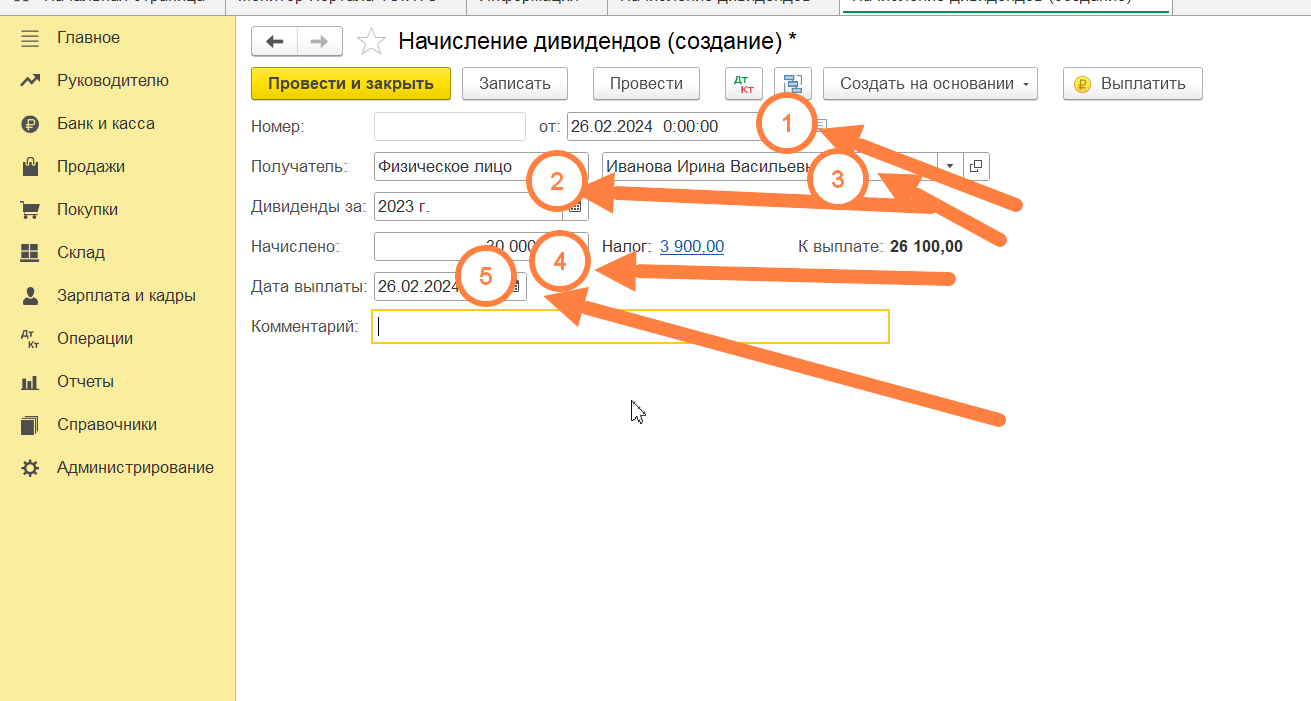

Перейдя по кнопке «Создать», пользователь попадает в окно, где заполняются данные по начислению дивидендов. В документе нужно заполнить:

- Число. Документ автоматически поставит текущую дату. Если нужно изменить, следует ввести корректировки с использованием выпадающего календаря

- Статус получателя дивидендов. Предлагаются два варианта: физическое и юридическое лицо. Информация нужна, чтобы корректно рассчитать налог

- ФИО лица или название компании

- Начисленная сумма дивидендов

- Дата выплаты. Она нужна для определения срока уплаты налога с дохода.

Ниже идет строка «Комментарий». Здесь можно сделать произвольную запись, например, «дивиденды за 2023 год». Налог с дохода программа рассчитывает автоматически.

Коротко о главном

Компания начисляет дивиденды участникам (акционерам) только при наличии чистой прибыли. Решение об этом принимает общее собрание. Существуют законодательно установленные нормы, по которым происходит начисление. Дивиденды являются доходом, поэтому облагаются налогами: НДФЛ, налогом на прибыль в зависимости от статуса получателя.