Ни одному «упрощенцу» в 2017-м году не отвертеться от сдачи декларации по УСН за 2016-й. Скачать бесплатно бланк этого отчета можно на нашем сайте. Но самое главное – знать, как правило его заполнить. В том числе с учетом всех последних изменений законодательства. В нашей статье также – образцы заполнения главного «упрощенного» отчета для обоих объектов по УСН.

Форма и формат за 2016 год

С отчета за 2016-й год упрощенцы должны применять новый бланк, принятый приказом налоговой службы России от 26 февраля 2016 года № ММВ-7-3/99.

Ознакомиться и бесплатно скачать новый бланк декларации по УСН за 2016 год на нашем сайте можно по следующей ссылке.

Этот же приказ ФНС содержит:

- техническое описание формата отправки декларации по УСН (Приложение № 2);

- порядок внесения данных в отчет (Приложение № 3).

Обратите особое внимание: приведенный бланк един для всех! И фирм, и индивидуальных предпринимателей. И с объектом «доходы», и – «доходы минус расходы».

Что нового

Как видно, с отчета за 2016-й год ФНС обновила бланк декларации. В принципе, форма изменилась несущественно. Так:

-

- требование ставить печать на титульном листе – больше не действует;

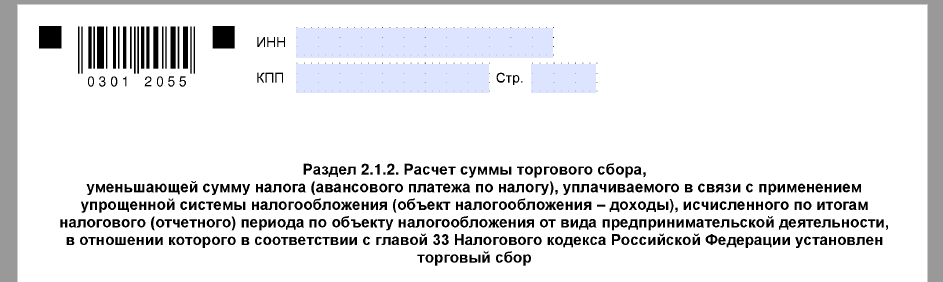

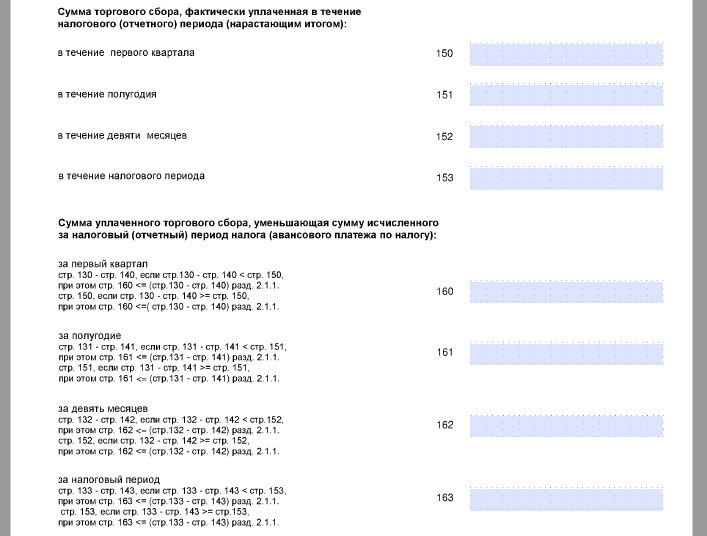

- появился раздел 2.1.2 для плательщиков торгового сбора, применяющих УСН с объектом «доходы» (пока актуален только для Москвы, где действует этот сбор):

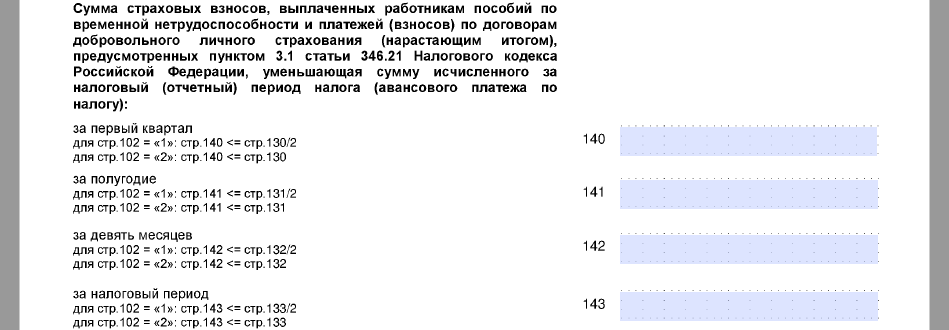

- УСН «доходы» показывают, на что уменьшают итоговый налог:

Вообще, с 2017 года законодатели наконец прописали, какие именно категории трат позволяют легально уменьшать упрощенный налог. Детально об этом мы рассказывали здесь «Изменения по УСН с 2017 года: что нужно знать бухгалтеру».

Что именно заполнять

Какой у «упрощенца» объект, такие разделы в декларации по УСН за 2016 год и нужно заполнять. Безусловно, во всех случаях нужен самый первый лист бланка – титульный.

Кто на «доходах», сдают разделы:

- 1.1;

- 2.1.1;

- 2.1.2 (если с деятельности можно отчислять торговый сбор).

От УСН с «доходы минус расходы» инспекции ждут в 2017 году раздел:

- 1.2;

- 2.2.

Настоятельно рекомендуем начинать заполнение декларации по УСН именно с разделов 2.1 и 2.2. А затем перейти к 1.1 и 1.2. Последние служат для подсчета итоговых сумм на основе показателей из разделов 2.1 и 2.2

Основное при заполнении

В силу указаний ФНС, образец заполнения декларация УСН за 2016 год подразумевает присутствие сумм только в целых рублях. Это значит, что 50 копеек и более считают за 1 рубль, а всё, что меньше – брать во внимание не нужно.

Как уже было сказано, в зависимости от объекта по УСН состав заполняемых разделов и листов может варьироваться. Однако это не значит, что в нумерации могут быть пропуски. Только единая сквозная: 009, 010, 011 и т. д.

Если отчитываетесь на бумаге, то используйте ручку классического цвета. Использовать корректирующие замазки нельзя. Также под запретом печать отчета с обеих сторон листов и скрепление их степлером.

В декларации по УСН за 2016 год весь текст должен быть сделан заглавными печатными символами. В пустых клетках – прочерки. При распечатке ФНС хочет видеть шрифт Courier New 16 – 18 кегля.

Когда успеть: сроки

Обратите внимание, что на основании статьи 346.23 Налогового кодекса РФ установлены разные сроки сдачи декларации по УСН в 2016 году и в целом за этот год для фирм и предпринимателей.

Так, отчет сдают по итогам налогового периода. Для «упрощёнки» это – календарный год (п. 1 ст. 346.19 НК РФ).

| Тип плательщика | Последний день сдачи |

| Фирма | 31.03.2017 (это пятница) |

| Коммерсант | 02.05.2017 (поскольку 30 апреля – воскресенье, а 1 мая – нерабочий праздничный день) |

Как видно, закон дает предпринимателям на УСН ровно на 1 месяц больше, чтобы успешно закрыть отчетную компанию по данному спецрежиму за 2016 год.

Из общего правила о сроках есть 2 исключения. Причем они в равной степени относятся и к компаниям, и к ИП (см. таблицу ниже).

| Ситуация | Когда последний день сдачи |

| Предпринимательская деятельность прекращена и об этом подано уведомление в ИФНС | 25-е число месяца, который идет за месяцем, в котором по уведомлению прекращена деятельность |

| Утрачено право на УСН | 25-е число месяца, который идет за кварталом утраты такого права |

В последнем случае настоятельно советуем ознакомиться с нашим обзором: «Изменения по УСН с 2017 года: что нужно знать бухгалтеру».

Обратите внимание: фирмы-упрощенцы сдают декларацию по месту своего размещения, а ИП – где проживают. Причем компании с обособленными подразделениями включают в свой отчет по УСН и «обособки». Никакие отдельные декларации они не формируют и не сдают. Также см. «Сроки уплаты УСН в 2017 году».

Коды

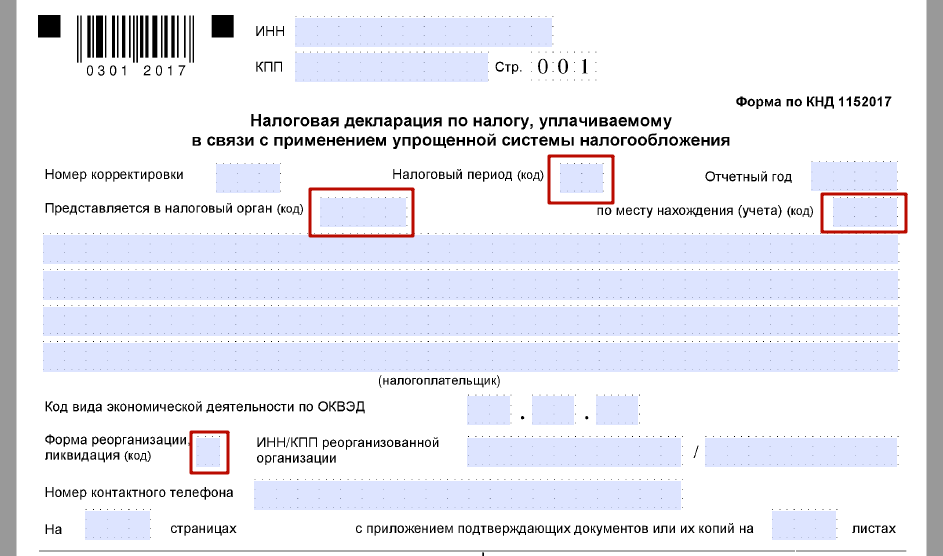

При заполнении некоторых реквизитов декларации по УСН за 2016 год нужно вносить не конкретные сведения, а проставлять определенные коды. Они введены для упрощения, чтобы не перегружать заполненный бланк и специальные программы могли анализировать его своими средствами более оперативно.

Крайне важно при заполнении декларации проставлять правильные коды. Следующие таблицы помогут в этом.

| Код налогового периода | Что означает |

| 34 | Календарный год |

| 50 | Последний налоговый период при: • реорганизации; • ликвидации; • закрытии ИП своего бизнеса. |

| 95 | Последний налоговый период при переходе на другой режим налогообложения |

| 96 | Последний налоговый период при прекращении предпринимательской деятельности |

| Код места подачи | Что означает |

| 120 | По месту жительства ИП |

| 210 | По месту нахождения отечественной компании |

| 215 | По месту нахождения правопреемника (при условии, что не крупнейший налогоплательщик) |

| Код вида реорганизации, ликвидации | Что означает |

| 1 | Преобразование |

| 2 | Слияние |

| 3 | Разделение |

| 5 | Присоединение |

| 6 | Разделение + присоединение |

| 0 | Ликвидация |

| Код способа подачи | Что означает |

| 01 | На бумаге (почтой) |

| 02 | На бумаге (лично) |

| 03 | На бумаге + на съемном носителе (лично) |

| 04 | По ТКС с электронной подписью |

| 05 | Другое |

| 08 | На бумаге + на съемном носителе (почтой) |

| 09 | На бумаге с штрих-кодом (лично) |

| 10 | На бумаге с штрих-кодом (почтой) |

Собственно, в декларации по УСН за 2016 год все эти коды присутствуют на первом листе:

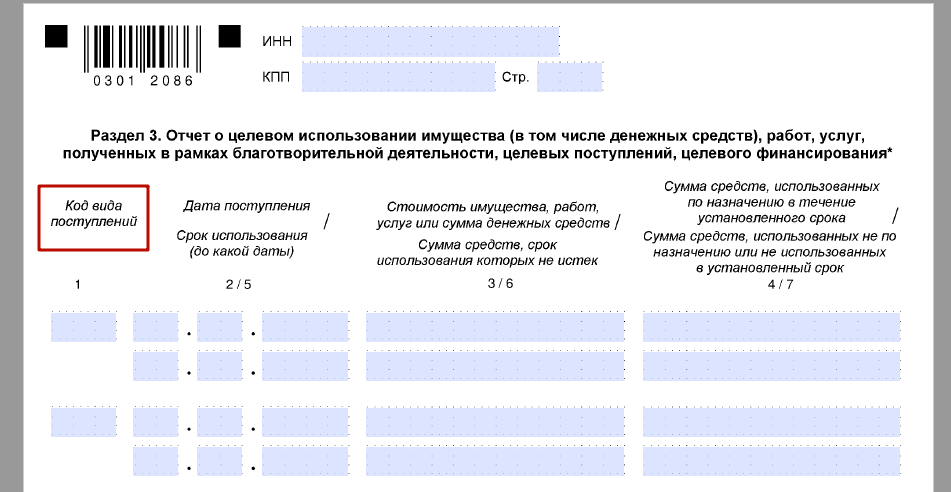

Есть еще ряд специфических кодов. Они говорят о том, что имущество, деньги, работы, услуги упрощенец получил в рамках:

- благотворительной деятельности;

- целевых поступлений;

- целевого финансирования.

В основном, данные коды касаются специфических упрощенцев (некоммерческих организаций) и случаев, поэтому большинству знать их не обязательно. Более того: такую информацию показывают только в последнем 3-м разделе декларации по УСН:

Как себя проверить

Как ни крути, любой образец заполнения декларация УСН за 2016 год невозможно считать правильным и полноценным без проверки на контрольные соотношения. Это определенные равенства или неравенства, которые должны иметь место между конкретными строками. Ведь в своем отчете упрощенец постоянно аккумулирует одни суммы за счет других.

Контрольными соотношениями пользуются и налоговики при камеральных проверках деклараций по УСН, и сами упрощенцы при заполнении полей отчета. Так, в 2017-м году за отчет 2016 года актуальны соотношения, которые приведены в письме ФНС от 30 мая 2016 года № СД-4-3/9567. Обязательно сверьтесь с ними.

Декларация УСН 2016: образец заполнения

ПРИМЕР 1: «Доходы» (ставка 6%)

Предположим, что в 2016 году упрощенец – ООО «Гуру» имело дело со следующими показателями:

| Период | Доход по нарастанию, руб. | Авансовый платеж (налог), руб. | Суммы по нарастанию, которые можно вычесть, руб. | На сколько можно уменьшить авансовый платеж (налог), руб. | Авансовый платеж (налог) к доплате, руб. |

| I кв. | 300 000 | 18 000 (300 000 × 6%) | 10 500 | 9000 (10 500 ˃ 18 000/2) | 9000 (18 000 - 9000) |

| Полгода | 800 000 | 48 000 (800 000 × 6%) | 18 500 | 18 500 (18 500 < 48 000/2) | 20 500 (48 000 - 18 500 - 9000) |

| 9 месяцев | 2 000 000 | 120 000 (2 000 000 × 6%) | 50 000 | 50 000 (50 000 < 120 000/2) | 40 500 (120 000 – 50 000 – 9000 – 20 500) |

| 2016-й год | 3 000 000 | 180 000 (3 000 000 × 6%) | 102 000 | 90 000 (102 000˃180 000/2) | 20 000 (180 000 – 90 000 – 9000 – 20 500 – 40 500) |

Уточним, что суммы, на которые можно уменьшить налог при объекте «доходы», перечислены в п. 3.1 ст. 346.21 НК РФ. Лимит: 50% он налога на УСН. Исключение сделано только для ИП, которые работают без персонала. Они могут снижать налог до любого предела без ограничений, но в фиксированном размере. Речь идет о пенсионных и медицинских взносах.

Далее по ссылке показан образец заполнения декларации УСН за 2016 год ООО «Гуру» c объектом «доходы».

Скачать (deklaraciya_USN_dohody.pdf)

ПРИМЕР 2: «Доходы минус расходы» (ставка 15%)

Предположим, что в 2016 году упрощенец – ООО «Гуру» имело дело со следующими показателями:

| Период | Доход по нарастанию, руб. | Расходы по нарастанию, руб. | Налоговая база, руб. | Авансовый платеж (налог) к доплате/уменьшению, руб. |

| I кв. | 300 000 | 350 000 | 0 ((300 000 – 350 000) <) | 0 |

| Полгода | 800 000 | 550 000 | 250 000 (800 000 – 550 000) | 37 500 к доплате (250 000 ×15%) |

| 9 месяцев | 2 000 000 | 2 100 000 | 0 ((2 000 000 – 2 100 000) <0) | 37 500 к уменьшению (0 – 37 500) |

| 2016-й год | 3 000 000 | 2 700 000 | 300 000 (3 000 000 – 2 700 000) | 45 000 (300 000 ×15%) |

Далее по ссылке показан образец заполнения декларации УСН за 2016 год ООО «Гуру» c объектом «доходы минус расходы».

Скачать (deklaraciya_USN_dohody_minus_raskhody.pdf)

Также см. «Ставки УСН в 2017 году: игра на понижение».