Что именно теперь перечислять одной платежкой?

С 1 января 2023 года за счет ЕНП уплачиваются:

- налоги, в том числе НДФЛ за работников;

- авансовые платежи по налогам;

- страховые взносы, кроме взносов на травматизм;

- сборы;

- пени, штрафы и проценты по налогам, сборам и страховым взносам.

Платежи в бюджет нужно перечислять через внесение единого налогового платежа на единый налоговый счет (далее – ЕНС). И не имеет значения, какой режим налогообложения применяет организация или ИП.

[su_photo_panel border=”1px double #cccccc” shadow=”0px 1px 2px #eeeeee” radius=”3″ photo=”https://buhguru.com/wp-content/uploads/2023/01/snimok-ekrana-2023-01-13-v-19.09.36.jpg” target=”blank”][/su_photo_panel]Что за «уведомление» нужно сдавать в ИФНС?

Чтобы ИФНС с 2023 года зачла ЕНП в счет уплаты нужно подавать уведомления об исчисленных налогах и взносах (п. 9 ст. 58 НК). Уведомление направляется в инспекцию по юридическому адресу организации и месту жительства ИП.

Уведомление об исчисленных суммах подается по налогам и взносам, по которым к сроку уплаты не сдаете налоговую отчетность с начислениями. Это ежемесячные платежи по НДФЛ и страховым взносам, авансовые платежи по налогу на имущество, транспортному и земельному налогам, по ЕСХН и налогу на УСН. По НДС и налогу на прибыль такие уведомления не сдают.

Пример

И теперь важный момент: налоги и взносы, которые с 2023 года перечисляют на ЕНС, можно направить единым платежным поручением по ЕНП на единый КБК или отдельными платежками, которые заменят уведомления о начисленных налогах и взносах.

Таким образом, бухгалтерам может потребоваться заполнить несколько видов платежных поручений:

- единая платежка на уплату ЕНП;

- платежные поручения взамен уведомления;

- платежные поручения на конкретные КБК, если платежи не входят в состав ЕНП.

Получается, что привычные платежки никто не отменял и они, по-прежнему, могут потребоваться в работе.

Скачать таблицу с налогами входящими/не входящими в ЕНПЕдиный получатель платежа

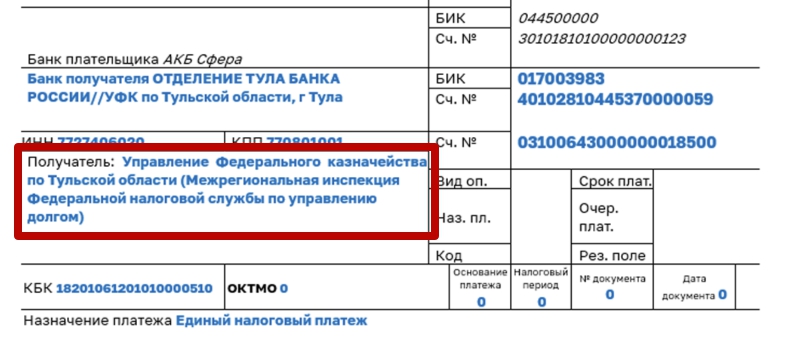

Получателем платежа теперь нужно указывать «Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом)». Эту МИФНС нужно указывать в платежках по ЕНП и платежках по отдельным налогам и взносам, которые можно подавать вместо уведомления о начисленных налогах и взносах.

Чтобы платеж поступил к получателю, ФНС официально рекомендует вносить с 1 января 2023 года в платежные поручения следующие реквизиты:

| Номер (поля) реквизита платежного документа | Наименование (поля) реквизита платежного документа | Значение |

|---|---|---|

| 13 | Наименование банка получателя средств | «ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г Тула» |

| 14 | БИК банка получателя средств (БИК ТОФК) | «017003983» |

| 15 | № счета банка получателя средств | «40102810445370000059» |

| (номер банковского счета, входящего в | ||

| состав единого казначейского счета) | ||

| 16 | Получатель | «Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом)» |

| 17 | Номер казначейского счета | «03100643000000018500» |

Заполнение платежки по ЕНП

В платежке по ЕНП надо указать:

- плательщика и его ИНН;

- статус плательщика «01»;

- получателя, ИНН и КПП получателя;

- КБК;

- назначение платежа.

КПП плательщика при перечислении ЕНП обязаны указывать только иностранные организации с несколькими филиалами. В остальных случаях нужно указывать ноль. По желанию вместо нуля можно указать КПП плательщика.

Далее в таблице приведем расшифровку всех полей платежного поручения по ЕНП (вносим платеж на единый налоговый счет):

| Поле | Организации | ИП |

|---|---|---|

| Поле 8 «Плательщик» | Краткое наименование организации или обособленного подразделения | Ф. И. О., в скобках – «ИП», адрес регистрации по месту жительства или адрес регистрации по месту пребывания (при отсутствии места жительства). До и после информации об адресе укажите знак «//». Например, Иванов Андрей Андреевич (ИП)//г. Москва, ул. Нагорная, д. 3, кв. 98// |

| Поле 60 «ИНН» (плательщика) | ИНН организации | ИНН ИП |

| Поле 102 «КПП» (плательщика) | КПП, присвоенный инспекцией, куда платят налоги, взносы, штрафы, пени. КПП обязаны указывать только иностранные организации с несколькими филиалами. В остальных случаях нужно указывать ноль, но допустимо вместо нуля указать КПП плательщика. | «0» |

| Поле 16 «Получатель» | Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом) | Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом) |

| Поле 13 «Банк получателя» | ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г Тула | ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г Тула |

| Поле 61 «ИНН» (получателя) | 7727406020 | 7727406020 |

| Поле 103 «КПП» (получателя) | 770801001 | 770801001 |

| Поле 14 «БИК» (банка получателя) | 17003983 | 17003983 |

| Поле 15 «Счет» (номер счета получателя) | 40102810445370000059 | 40102810445370000059 |

| Поле 17 «Счет» (номер казначейского счета) | 03100643000000018500 | 03100643000000018500 |

| Поле 101 (статус плательщика) | 1 | 1 |

| Поле 104 (КБК) | КБК ЕНП 18201061201010000510 | КБК ЕНП 18201061201010000510 |

| Поле 105 (ОКТМО) | 0 Допустимо указать ОКТМО по месту нахождения организации, обособленного подразделения, имущества, транспорта, а при уплате торгового сбора – по месту нахождения торгового объекта | 0 Допустимо указать ОКТМО по месту жительства ИП, а при уплате торгового сбора – по месту нахождения торгового объекта |

| Поле 106 (основание платежа) | 0 | 0 |

| Поле 107 (налоговый период) | 0 | 0 |

| Номер документа-основания платежа (поле 108) | 0 | 0 |

| Дата документа-основания платежа (поле 109) | 0 | 0 |

| Поле 21 «Очередность платежа» | «5» – при уплате налогов и взносов добровольно, в том числе по требованию ИФНС (код «3» – для списаний по инкассовым поручениям) | «5» – при уплате налогов и взносов добровольно, в том числе по требованию ИФНС (код «3» – для списаний по инкассовым поручениям) |

| Поле 22 | При уплате текущих налогов укажите «0». Код УИП указывают, если он доведен до плательщика | При уплате текущих налогов укажите «0». Код УИП указывают, если он доведен до плательщика |

| Поле 24 «Назначение платежа» | «Единый налоговый платеж» | «Единый налоговый платеж» |

| Поле 110 | Не заполняйте | Не заполняйте |

Образец платежного поручения по ЕНП.

[su_photo_panel border=”1px double #cccccc” shadow=”0px 1px 2px #eeeeee” radius=”3″ photo=”https://buhguru.com/wp-content/uploads/2023/01/snimok-ekrana-2023-01-13-v-16.45.45.png” target=”blank”][/su_photo_panel]Платежка вместо уведомления

Как мы уже сказали, в 2023 году уведомления об исчисленных налогах и взносах можно представлять в виде платежных поручений. В такой платежке надо указать:

- плательщика, его ИНН и КПП;

- статус плательщика «02»;

- получателя, ИНН и КПП получателя;

- КБК, ОКТМО и налоговый период;

- назначение платежа.

В платежках надо указать КБК, ОКТМО и налоговый период конкретного налога или взноса, определяющий срок исполнения обязанности по уплате. ИФНС должна понять принадлежность платежа к источнику дохода бюджетной системы. Если допустить ошибку – платеж не будет корректно исполнен и принят к учету.

Обратите внимание

Перечислим основные реквизиты такой платежки-уведомления для юридических лиц и ИП:

| Поле | Организации | ИП |

|---|---|---|

| Поле 8 «Плательщик» | Краткое наименование организации или обособленного подразделения | Ф. И. О., в скобках – «ИП», адрес регистрации по месту жительства или адрес регистрации по месту пребывания (при отсутствии места жительства). До и после информации об адресе укажите знак «//». Например, Иванов Андрей Андреевич (ИП)//г. Москва, ул. Петровка, д. 7, кв. 1// |

| Поле 60 «ИНН» (плательщика) | ИНН организации | ИНН ИП |

| Поле 102 «КПП» (плательщика) | КПП, присвоенный инспекцией, куда платят налоги, взносы, штрафы, пени | «0» |

| Поле 16 «Получатель» | Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом) | Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом) |

| Поле 13 «Банк получателя» | ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г Тула | ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г Тула |

| Поле 61 «ИНН» (получателя) | 7727406020 | 7727406020 |

| Поле 103 «КПП» (получателя) | 770801001 | 770801001 |

| Поле 14 «БИК» (банка получателя) | 17003983 | 17003983 |

| Поле 15 «Счет» (номер счета получателя) | 40102810445370000059 | 40102810445370000059 |

| Поле 17 «Счет» (номер казначейского счета) | 03100643000000018500 | 03100643000000018500 |

| Поле 101 (статус плательщика) | 2 | 2 |

| Поле 104 (КБК) | КБК конкретного налога или взносов (не по ЕНП) | КБК конкретного налога или взносов (не по ЕНП) |

| Поле 105 (ОКТМО) | ОКТМО по месту нахождения организации, обособленного подразделения, имущества, транспорта, а при уплате торгового сбора – по месту нахождения торгового объекта | ОКТМО по месту жительства ИП, а при уплате торгового сбора – по месту нахождения торгового объекта |

| Поле 106 (основание платежа) | 0 | 0 |

| Поле 107 (налоговый период) | Период, за который перечисляется налог или взносы | Период, за который перечисляется налог или взносы |

| Номер документа-основания платежа (поле 108) | 0 | 0 |

| Дата документа-основания платежа (поле 109) | 0 | 0 |

| Поле 21 «Очередность платежа» | «5» – при уплате налогов и взносов добровольно, в том числе по требованию ИФНС (код «3» – для списаний по инкассовым поручениям) | «5» – при уплате налогов и взносов добровольно, в том числе по требованию ИФНС (код «3» – для списаний по инкассовым поручениям) |

| Поле 22 | При уплате текущих налогов укажите «0». Код УИП указывают, если он доведен до плательщика | При уплате текущих налогов укажите «0». Код УИП указывают, если он доведен до плательщика |

| Поле 24 «Назначение платежа» | «Уведомление об исчисленных суммах налогов, сборов, авансовых платежей по налогам, страховых взносов в виде распоряжения на перевод денежных средств в уплату платежей в бюджетную систему Российской Федерации» | «Уведомление об исчисленных суммах налогов, сборов, авансовых платежей по налогам, страховых взносов в виде распоряжения на перевод денежных средств в уплату платежей в бюджетную систему Российской Федерации» |

| Поле 110 | Не заполняйте | Не заполняйте |

А теперь предлагаем ознакомиться с примером заполнения платежного поручения-уведомления по ЕНП:

[su_photo_panel border=”1px double #cccccc” shadow=”0px 1px 2px #eeeeee” radius=”3″ photo=”https://buhguru.com/wp-content/uploads/2023/01/snimok-ekrana-2023-01-13-v-18.52.17.png” target=”blank”][/su_photo_panel]Платежное поручение для платежей, не входящих в ЕНП

Чуть выше мы уже написали, что если платежи не входят в ЕНП, то по ним нужно формировать самостоятельные платежные поручения (как раньше) и указывать конкретные КБК. Предположим, что речь идет про государственную пошлину за рассмотрение дела в Конституционном суде. Тогда нужно заполнить отдельное платежное поручение. И указать в нем КБК этого этой госпошлины. Вот пример:

[su_photo_panel border=”1px double #cccccc” shadow=”0px 1px 2px #eeeeee” radius=”3″ photo=”https://buhguru.com/wp-content/uploads/2023/01/snimok-ekrana-2023-01-13-v-19.02.55.png” target=”blank”][/su_photo_panel]