Актуальные бланки заявлений по льготам на 2022 год

|

ДЛЯ КОГО |

НАЗВАНИЕ ДОКУМЕНТА | КНД ФОРМЫ |

КАК УТВЕРЖДЕНА |

| Для организации | Заявление налогоплательщика-организации о предоставлении налоговой льготы по транспортному налогу и (или) земельному налогу | КНД 1150064 | Приложение № 1 к приказу ФНС России от 25.07.2019 № ММВ-7-21/377 (в ред. приказа ФНС от 18.06.2021 № ЕД-7-21/574)

Действует с 1 января 2022 года с несущественными изменениями. |

| Для физлица, в т. ч. ИП | Заявление о предоставлении налоговой льготы по транспортному налогу, земельному налогу, налогу на имущество физических лиц | КНД 1150063 | Приказ ФНС от 14.11.2017 № ММВ-7-21/897 |

Что нужно знать физлицам

По общему правилу для граждан – владельцев земельных участков и/или транспортных средств действует беззаявительный порядок предоставления налоговых льгот по земле, транспорту, а также облагаемому имуществу.

Ещё его называют проактивный. То есть заявление подавать не нужно, собирать подтверждающие документы тоже.

ИФНС по итогам года (налогового периода) сама по своим данным рассчитывает эти налоги с учётом положенных льгот/освобождений и указывает их в налоговом уведомлении.

При желании или изменении ситуации можно подать в налоговую указанное заявление на льготу. Это особенно актуально, когда в налоговые органы в рамках межведомственного взаимодействия не поступили сведения о льготнике.

Срок подачи

Подать заявление очень желательно до 1 мая 2022 года – до начала массовой рассылки налоговых уведомлений за 2021 год.

Дополнительные документы

Прикладывать к заявлению на льготу подтверждающие документы можно, но не обязательно. Достаточно просто перечислить их, и налоговая соберёт их по своим каналам – от Росреестра, ПФР и др.

Как подать

Направить заявление можно следующими способами:

- через личный кабинет налогоплательщика-физлица на сайте ФНС;

- по Почте России;

- лично обратиться в любую налоговую инспекцию или МФЦ, уполномоченный принимать такие заявления.

Куда подавать

Можно выбирать налоговый орган по месту жительства или по месту нахождения объектов недвижимого имущества и/или транспортных средств.

Также см. «Как с 2022 года меняется налогообложение некоторых видов имущества физических лиц».

Заполнение заявления на льготу

Порядок заполнения приведён в Приложении № 2 к приказу ФНС России от 14.11.2017 № ММВ-7-21/897.

Заявление о предоставлении налоговой льготы по транспортному, земельному налогу, налогу на имущество физлиц заполняет сам налогоплательщик либо его представитель.

Налоговая льгота может выражаться в том числе в виде:

- налоговых вычетов;

- уменьшения налоговой базы на не облагаемую налогом сумму;

- применения иных установленных законодательством о налогах и сборах оснований, освобождающих от уплаты указанных налогов.

Заполняют в 1-м экземпляре одним из следующих способов:

- от руки черными чернилами;

- с использованием программного обеспечения, предусматривающего при распечатывании вывод двумерного штрих-кода;

- через личный кабинет налогоплательщика в электронной форме.

Страницы заявления должны иметь сквозную нумерацию, начиная с первого листа – страница 001, 002 и т. д.

Недопустимы:

- исправление ошибок с помощью корректирующего или иного аналогичного средства;

- двусторонняя печать.

Каждому показателю соответствует одно поле, состоящее из определенного количества знакомест. В каждом поле указывается только один показатель.

Исключение – дата. Вот пример её заполнения: 01.02.2022.

Особенности заполнения заявления от руки такие:

- слева направо, начиная с первого (левого) знакоместа;

- ЗАГЛАВНЫМИ ПЕЧАТНЫМИ буквами;

- в случае отсутствия данных для заполнения – прочерк.

При распечатке формы заявления на принтере, заполненного с использованием программного обеспечения:

- допустимо отсутствие обрамления знакомест и прочерков для незаполненных знакомест;

- расположение и размеры зон значений показателей не должны изменяться.

- печать шрифтом Courier New высотой 16 – 18 пунктов.

При наличии права на налоговую льготу на более чем один объект налогообложения лист с информацией о заявленной льготе заполняют по каждому объекту отдельно.

Далее обратим внимание на заполнение некоторых частей и реквизитов заявления.

|

РЕКВИЗИТ |

ОСОБЕННОСТИ ЗАПОЛНЕНИЯ |

| ИНН | Указывают при наличии.

Физлицо, не являющееся индивидуальным предпринимателем, вправе не указывать ИНН, если укажет при этом свои персональные данные п. 2.1 – 2.6.4 заявления. |

| Поле 2.6.1 | Код вида документа указывают в соответствии с Приложением к Порядку заполнения заявления.

Например, паспорт гражданина РФ имеет код 21. |

| В случае указания ИНН поля 2.4, 2.5, 2.6 не заполняют | |

| Поле 2.7 | Номер контактного телефона указывают налогоплательщика или его представителя с кодом страны (если место жительства за пределами РФ) и кодом города без пробелов и прочерков. Для каждой скобки и знака – одно знакоместо. |

| Подпись и дата (на титульном и остальных листах) | При заполнении в электронной форме через личный кабинет налогоплательщика не заполняют |

| Поле 4.5.5 | Серию и/или номер документа указывают при наличии |

| Поля 4.5 – 4.5.5 | Можно не заполнять, если подтверждающий документ приложен к заявлению |

| Поля 5.2 – 5.3.5 | Заполняют по аналогии с полями 4.4 – 4.5.5 |

| Поля 6.3 – 6.4.5 | Заполняют по аналогии с полями 4.4 – 4.5.5 |

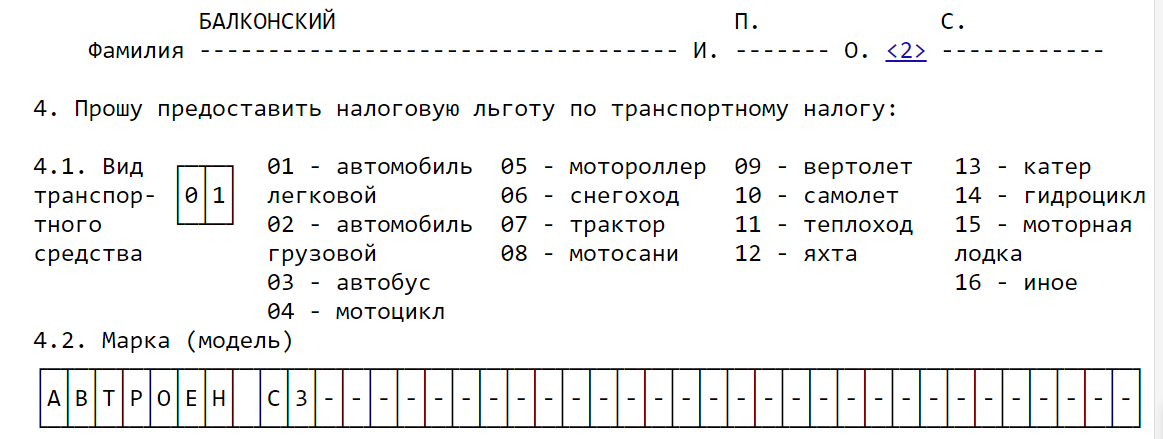

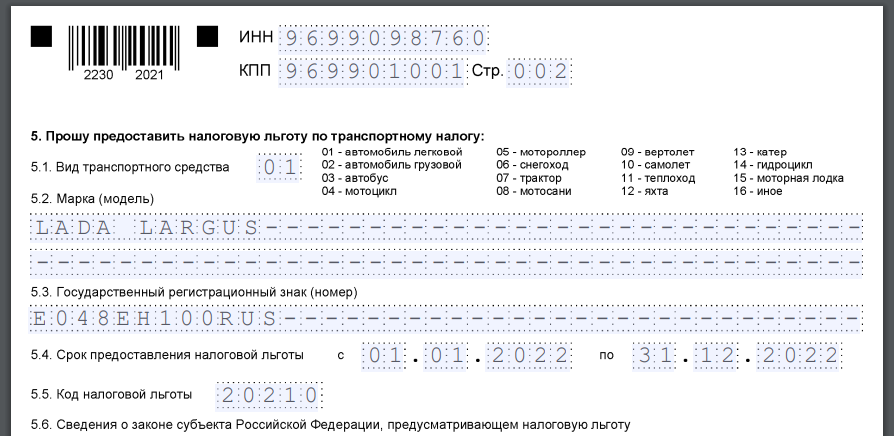

Образец заполнения заявления 2022

Правильный образец заполнения физлицом в 2022 году заявления о предоставлении льготы по транспортному налогу можно посмотреть в Готовом решении КонсультантПлюс здесь.

А пример заполнения в 2022 году физлицом заявления на льготу по земельному налогу можно увидеть в Готовом решении КонсультантПлюс тут.

Что нужно знать организациям

Льготы по транспортному и земельному налогам компаний ИФНС по общему правилу тоже предоставляет без подачи заявлений на основе имеющихся сведений об облагаемых объектах.

По итогам года (налогового периода) она рассчитывает налоги с учётом льгот и отражает их в соответствующем специальном сообщении.

Куда подавать

Юрлица могут подавать заявление на льготу по транспортному и/или земельному налогам за 2021 год в любой налоговый орган по своему выбору.

Нужно ли прикладывать документы

Прикладывать к заявлению на льготу подтверждающие документы-основания можно, но не обязательно. В том числе их достаточно просто перечислить.

Если такие документы-основания в налоговом органе отсутствуют, в том числе не представлены самой компанией, то по информации из полученного заявления ИФНС запрашивает сведения, подтверждающие право на льготу, у органов и иных лиц, обладающих ими – Росреестр и др. По результатам организации направляют уведомление о предоставлении налоговой льготы либо сообщение об отказе в ней.

Срок подачи

НК РФ не устанавливает предельный срок подачи юрлицом заявления и не связывает применение налоговых льгот с его обязательной подачей в течение какого-либо периода.

С 2021 года для организаций отменена обязанность сдавать декларации по транспортному и земельному налогам. Поэтому для обеспечения полноты уплаты налогов ФНС направляет организациям (их обособленным подразделениям) сообщения об исчисленных суммах указанных налогов. Их составляют на основе информации, имеющейся у налогового органа, в том числе результатов рассмотрения вышеуказанного заявления.

Если на дату формирования сообщения у налогового органа нет информации о налоговой льготе организации, в сообщение будут включены суммы налогов без учета льгот. А это может привести к недоимке или перерасчету налога.

Поэтому ФНС рекомендует организациям представить в налоговый орган заявление о налоговых льготах за 2021 год до 1 апреля 2022 года. То есть в течение 1 квартала 2022.

Кроме того, если компания, имеющая право на льготу, не направила заявление о ее предоставлении или не сообщила об отказе от ее применения, она может быть предоставлена на основании сведений, имеющихся в налоговом органе – с периода, в котором возникло право на льготу.

Как подать

Для юрлица предусмотрены следующие способы:

- на бумаге – лично (через представителя) или по почте;

- в электронном виде – по телекоммуникационным каналам связи

Отметим, что на начало 2022 года через личный кабинет налогоплательщика подать на льготы нельзя. Такое право не предусмотрено НК РФ, что указано в письме ФНС от 31.03.2021 № БС-4-21/4293.

Также НК РФ не предусматривает представление организацией заявления о предоставлении льготы по земельному и/или транспортному налогам через МФЦ.

Срок рассмотрения заявления

Налоговый орган должен рассмотреть заявление в течение 30 дней. Этот срок может быть увеличен не более чем на 30 дней.

По результатам рассмотрения ИФНС уведомит о предоставлении льготы или отказе в ней.

Заполнение заявления на льготу

Порядок заполнения приведён в Приложении № 2 к приказу ФНС от 25.07.2019 № ММВ-7-21/377.

Это делают от руки черными чернилами или с использованием программного обеспечения в 1-м экземпляре.

Страницы заявления должны иметь сквозную нумерацию, начиная с первого листа – страница 001, 002 и т. д.

Недопустимы:

- исправление ошибок с помощью корректирующего или иного аналогичного средства;

- двусторонняя печать.

Каждому показателю соответствует одно поле, состоящее из определенного количества знакомест. В каждом поле указывается только один показатель.

Исключение – дата. Вот пример её заполнения: 01.02.2022.

Особенности заполнения заявления от руки такие:

- слева направо, начиная с первого (левого) знакоместа;

- ЗАГЛАВНЫМИ ПЕЧАТНЫМИ буквами;

- в случае отсутствия данных для заполнения – прочерк.

При распечатке формы заявления на принтере, заполненного с использованием программного обеспечения:

- допустимо отсутствие обрамления знакомест и прочерков для незаполненных знакомест;

- расположение и размеры зон значений показателей не должны изменяться.

- печать шрифтом Courier New высотой 16 – 18 пунктов.

При наличии у компании права на налоговую льготу на более чем один объект налогообложения лист с информацией о заявленной налоговой льготе заполняют по каждому объекту отдельно.

Далее обратим внимание на заполнение некоторых частей и реквизитов заявления.

|

РЕКВИЗИТ |

ОСОБЕННОСТИ ЗАПОЛНЕНИЯ |

||||||||||||||||||||||||

| Номер контактного телефона | На титульном листе его указывают при наличии, с телефонным кодом города и без пробелов и прочерков.

Для каждой скобки и знака – одно знакоместо. |

||||||||||||||||||||||||

| ИНН и КПП | Указывают по месту нахождения принадлежащих организации транспортного средства и/или земельного участка, сведения о которых внесены в заявление. | ||||||||||||||||||||||||

|

Сведения о транспортном налоге |

|||||||||||||||||||||||||

| Поле 5.2 | Марку (модель) транспортного средства указывают при наличии | ||||||||||||||||||||||||

| Поле 5.3 | Государственный регистрационный знак (номер) т/с указывают при наличии | ||||||||||||||||||||||||

| Поле 5.4 | Указывают заявляемый период действия налоговой льготы согласно подтверждающему документу (документам) | ||||||||||||||||||||||||

| Поле 5.5 | Код налоговой льготы по транспортному налогу приводят в соответствии с Приложением № 1 к Порядку заполнения заявления. См. таблицу ниже. | ||||||||||||||||||||||||

| Поле 5.6.3 | Указывают номер или буквенное обозначение соответствующей структурной единицы (статья, часть, пункт, подпункт, абзац, иное) закона субъекта РФ, которым установлена налоговая льгота.

Для каждой структурной единицы (позиции) отведено по 4 знакоместа. При этом заполнение идёт слева направо. И если реквизит имеет меньше 4-х знаков, свободные знакоместа слева от значения заполняют нулями. Например, если соответствующая льгота в виде освобождения от налогообложения по транспортному налогу установлена ст. 7 п. 5 подп. 10.2 закона региона, то по строке 5.6.3 указывают:

При указании в поле 5.5 кода налоговой льготы 30200 поля 5.6.1 – 5.6.3 не заполняют. |

||||||||||||||||||||||||

| Поле 5.7.3 | Это дата выдачи или подписания документа | ||||||||||||||||||||||||

| Поле 5.7.5 | Серию и/или номер документа указывают при наличии | ||||||||||||||||||||||||

| Поля 5.7.1 – 5.7.5 можно заполнять дополнительно для подачи сведений о нескольких документах, подтверждающих право на налоговую льготу | |||||||||||||||||||||||||

|

Сведения о земельном налоге |

|||||||||||||||||||||||||

| Поле 6.2 | По аналогии с полем 5.4 | ||||||||||||||||||||||||

| Поле 6.3 | Код налоговой льготы по земельному налогу берут из Приложения № 2 к Порядку заполнения заявления. См. их здесь. | ||||||||||||||||||||||||

| Поле 6.4.3 | По аналогии с полем 5.6.3

Например, если льгота в виде не облагаемой налогом суммы установлена ст. 2 п. 3 подп. «а» нормативного акта представительного органа муниципального образования, то указывают:

При указании в поле 6.3 кодов налоговой льготы 3021110 – 3021198 и 3029000 поля 6.4.1 – 6.4.3 не заполняют. |

||||||||||||||||||||||||

| Поля 6.5.1 – 6.5.5 | Заполняют по аналогии с полями 5.7.1 – 5.7.5 заявления | ||||||||||||||||||||||||

|

КОД |

ВИД НАЛОГОВОЙ ЛЬГОТЫ ПО ТРАНСПОРТУ |

ОСНОВАНИЕ |

| 20210 | Освобождения от налогообложения по транспортному налогу | Ч. 3 ст. 356 НК РФ |

| 20220 | Уменьшения суммы транспортного налога | |

| 20230 | Снижение налоговой ставки транспортного налога | |

| 30200 | Льготы (освобождения) по транспортному налогу, предусмотренные международными договорами РФ | Ст. 7 НК РФ |

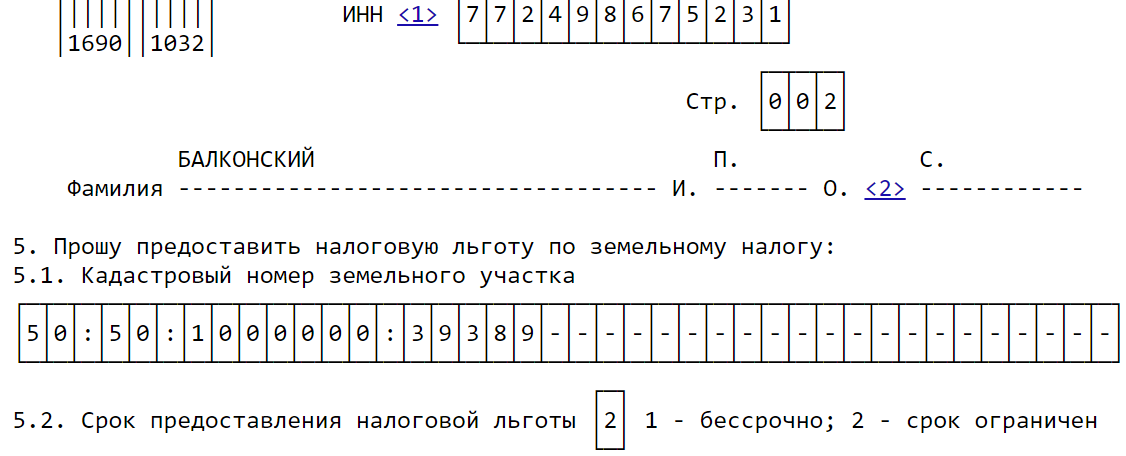

Образец заполнения заявления 2022

Правильный образец заполнения организацией в 2022 году заявления о предоставлении льготы по транспортному налогу на примере можно посмотреть в Готовом решении КонсультантПлюс здесь.

С образцом заполнения компанией в 2022 году заявления на льготу по земельному налогу можно посмотреть в Готовом решении КонсультантПлюс здесь.

Также см. «Обзор изменений по земельному налогу в 2022 году» и «Что меняется по транспортному налогу в 2022 году: обзор».