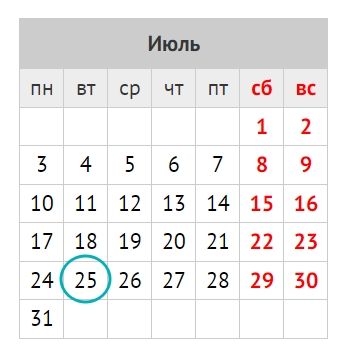

Когда сдавать

На основании п. 1 ст. 333.15 Налогового кодекса РФ плательщики водного налога за 2 квартал 2023 года должны представить декларацию по водному налогу не позднее 25-го числа месяца, следующего за истекшим налоговым периодом. То есть до 25 июля 2023 года включительно (вторник).

Декларацию сдают в ИФНС по месту нахождения водного объекта.

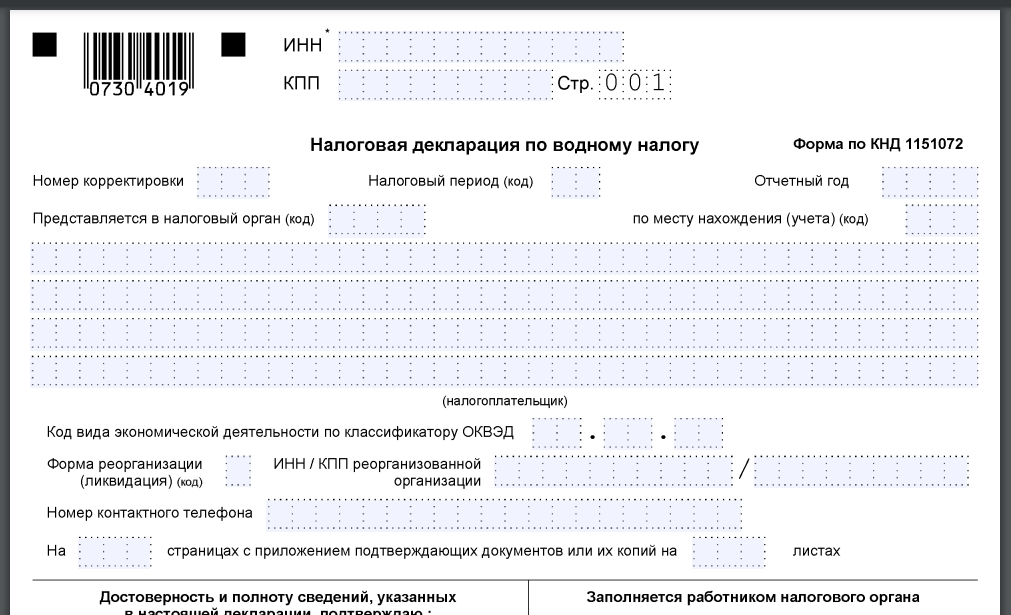

Какой бланк использовать

Форма декларации по водному налогу (КНД 1151072), порядок ее заполнения и электронный формат отправки утверждены приказом ФНС России от 09.11.2015 № ММВ-7-3/497. С тех пор этот бланк не менялся.

Бланк состоит из:

- Титульного листа.

- Сведений о физлице – не ИП (заполняют, если физлицо не указало свой ИНН).

- Раздел 1 «Сумма налога, подлежащая уплате в бюджет».

- Раздел 2 «Расчет налоговой базы и суммы водного налога».

Раздел 2 включает два подраздела – 2.1 «Расчет налоговой базы и суммы водного налога при заборе воды из водного объекта» и 2.2 «Расчет налоговой базы и сумма водного налога при использовании водного объекта, за исключением забора воды».

Как заполнить

Общие правила

В отчет включают титульный лист, раздел 1 и подразделы 2.1 и 2.2 – в зависимости от видов водопользования. Начинать заполнять нужно именно с этих подразделов, а потом переходить к разд. 1.

Действует принцип сквозной нумерации независимо от наличия/отсутствия и количества заполняемых разделов, листов и приложений к ним.

Заполнять текстовые поля декларации нужно ЗАГЛАВНЫМИ ПЕЧАТНЫМИ символами.

В случае отсутствия какого-либо показателя во всех знакоместах проставляют прочерк.

ПРИМЕР

Объем забранной воды в пределах установленного лимита составил 12345,678 тыс. куб. м.

Данный показатель с учетом знакомест указывают следующим образом:

12345—.678.

Все стоимостные показатели указывают в полных рублях: менее 50 копеек отбрасывают, а 50 копеек и более округляют до полного рубля.

При распечатке на принтере – шрифт Courier New 16 – 18 пунктов.

В декларации указывают суммы налога, коды по ОКТМО которых соответствуют территориям муниципальных образований, подведомственным данному налоговому органу.

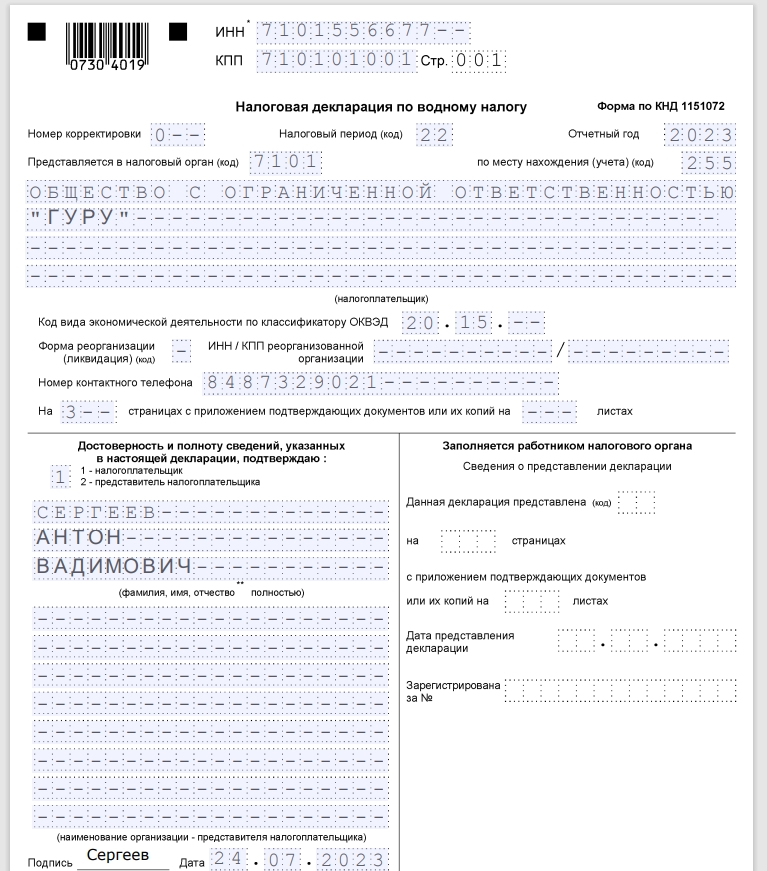

Титульный лист

На титульном листе для 2 квартала – код 22.

Код 255 – означает, что по месту нахождения водного объекта.

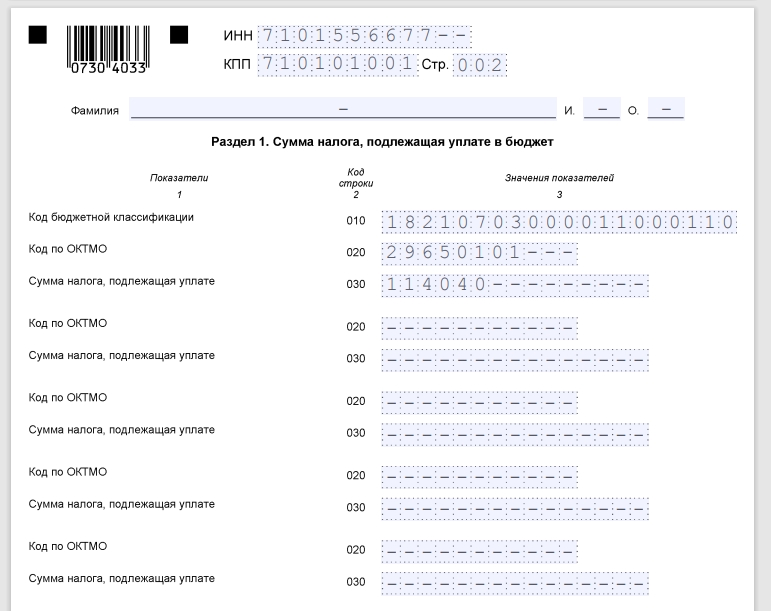

Раздел 1

Строка 010 – КБК водного налога 182 1 07 03000 01 1000 110.

По строке 030 разд. 1 отражают общую сумма налога по всем видам водопользования к уплате в бюджет.

В случае недостаточности строк разд. 1 при заполнении декларации на бумажном носителе дополнительно заполняют необходимое количество листов.

Подраздел 2.1

Заполняют осуществляющие забор воды из водных объектов отдельно по каждому водному объекту и каждой лицензии с учетом целевого использования забранной воды.

Если в отношении водного объекта установлены различные налоговые ставки, подраздел 2.1 заполняют в количестве листов, соответствующем количеству расчетов водного налога по каждой ставке.

Коды водопользования и коды целей забора воды для разд. 2 (строки 050 и 080) берут из Приложений 4 и 5 соответственно к Порядку заполнения декларации по водному налогу.

По строке 050 указывают код водопользования с 11011 по 13140.

По строке 060 – общий фактический объем воды (в тыс. куб. м), забранной из данного водного объекта за квартал, относящийся к конкретному коду водопользования. Причём независимо от того, было водопользование в пределах лимита или сверх.

| Строка 060 = строка 070 + строка 100 |

По строке 090 – лимит водопользования (в тыс. куб. м) по лицензии для данного водного объекта и данной цели водопользования.

По строке 100 – общий объем забранной воды из данного водного объекта за квартал, по конкретным коду водопользования и коду цели забора воды.

| Строка 100 = строка 101 + строка 102 |

По строкам 110 и 120 – налоговая ставка за 1 тысячу кубических метров при заборе воды.

По строке 110 – ставка по подп. 1 п. 1 ст. 333.12 НК. По строке 120 – п. 2 ст. 333.12 Кодекса.

При заборе воды для водоснабжения населения по строкам 110 и 120 ставка установлена п. 3 ст. 333.12 НК.

По строке 140 указывают коэффициент, применяемый в случае отсутствия средств измерения количества забранных (изъятых) водных ресурсов из водного объекта.

По строке 150 – коэффициент для добычи подземных вод (кроме промышленных, минеральных и термальных вод) для их реализации после обработки, подготовки, переработки и/или упаковки в тару.

В случае неприменения дополнительных коэффициентов при определении ставки налога во всех знакоместах проставляют прочерк.

| Строка 160 = строка 101 × строка 110 × строка 130 × строка 140 × строка 150 + строка 102 × строка 120 × строка 130 × строка 140 × строка 150 |

В случае отсутствия показателей, участвующих в расчете суммы налога, их значения принимают равными 1.

Подраздел 2.2

Заполняют налогоплательщики, использующие:

- акватории водных объектов, кроме лесосплава в плотах и кошелях;

- водных объектов без забора воды для целей гидроэнергетики;

- водных объектов для целей сплава древесины в плотах и кошелях.

Подраздел 2.2 заполняют отдельно по каждому виду пользования водными объектами, водному объекту и каждой лицензии (договору).

Если в отношении водного объекта установлены различные налоговые ставки, подраздел 2.2 заполняют в количестве листов, соответствующем количеству расчетов водного налога по каждой ставке.

По строке 020 – код по ОКТМО по местонахождению объекта налогообложения.

По строке 030 – наименование водного объекта. Например, река, озеро, водохранилище и т. д.

По строке 050 – сведения о договоре на водопользование/пользования водными объектами, заключенном налогоплательщиком с органом/органами исполнительной власти субъекта/субъектов РФ и определяющим площадь предоставленного в пользование водного пространства.

Код водопользования в строке 060 указывают в соответствии с Приложением 4 к Порядку заполнения декларации.

ПРИМЕРЫ

Использование акватории водных объектов (кроме лесосплава в плотах и кошелях): код водопользования с 21010 по 22140. По строкам 080 – 100 прочерк.

Использование водных объектов без забора воды для целей гидроэнергетики: код с 30100 по 32100. По строкам 070 и 090 – 100 прочерк.

Использование водных объектов для сплава древесины в плотах и кошелях: код с 40100 по 41200. По строкам 070 – 080 прочерк.

По строке 070 – налоговая база как площадь предоставленного водного пространства в квадратных километрах при использовании акватории, кроме сплава древесины в плотах и кошелях, при кодах водопользования с 21010 по 22140 по строке 060.

Площадь предоставленного водного пространства определяют по данным лицензии или договора на водопользование, а в случае отсутствия в них таких данных – по материалам соответствующей технической и проектной документации.

По строке 080 – количество произведенной за налоговый период электроэнергии в тысячах киловатт-час при кодах по строке 60 с 30100 по 32100.

По строке 090 – объем древесины, сплавляемой в плотах и кошелях за налоговый период в тысячах кубических метров, при кодах по строке 60 с 40100 по 41200.

По строке 100 – расстояние сплава леса в километрах на соответствующем водном объекте при отражении по строке 060 кода водопользования с 40100 по 41200.

По строке 110 – налоговая ставка, установленная п. 1 ст. 333.12 НК.

По строке 130 – сумма налога к уплате в бюджет за квартал по конкретному водному объекту и конкретной лицензии, договору.

| КОД ВОДОПОЛЬЗОВАНИЯ ПО СТРОКЕ 060 | КАК РАССЧИТАТЬ СУММУ ПО СТРОКЕ 130 |

| С 21010 по 22140 | (Строка 070 × строка 110 × строка 120) / 4 |

| С 30100 по 32100 | Строка 080 × строка 110 × строка 120 |

| С 40100 по 41200 | (Строка 090 × строка 100 × строка 110 × строка 120) / 100 |

Пример заполнения

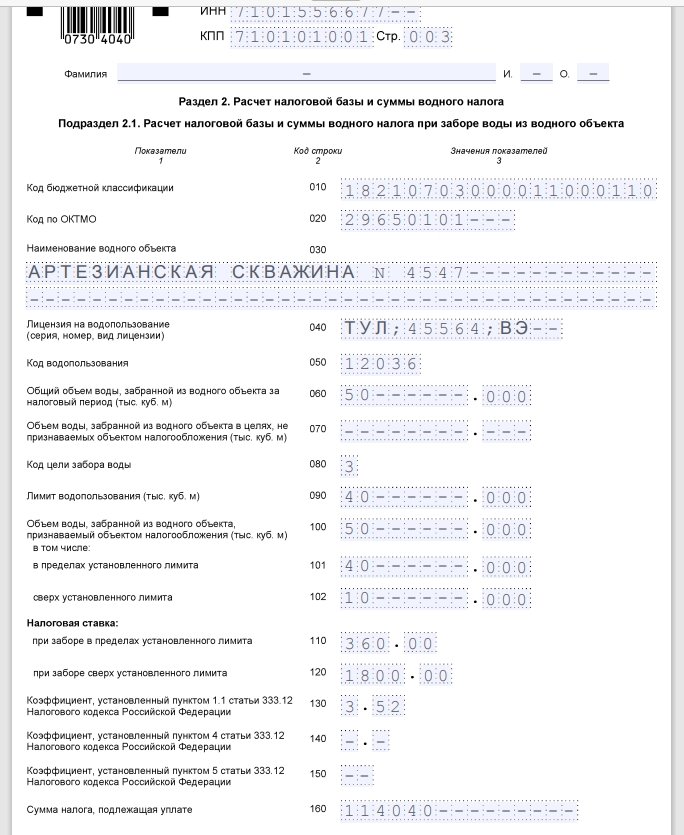

ООО “Гуру” производит забор воды из подземных источников р. Угры в Тульской области (Центральный экономический район) по лицензии на пользование недрами для добычи подземных вод для производственных нужд. Лицензией установлен годовой лимит – 160 000 куб. м воды.

Предприятие оснащено водоизмерительными системами: водозаборные скважины оборудованы приборами учета объема добычи подземных вод и устройствами для измерения уровней подземных вод согласно п. 8 Правил охраны подземных водных объектов (утв. постановлением Правительства РФ от 11.02.2016 № 94).

За 2 квартал 2023 г. ООО забрало воды для технологических нужд в объеме 50 000 куб. м.

Поскольку у налогоплательщика нет утвержденного квартального лимита, он определяется как 1/4 годового лимита (п. 2 ст. 333.12 НК).

Сверхлимитный забор за 2 квартал 2023 г. составил:

50 000 куб. м – 160 000 куб. м / 4 = 10 000 куб. м.

Из-за сверхлимитного объема забора воды налог будет складываться из двух составляющих:

| ПОКАЗАТЕЛЬ | ЕГО РАСЧЕТ | РАСШИФРОВКА |

| По объему в пределах лимита | 40 000 куб. м / 1000 × 1267 руб. = 50 680 руб. | Где:

|

| По объему сверх лимита | 10 000 куб. м / 1000 × 360 руб. × 3,52 × 5 = 63 360 руб. | Где:

|

Сумма налога за 2 квартал 2023 составит:

50 680 руб. + 63 360 руб. = 114 040 руб.

По итогам 2 квартала 2023 г. ООО “Гуру” заполнило титульный лист, разд. 1 и подраздел 2.1 разд. 2 декларации.

Данных для заполнения сведений о физлице-не ИП, а также подразд. 2.2 нет, поэтому ООО их не заполняет.

При заполнении декларации программное обеспечение не использовалось.

Далее показан образец заполнения декларации по водному налогу за 2 квартал 2023 года с учётом приведённых условий.