Почему НПД вызывает интерес

Когда человек имеет определенные навыки и хочет зарабатывать на них, встает вопрос, как легализовать бизнес. Можно оформить ООО или ИП. Но сразу приходится задымываться, какие сложности возникнут при ведении бизнеса. Открывая юридическое лицо, придется вести бухгалтерский учет, сдавать декларации. ИП также отчитываются перед налоговой, если не работают на патенте или не перешли на НПД.

Самозанятый гражданин платит налоги, исходя из расчета, сделанного налоговиками. Он вправе вести учет для себя удобным способом. Кроме того, постановка на учет в качестве плательщика НПД не предусматривает дополнительных расходов, как это происходит при регистрации ИП или юридического лица.

Регистрации на сервисе «Мой налог» происходит быстро. Следует лишь дождаться, когда указанные сведения будут проверены. Для постановки на учет в качестве самозанятого достаточно ввести данные паспорта, СНИЛС и ИНН.

Какой процент налога платит самозанятый

Налоговая ставка зависит от статуса контрагента. Если самозанятый выполняет работу (оказывает услугу) по заказу юридического лица или индивидуального предпринимателя, то придется уплатить 6%, если в качестве заказчика выступает физлицо, то ставка составляет 4%.

| Пример:

Игнатьева Т.И. оформила самозанятость. Она занимается пошивом изделий. В феврале 2024 года она выполнила два заказа:

Сумма налога за февраль составляет:

Общая сумма налога – 2 360 руб. |

Вновь зарегистрированным бизнесменам государство предоставляет бонус в размере 10 тыс. руб. На эту сумму можно уменьшать ежемесячные платежи. Но для этого предусмотрены определенные правила:

- При исчислении налога по ставке 4%, налогоплательщик уплачивает только 3%

- При исчислении налога по ставке 6%, уплачивается 4%.

Размер, сколько платят налог самозанятые, рассчитывается путем сложения сумм налога по каждой сделке. После того как бонус будет израсходован, налоги начисляются по обычным ставкам 4 и 6%.

Как самозанятые отчитываются перед налоговой инспекцией

Для самозанятых не предусмотрена сдача декларации. Расчет налога целиком возложен на налоговиков. Информацию они черпают из чеков, которые самозанятые оформляют после каждой оплаты. Документы о полученных доходах оформляются в личном кабинете сервиса (мобильного приложения) «Мой налог». Для этого нужно:

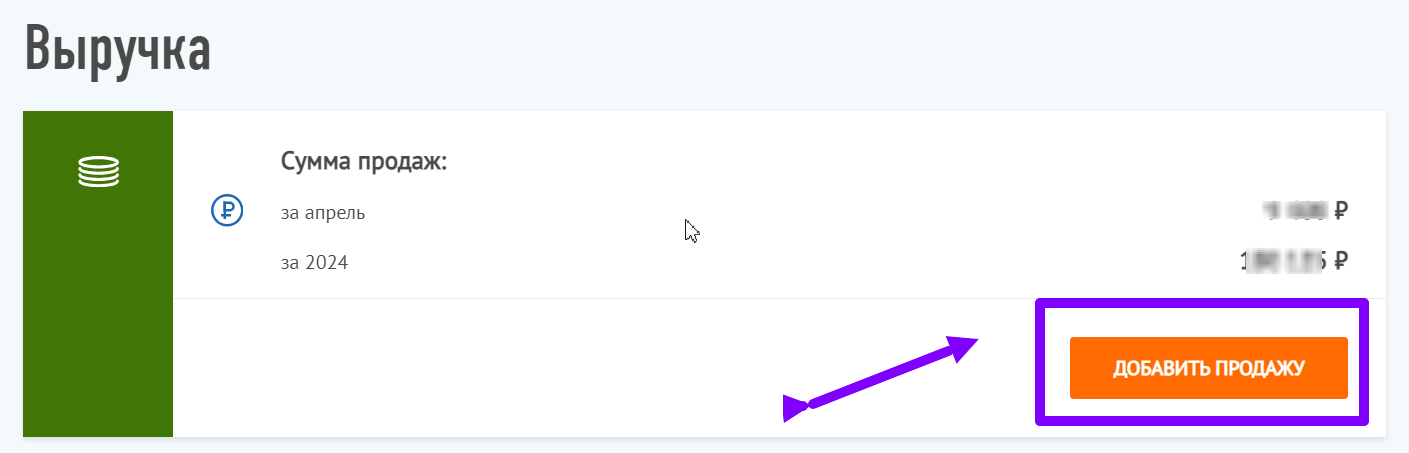

- Зайти в раздел «Выручка»

- Нажать на кнопку «Добавить продажу»

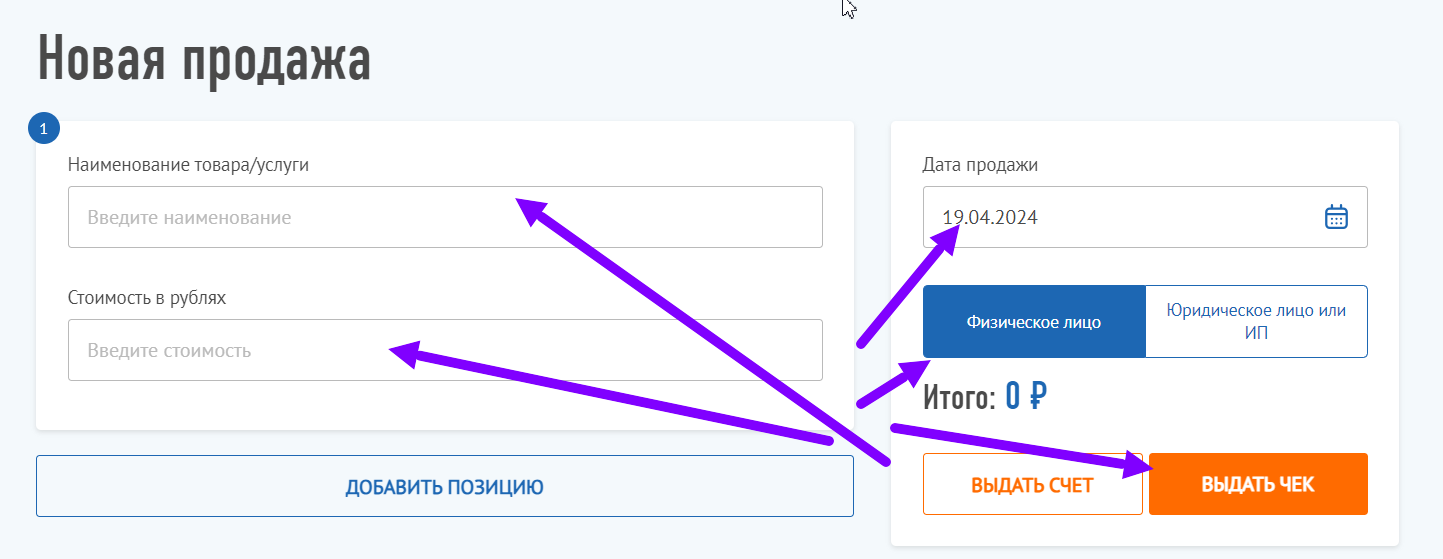

- Ввести название и ИНН покупателя (заказчика), если им является юридическое лицо. Для физического лица ФИО и ИНН вводить не нужно.

- Ввести сумму и выбрать вид документа: «чек» или «счет». При выборе чека данные попадают в налоговую инспекцию и включаются в налогооблагаемую базу для расчета налоговых обязательств.

- Ввести наименование услуги и дату выдачи документа.

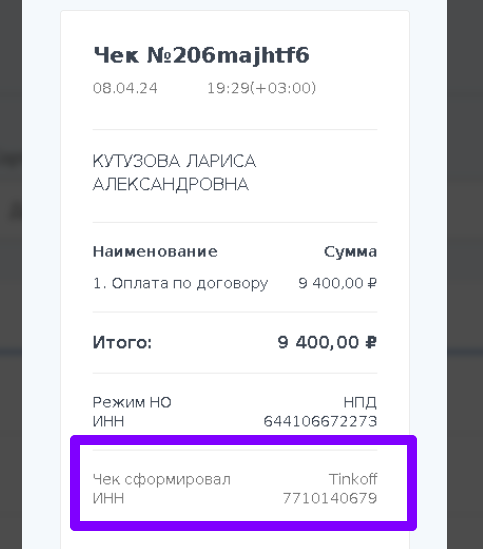

При использовании специальных сервисов, которые предлагаются банками и иными платформами для работы с самозанятыми, чеки формируются автоматически без участия налогоплательщика. В этом случае в чеке видно, кем сформирован чек.

Способы уплаты налога

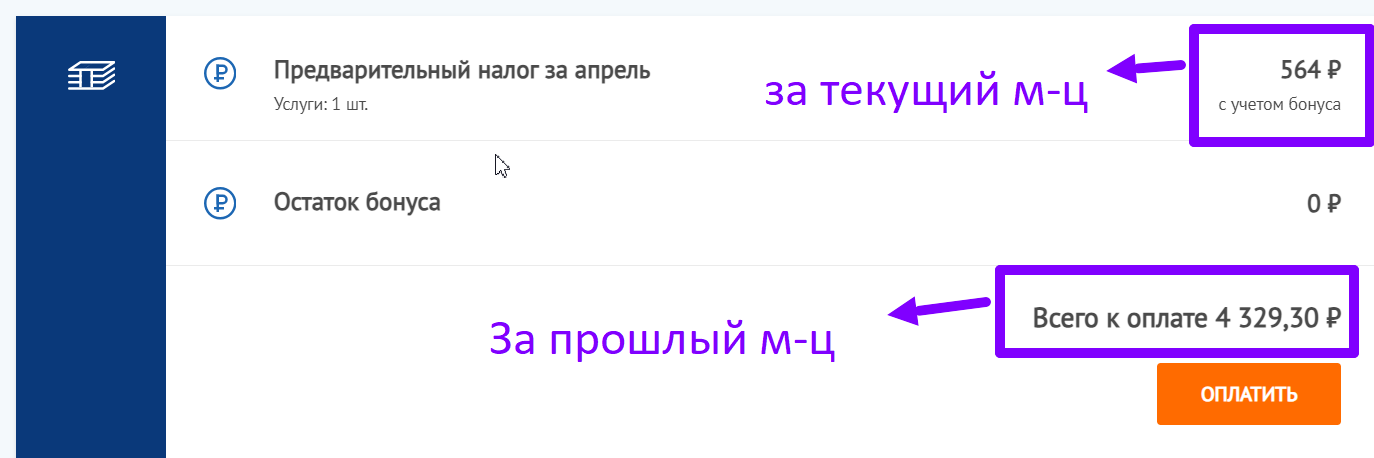

Самый простой и доступный вариант – личный кабинет (мобильное приложение) «Мой налог». При формировании каждого чека здесь можно увидеть сумму предварительного налога на каждый день.

Чтобы оплачивать налог таким способом, нужно привязать банковские реквизиты. Существуют и иные способы:

- Банковское приложение или онлайн-банкинг

- Портал «Госуслуги»

- Банкомат или офис банка

- Оператор электронных площадок.

Налог уплачивается ежемесячно до 28 числа следующего месяца.

Обязан ли самозанятый уплачивать страховые взносы

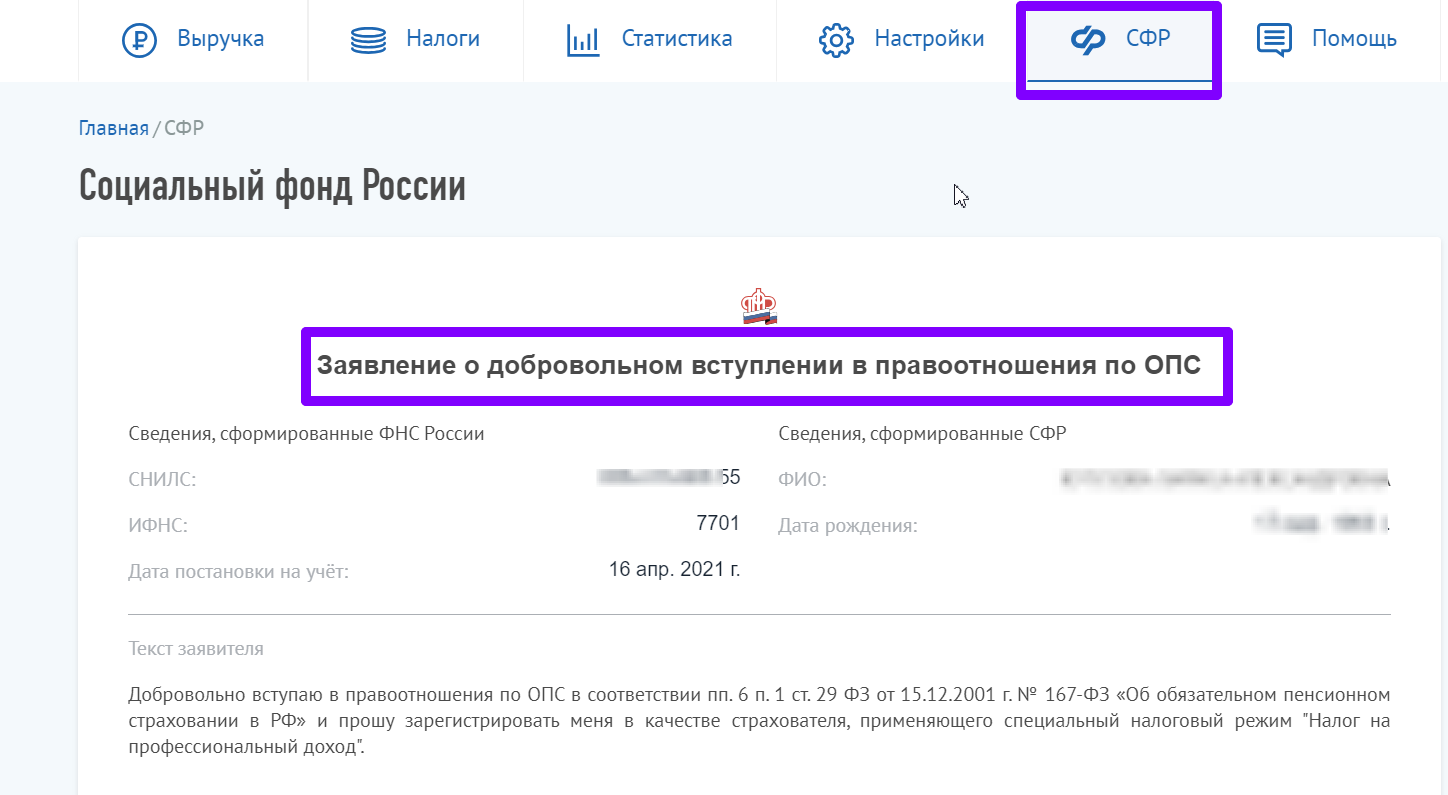

В Налоговом Кодексе подобной обязанности не предусмотрено. Но при желании самозанятый может оплачивать стаж для получения пенсии в будущем. Для этого необходимо оформить заявление, которые имеется в личном кабинете «Мой налог».

В этом случае налогоплательщик должен уплатить в 2024 году 50 798 рублей 88 копеек.

Когда требуется уплатить другие налоги

Налог на профессиональный доход уплачивается с полученных налогов. Если налогоплательщик имеет в собственности недвижимость, транспорт, то он платит соответствующие имущественные налоги.

Кроме того, есть операции, которые не подпадают под налогообложение НПД. Например, самозанятый продал дом, автомобиль. С доходов от подобных сделок следует уплачивать НДФЛ и сдавать декларацию 3-НДФЛ.

Вопросы-ответы

Внимание!