Вы можете скачать образец письма о нулевом расчете 6-НДФЛ, которое многие рекомендуют подавать в ИФНС, чтобы избежать штрафов или блокировки счетa.

Нулевой расчет 6-НДФЛ сдавать не нужно

Сдавать расчеты по форме 6-НДФЛ должны все налоговые агенты (п. 2 ст. 230 НК РФ). Налоговые агенты это, как правило, работодатели или заказчики по договорам гражданско-правового характера, по которым физлица получают доходы.

Вместе с этим, если в течение отчетного периода организация или ИП не начисляли и не выплачивали физлицам никаких доходов, не удерживали налог и не перечисляли НДФЛ в бюджет, то сдавать расчеты 6-НДФЛ не нужно. Дело в том, что такой ситуации организация или ИП не признаются налоговыми агентами. Вывод подтверждается абзацем 3 пункта 2 статьи 230 НК и письмами ФНС России от 23.03.2016 № БС-4-11/4901 и от 04.05.2016 №БС-4-11/7928.

Организация или ИП вправе подавать в ИНФС нулевой расчет 6-НДФЛ (несмотря на то, что не обязаны это делать). Налоговая инспекция, в свою очередь, должна принять нулевой расчет.Налоговая инспекция, в свою очередь, должна принять нулевой расчет.

Зачем нужно письмо про нулевой 6-НДФЛ

Сразу скажем, что Налоговый кодекс РФ не предусматривает направление или подачу каких-либо писем про нулевые расчеты 6-НДФЛ. Однако целесообразность подачи такого письмо обусловлена следующим.

Дело в том, что не дождавшись расчета 6-НДФЛ, налоговая инспекция вправе заблокировать расчетный счет организации или ИП. Блокировка возможна если расчет 6-НДФЛ не будет сдан в течение 10 рабочих дней со дня окончания срока его подачи (См. «Штрафы за несвоевременную сдачу 6-ндфл в 2016 году»). Ведь инспекция попросту не будет знать, является ли организация или ИП налоговым агентом или 6-НДФЛ попросту забыли представить.

Вероятность такого развития событий, к сожалению, есть. И чтобы обезопасить бизнес имеет смысл подать в налоговую письмо в свободной форме, в котором сообщить, что у организации или ИП нет ни работников, ни подрядчиков и поэтому 6-НДФЛ не подается.

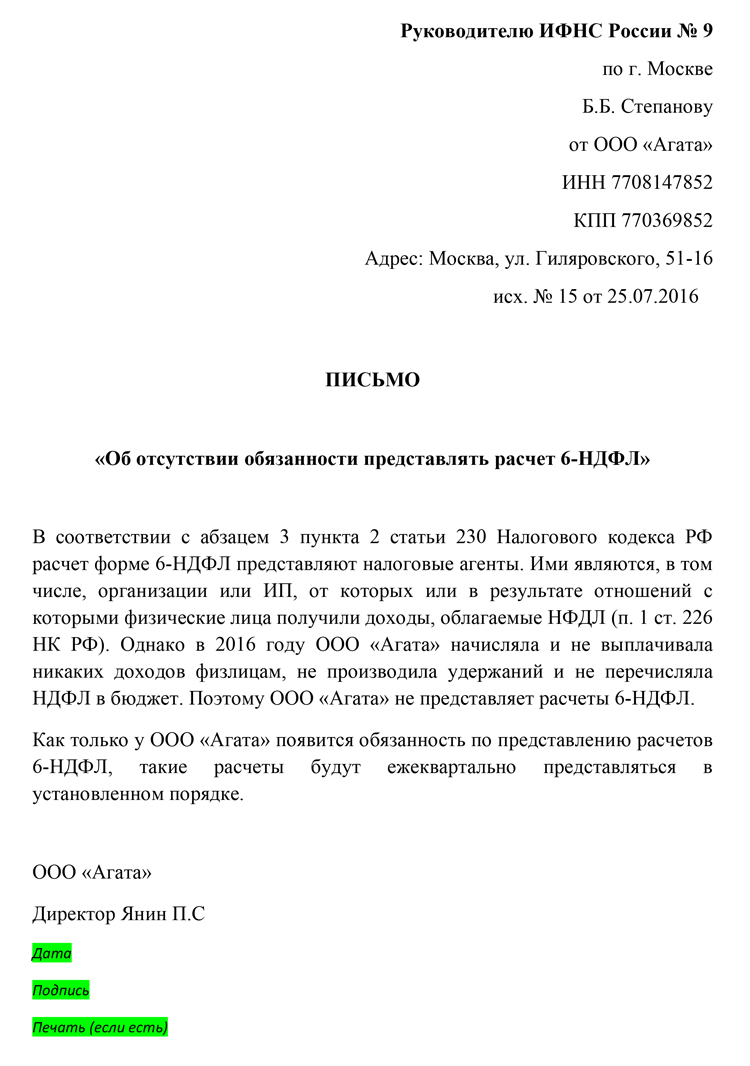

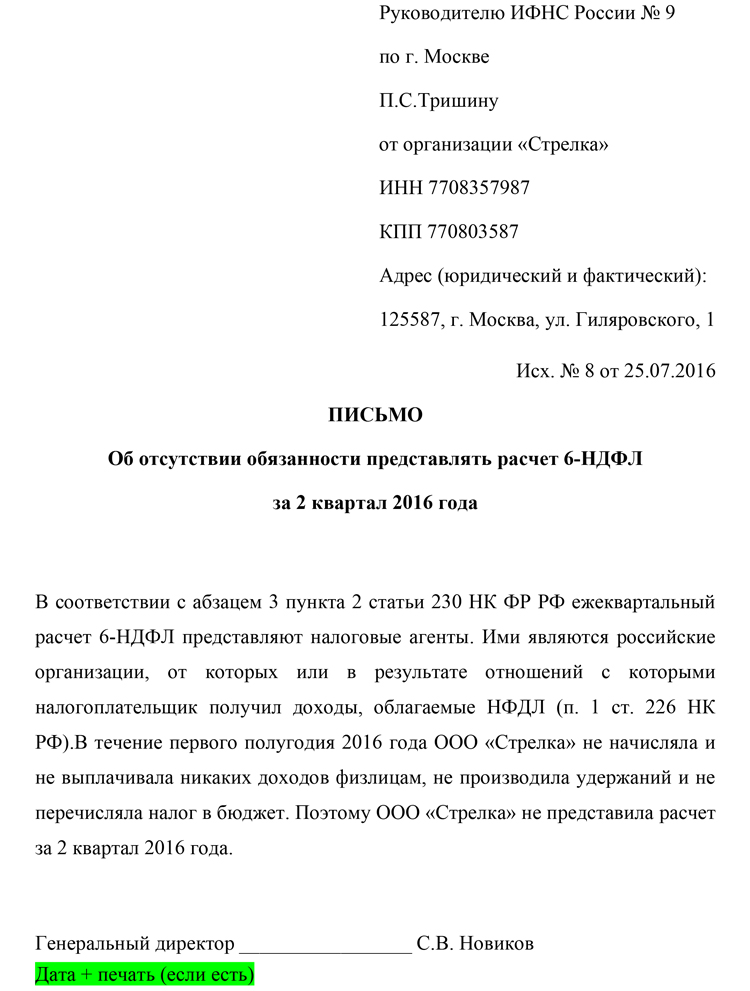

Приведем пример такого письма.

Как часто подавать письмо

Указанное выше письмо можно написать один раз. В таком случае в письме следует указать, что организация или ИП будет сдавать расчеты по форме 6-НДФЛ как только у появится такая обязанность.

Однако возможен и ещё более надежный вариант – такое письмо можно подавать в инспекцию по итогам каждого отчетного периода. Тем самым, по итогам каждой отчетной кампании налоговикам будет приходить «напоминание» о том, что ждать расчеты 6-НДФЛ от компании или ИП не нужно.

Напомним, что отчетные периоды для сдачи 6-НДФЛ такие:

- I квартал;

- полугодие;

- девять месяцев;

- год.

Сдать 6-НДФЛ, к примеру, за 2 квартал 2016 года нужно не позднее 1 августа 2016 года. Соответственно, после 1 августа 2016 года можно представлять в ИФНС такое письмо.

Срок подачи письма

Конкретный срок подачи письма, разумеется, не установлен. Письмо подается исключительно на усмотрение налогового агента. Однако, если уж решили направить налоговикам письмо, что его лучше подавать сразу по окончании каждой отчетной кампании и не дожидаться истечения 10 дней. Ведь если расчет 6-НДФЛ не будет сдан в течение 10 рабочих дней со дня окончания срока его подачи, ИФНС сможет заблокировать банковские счета организации (п. 6 ст. 6.1, п. 3.2 ст. 76 НК РФ). В этот период и следует напомнить налоговикам, что расчета от вас можно не ждать.