Что изменилось с 2024 года

На титульном листе изменения незначительные. Они коснулись только блока сведений. Удалены строки, в которых ранее отражались сведения о представителе-юрлице.

В первом разделе изменился порядок отражения налога в строке 020. Теперь здесь отражается сумма НДФЛ, которую необходимо перечислить в бюджет не за отчетный квартал, как было ранее, а за период с начала года.

Во втором разделе изменилась последовательность строк. Также здесь появились новые строки – 131,160,190. Они отражают размер налоговой базы, удержанного и возвращенного НДФЛ.

Все эти изменения следует учитывать при отражении сумм больничных листов сотрудников.

Как по-новому рассчитывается размер выплат по пособиям по временной нетрудоспособности

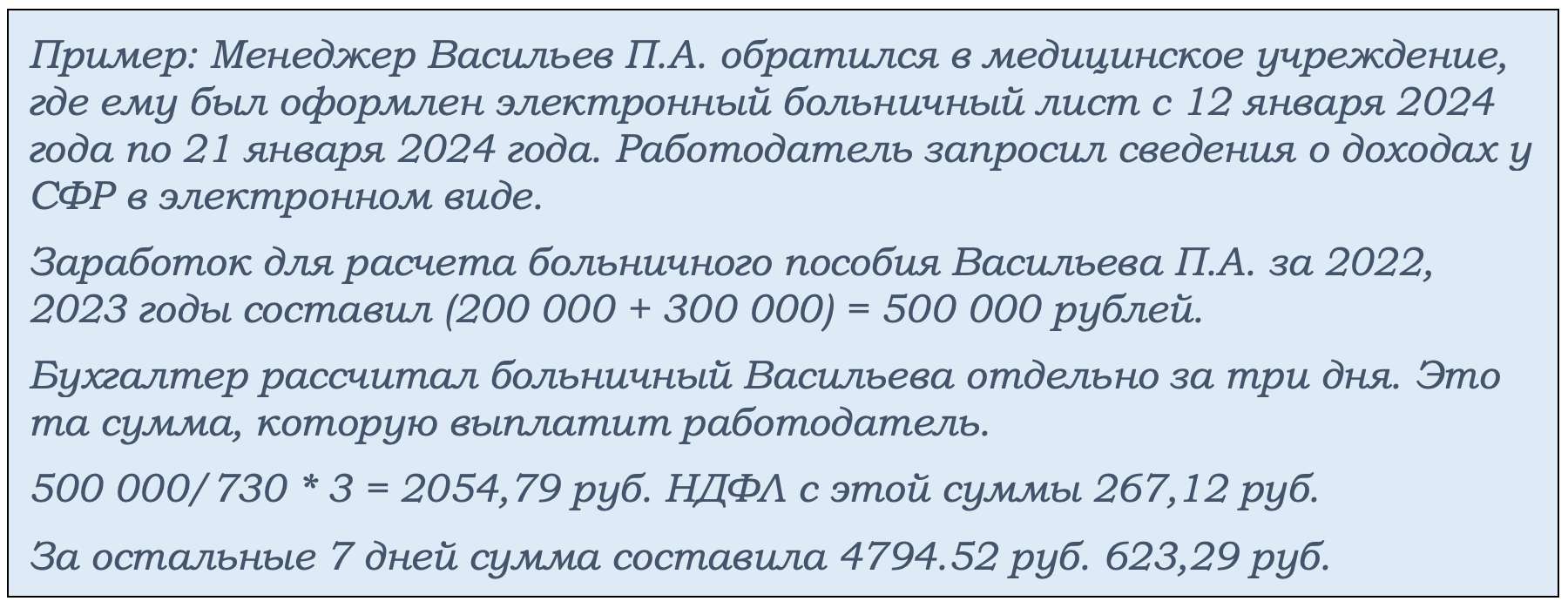

Работодатели оплачивают только первые три дня нахождения сотрудника на больничном. Эта же сумма облагается НДФЛ. Возникновение обязанности по уплате налога возникает в зависимости от периода, когда оплачено больничное пособие.

Расчет передан с Социальный фонд. За работодателем остается обязанность отразить сумму начисленного пособия за первые три дня в учете, выплатить ее сотруднику за минусом НДФЛ, а налог заплатить в бюджет.

Как отражать больничные выплаты в 6-НДФЛ

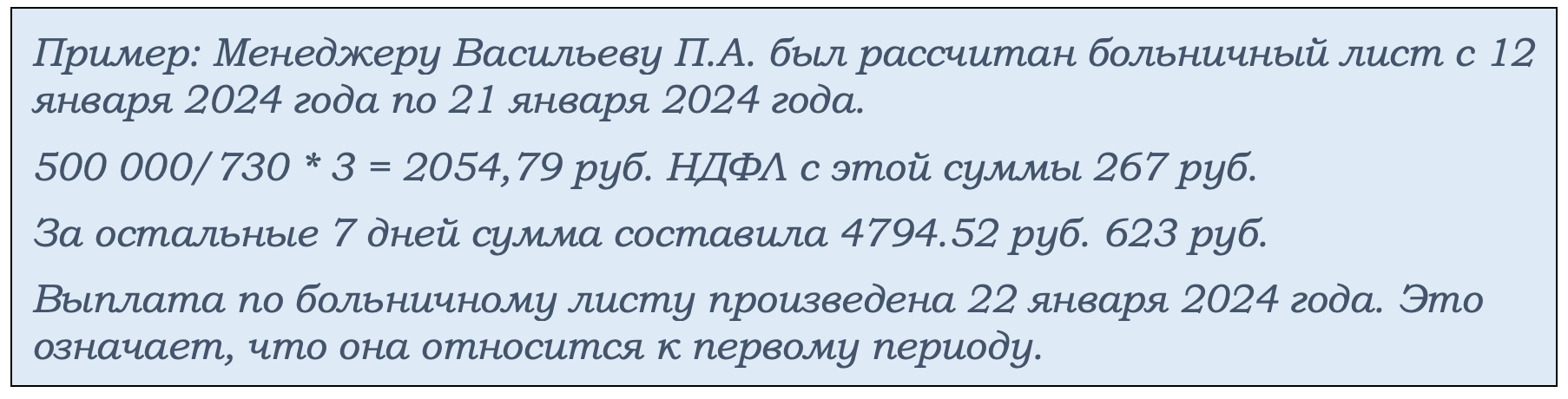

Изначально нужно рассчитать сумму и выплатить ее. Затем определить, к какому из четырех периодов относится уплата НДФЛ в бюджет. Это требуется для корректного отражения суммы в первом разделе отчета.

Как заполнить 1 Раздел

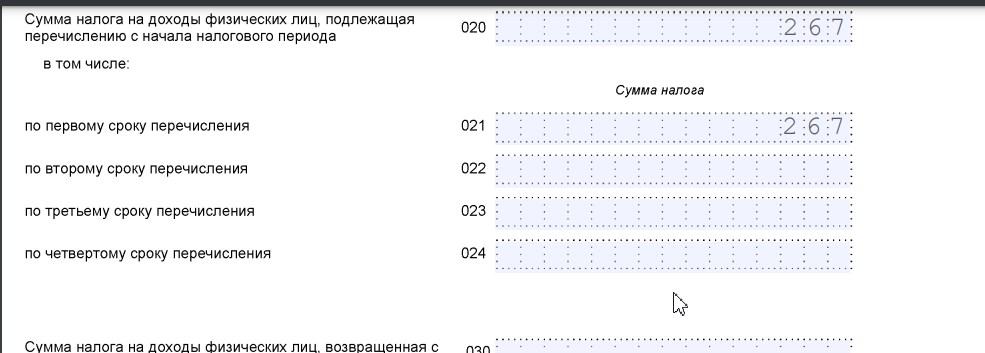

Всего здесь находится пять строк (020-024) для подачи информации о суммах, подлежащих перечислению в бюджет:

- 020 – за весь период. В 2024 году в этой строке проставляется сумма налогового обязательства с начала года

- 021 – по первому сроку. В первом квартале 2024 года это будет период с 1 января по 22 января 2024 года, а срок уплаты 28.01.2024

Далее налог распределяется по второму и третьему сроку квартала. Строку 024 в квартальном отчете заполнять не нужно. Она предназначена для годового отчета.

В отчете 6-НДФЛ раздел 1 в отношении больничного листа будет заполнен так. Представим, что за 1 квартал больше выплат не было, тогда здесь будут заполнены только две строки: 020 и 021. Сумма в них будет равна, так как это единственное обязательство за 2024 год.

Как заполнить 2 Раздел

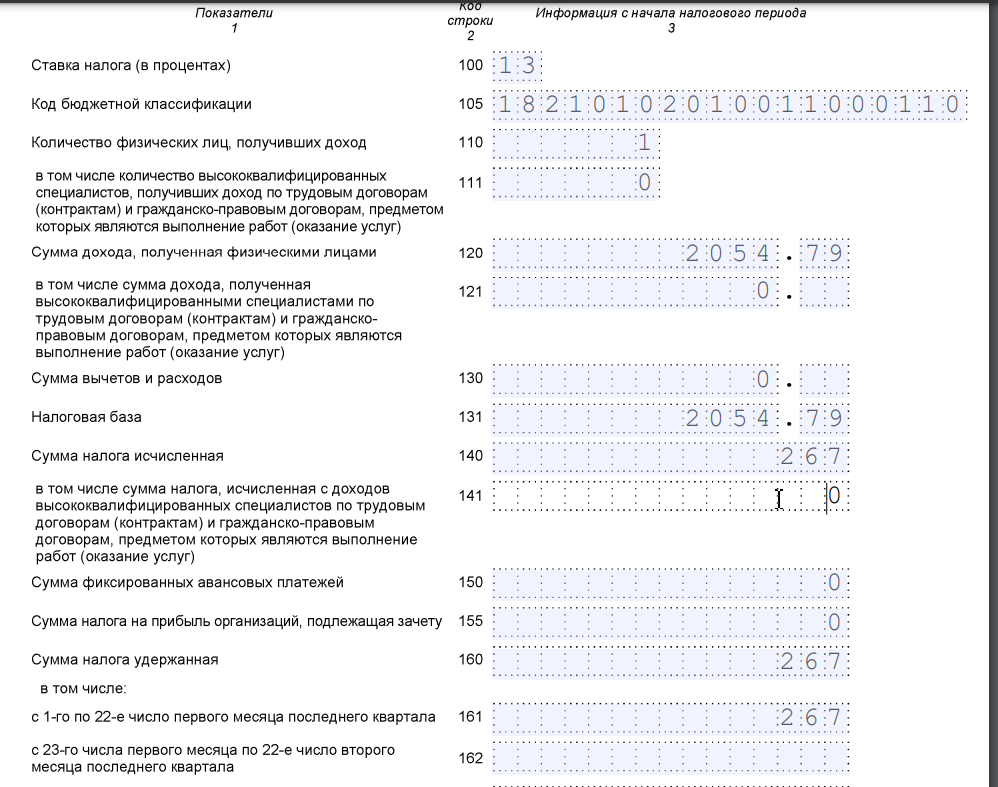

Для примера представим, что в организации за 1 квартал отсутствуют иные выплаты, кроме больничного листа. По условиям примера выплату получил один человек в размере 2054,79 (начисленная сумма).

В этом случае в разделе 2 формы 6-НДФЛ будут заполнены строки:

- 100 – ставка налога

- 101 – код бюджетной классификации, соответствующий НДФЛ

- 110 – число лиц, получивших доходы

- 111 – количество физлиц из общего числа, относящихся к категории высококвалифицированных специалистов

- 120 – сумма, полученная физлицами, всего. В нашем примере сюда входит только сумма начисленного больничного листа, так как, по условиям примера, иных начислений не было

- В строке 131 она повторяется, так как вычетов по условию задачи не было

- В строке 140 отражается сумма НДФЛ исчисленная

- В строке 160 отражается сумма удержанного НДФЛ

- В строке 161 отображается сумма, удержанная по первому сроку.

Если бы по условиям примера менеджер Васильев имел право на вычеты (на детей, имущественные, социальные), то в разделе 2 отсутствовали бы цифры в строках 131,140,160,161. Вместо них добавилась бы строка 130.

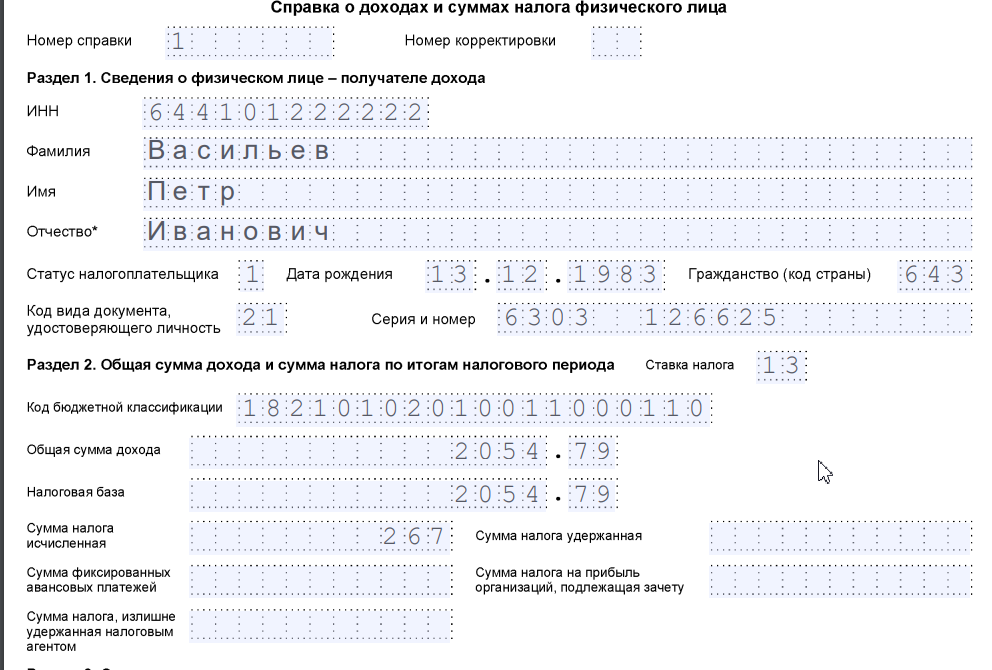

Как заполнить Справку (приложение 1 к 6-НДФЛ) по больничным выплатам

Руководствуясь условием примера, имеем информацию: менеджер Васильев П.А. получил доход в январе 2024 года в виде выплаты по больничному листу в размере 2054,79. С этой суммы был удержан НДФЛ в размере 267 руб.

Заполняем справку:

- Номер – 1

- Фамилия, имя, отчество сотрудника полностью – Васильев Петр Иванович

- Данные паспорта (с указанием кода документа), ИНН

- Статус – «1» соответствует резиденту РФ

- Дату рождения

- Код гражданства – 643

- Ставку налога – 13%

- КБК, соответствующего НДФЛ

- Общую сумму дохода

- Налоговую базу для расчета НДФЛ

- Сумму налога.

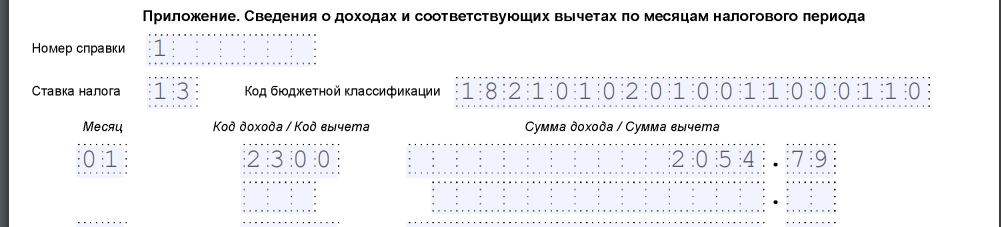

В дополнение к этим сведениям нужно заполнить Приложение, в котором приводятся данные о кодах и суммах полученных доходах помесячно. Здесь следует указать:

- Номер календарного месяца – 01

- Код дохода. В случае с больничным листом указывается значение «2300»

- Сумма полученного дохода.

Расчет 6-НДФЛ за 1 квартал 2024 года нужно сдать до 25 апреля 2024 года.

Коротко о главном

С 2024 года изменилась форма 6-НДФЛ. Основные корректировки коснулись разделов 1 и 2. Теперь суммы налога, причитающиеся к уплате в бюджет, нужно заполнять не за квартал, а по состоянию с начала года. В отношении больничного листа нужно показать сведения в разделах 1,2 и в справке (приложение 1). Сюда попадут только суммы за первые три дня болезни. За остальные дни начисления и удержания производит Социальный фонд.

Внимание!