Расскажем, как в 2024 году заполнить декларацию 3-НДФЛ для вычетов на лечение и когда ее сдавать в ИФНС, чтобы получить вычет как можно скорее.

Кто вправе получить вычет на лечение в 2024 году

Большинство граждан получают доход от работодателя в виде зарплат, премиальных и компенсаций. В отношении этих выплат и других получаемых в компании (ИП), где заключен трудовой договор, удержания производит налоговый агент (работодатель). По этим суммам сотрудники вправе получить вычет на лечение.

Но есть и другие категории физлиц, которые также могут заявить свое право на социальную преференцию. Оно возникает, когда:

- Физлицо имеет статус предпринимателя и применяет общую систему налогообложения

- Получены доходы от аренды и продажи имущества, если уплачивался НДФЛ.

Не вправе возвратить НДФЛ лица, которые не являются плательщиками данного налога. Это:

- Самозанятые граждане

- Предприниматели на спецрежимах.

Если самозанятый работает по трудовому договору, то имеет право получить возврат НДФЛ в рамках удержанного с него налога.

Куда обратиться за вычетом на лечение

Налоговым Кодексом предусмотрено три варианта получения вычета:

- Обращение к работодателю. В этом случае потребуется получить уведомление налогового органа на право получения вычета на лечение и личное заявление сотрудника

- Обращение в налоговый орган. Здесь потребуется составить декларацию по форме 3-НДФЛ, написать заявление и предоставить подтверждающие расходы документы

- Упрощенный порядок. Такой вариант возможен, если налогоплательщик, оказывающий услуги, предоставил информацию в налоговый орган.

В первом случае сотрудник подает заявление в бухгалтерию работодателя. Форма документа – произвольная, но в ней должны присутствовать все необходимые реквизиты:

- Кто подает заявление (ФИО и должность)

- Кому адресовано обращение (ФИО и должность руководителя)

- Название документа – «заявление»

- Основной текст, в котором содержится просьба вернуть налог

- Подпись

- Число.

Уведомление налогового органа можно получить, зарегистрировавшись на официальном сайте ФНС.

Упрощенный порядок предусматривает подачу заявления. Остальные данные находятся в распоряжении ИФНС.

Подача декларации – наиболее распространенный способ.

На какую сумму можно рассчитывать

В 2024 году размер социального вычета увеличен и составляет 150 тыс. рублей. Помимо этого, не существует ограничений по дорогостоящему лечению. Преференция распространяются на лечение детей и родителей.

За что можно вернуть деньги

Вычет на лечение предусматривает:

- Оказание платных медицинских услуг, включая диагностику, лечение, услуги скорой медицинской помощи на платной основе

- Санаторно-курортное лечение

- Приобретение лекарств по назначению врача

Сюда же включается оформление полиса добровольного медицинского страхования.

Что входит в дорогостоящее лечение

По такому виду лечения не существует ограничений по сумме. К дорогостоящему лечению относятся:

- Лечение онкологических заболеваний

- Эндопротезирование

- Трансплантация органов

- Реконструктивное хирургическое вмешательство

- Лечение бесплодия по методу ЭКО

- Лечение аномалий, обнаруженных у ребенка при рождении,

Вычет предоставляется на основании первичных документов.

Как заполнить 3-НДФЛ на лечение

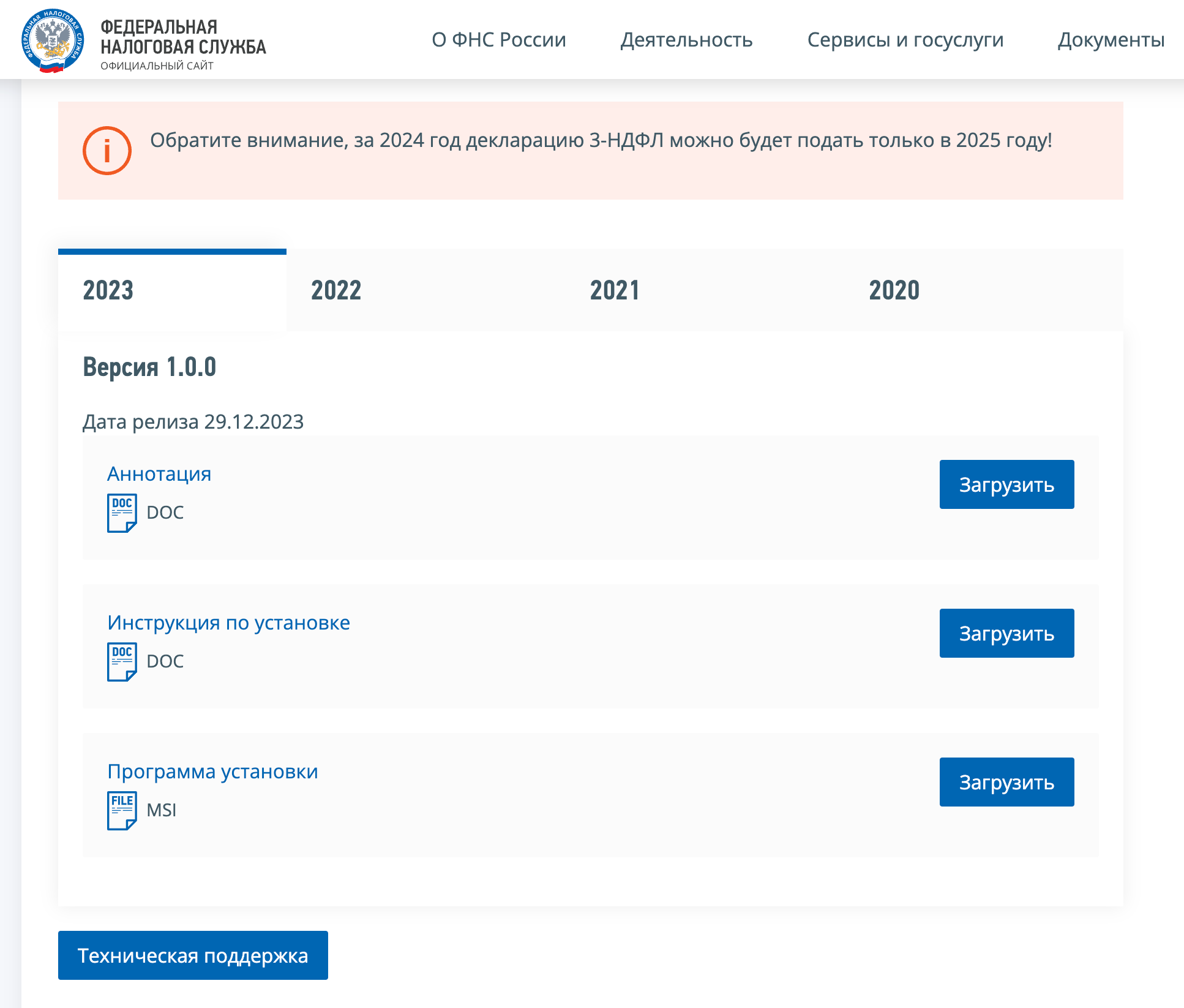

Федеральная налоговая служба предлагает воспользоваться программой «Декларация», которую можно скачать на официальном сайте ФНС.

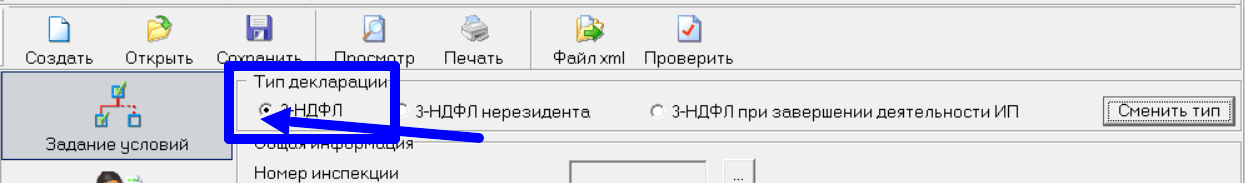

Как заполнить раздел «Задание условий»

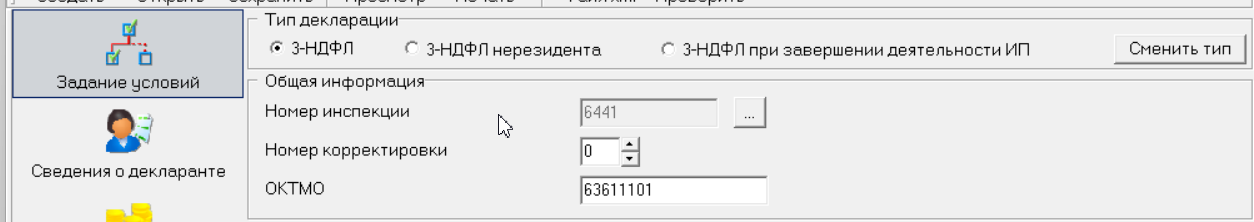

С этого раздела начинается заполнение отчетной формы. Изначально в открывшемся окне нужно указать тип декларации. Для получения вычета на лечение заполняется 3-НДФЛ. Рядом с ней в кружке нужно поставить точку.

Далее заполняется блок «Общая информация». Здесь следует ввести:

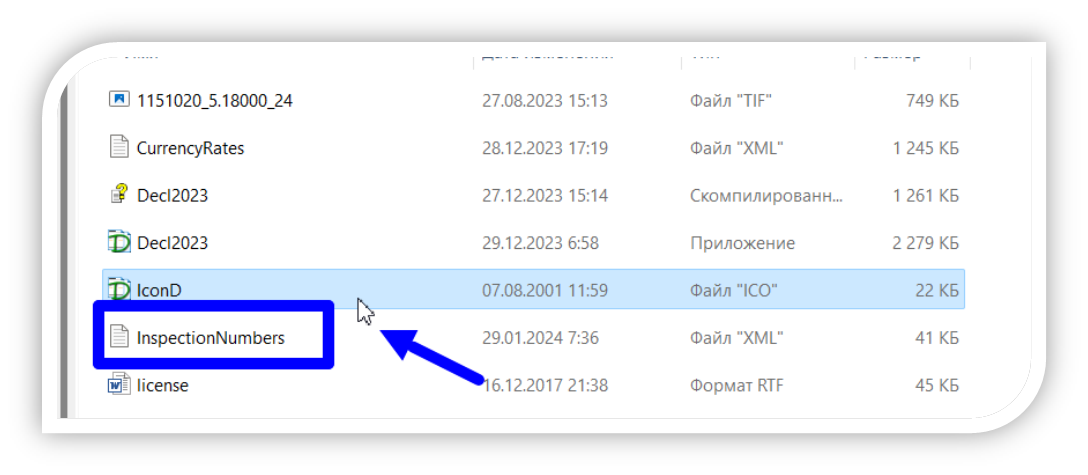

- Номер налоговой инспекции, куда предоставляется отчетная форма. У налогоплательщиков нередко возникает проблема: он не находит в списке нужный код и номер ИФНС. Это можно исправить, загрузив новый справочник или исправив данные вручную. Второй вариант проще: нужно зайти в папку с программой, найти файл InspectionNumber и исправить сведения вручную в любом текстовом редакторе.

- Номер корректировки. При сдаче первичного отчета автоматически проставляется «0»

- ОКТМО муниципалитета по месту проживания декларанта.

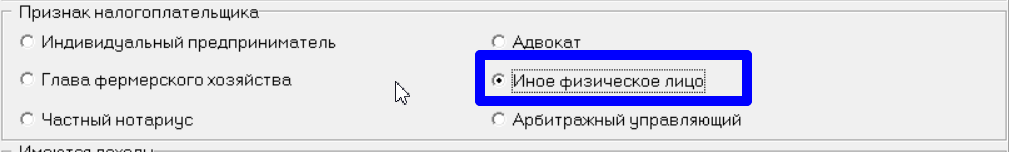

Следующий блок сведений «Признак налогоплательщика». Для заявления вычетов ставится «Иное физическое лицо».

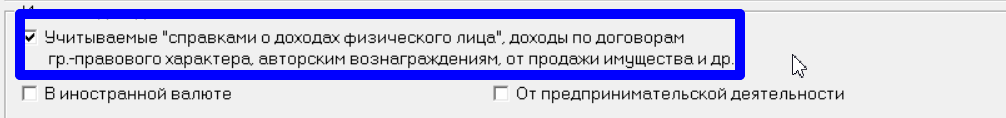

В блоке «Имеются доходы» наемный сотрудник или лицо, осуществляющее деятельность по договорам подряда, ставит отметку в строке «Учитываемые «справками о доходах….».

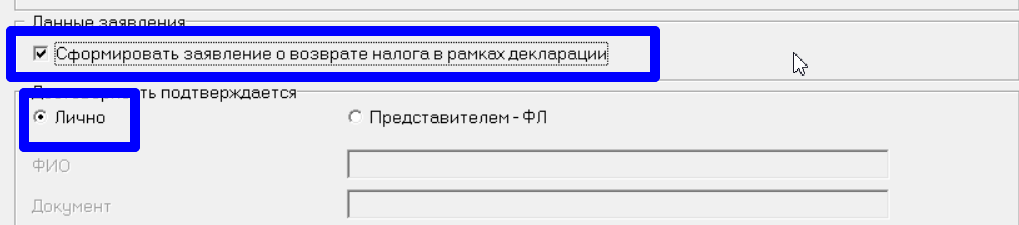

В следующем блоке необходимо поставить галочку «Сформировать заявление о получении налогового вычета». Если декларация предоставляется лично, то нужно указать об этом в отчете. Если это поручено представителю, то указывается его ФИО

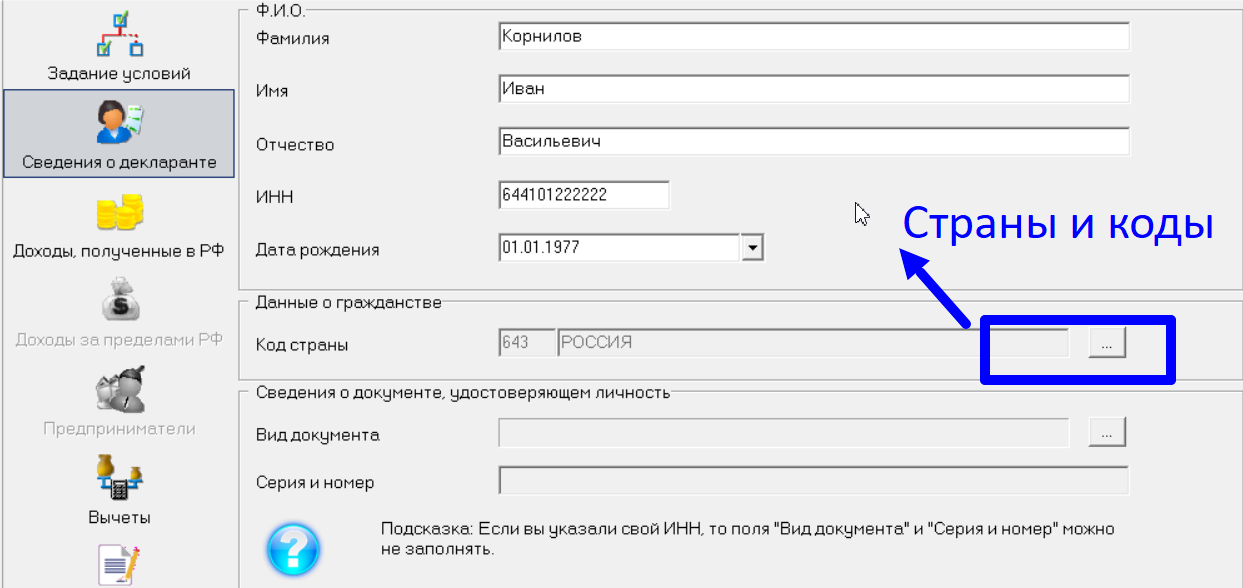

Как заполнить «Сведения о декларанте»

В этом блоке достаточно указать:

- ФИО полностью. При отсутствии отчества в паспорте, оно в декларации не указывается

- ИНН

- Дату рождения

- Код страны. Изначально автоматически подставляется код Российской Федерации. Если нужно выбрать другое государство, то список государств с названием и кодами выходит в выпадающем окне.

При указании ИНН паспортные данные вносить необязательно.

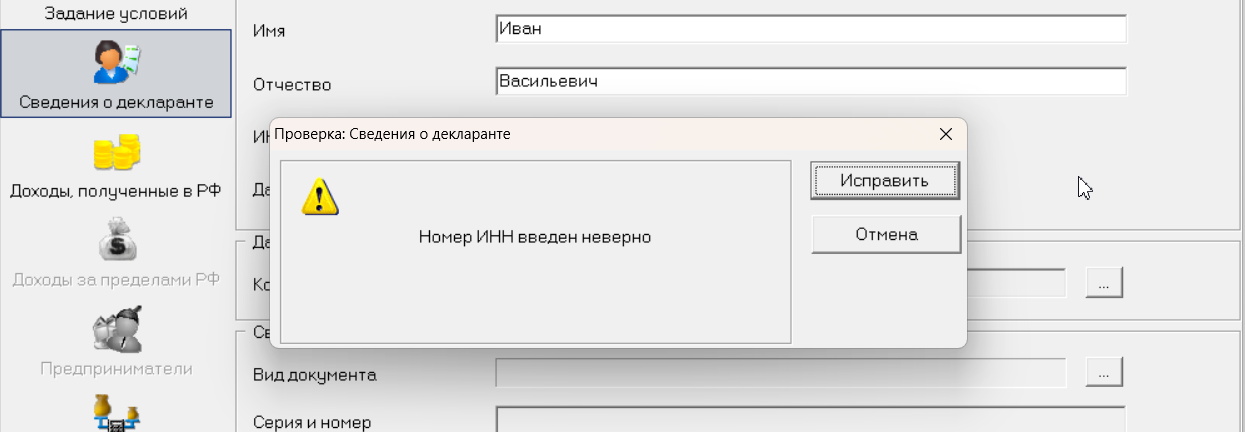

На приведенной выше картинке указан вымышленный ИНН. Он не соответствует формату. Поэтому программа выдает ошибку.

Следует проверить номер и по кнопке «Исправить» снова вернуться в окно заполнения реквизитов декларанта и внести правильные данные.

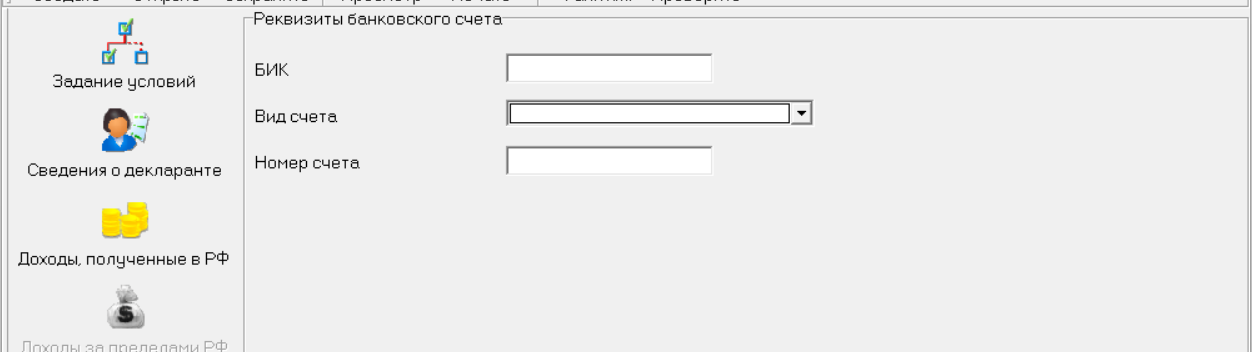

Далее следует ввести сведения о банковском счете, куда будут перечислены деньги. Для этого предусмотрена специальная таблица. Здесь не нужно указывать наименования кредитного учреждения, достаточно указать БИК банка, номер счета получателя и вид счета. Программа предлагает два варианта:

- Текущий – код 02

- Депозитный – код 07.

Как заполнить раздел «Доходы, полученные в РФ»

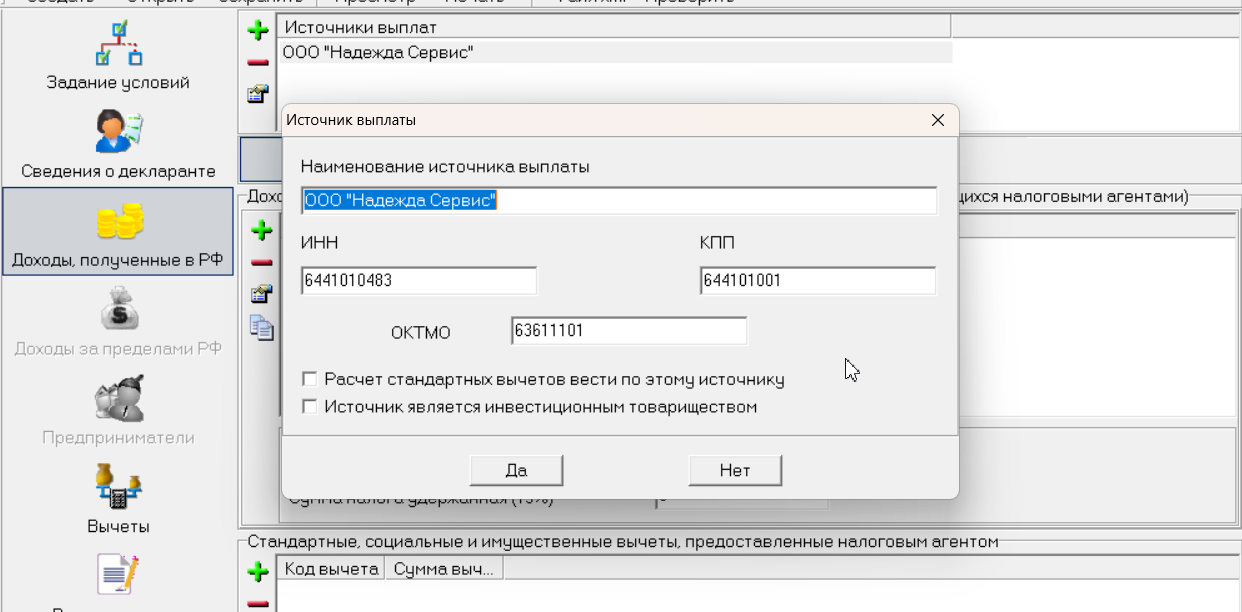

Физлицо может получать доходы у одного или нескольких работодателей, от иных источников. Каждый из них нужно указать в декларации.

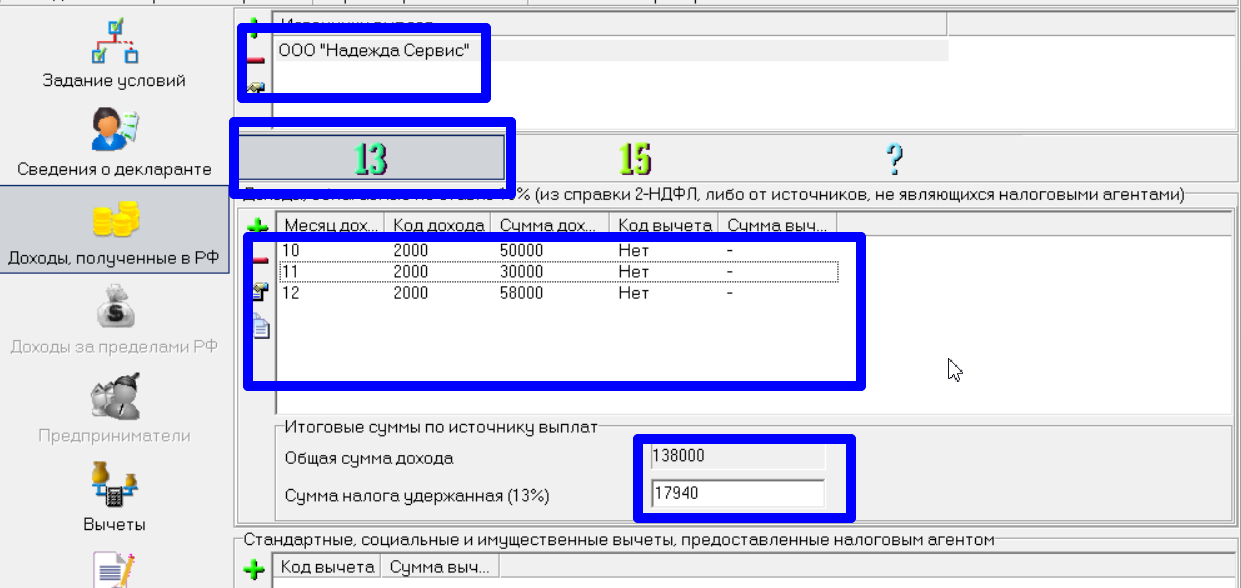

| Пример: Декларант получил доходы от ООО «Надежда Сервис» в размере:

Октябрь – 50 000 руб. Ноябрь – 30 000 руб. Декабрь – 58 000 руб. Вычеты не применялись. |

Сведения вносятся в специальном окне, которое расположено на вкладке меню «Доходы, полученные в РФ». При нажатии на зеленый крестик на экране появится форма для заполнения реквизитов компании – источника дохода. Здесь вносится название юридического лица или предпринимателя, у которого получены доходы, ИНН, КПП (для юрлица), ОКТМО муниципалитета, где зарегистрирован хозяйствующий субъект.

Нажав на кнопку «Да», декларант вернется к форме. Здесь нужно выбрать налоговую ставку и построчно перечислить полученные от данного источника доходы. Следует указать код. Зарплате соответствует «2000», сумму и номер календарного месяца. Внизу формы автоматически рассчитается общая сумма дохода, а удержанный НДФЛ следует указать вручную.

Сведения для заполнения этого раздела берутся из справки 2-НДФЛ (с 2023 года – приложение к декларации 6-НДФЛ).

Как заполнить раздел «Вычеты»

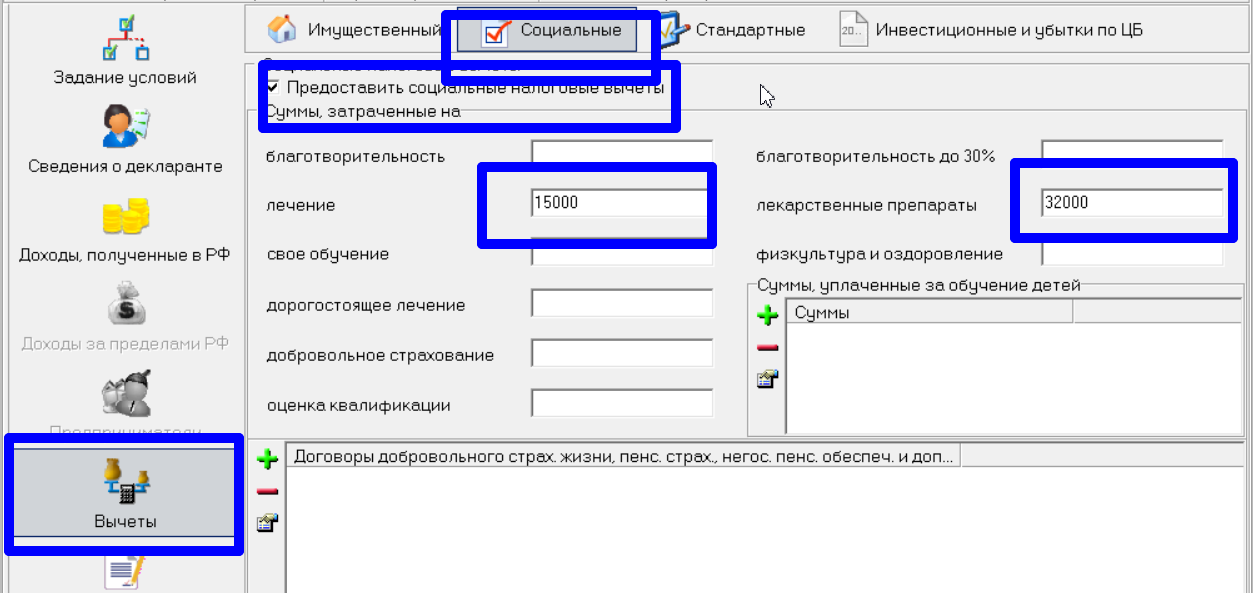

| Пример: Корнилов И.В. потратил на лечение 15 000 рублей, а на приобретение лекарств 32 000 рублей. |

Сведения о потраченных суммах заносятся в раздел «Вычеты». Здесь нужно выбрать вид затрат и в окошке напротив поставить сумму затрат в рублях.

Чтобы окно для внесения сумм стало активным, нужно поставить галочку напротив строки «Предоставить социальные налоговые вычеты»

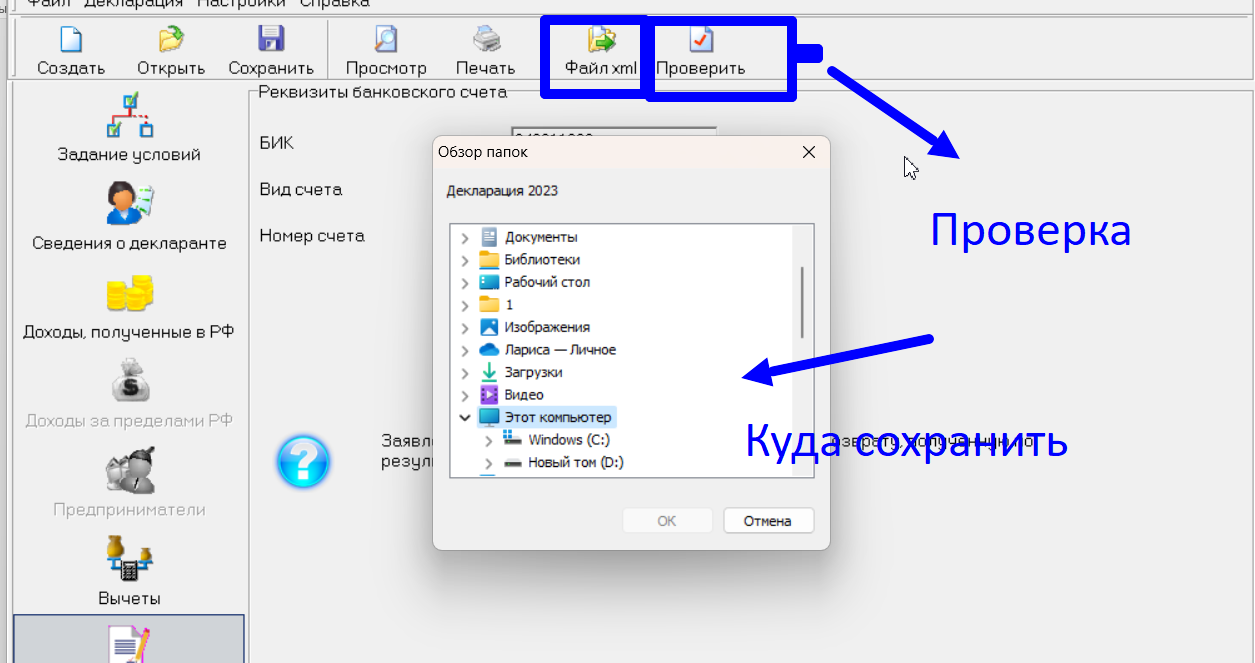

После заполнения каждого раздела нужно проводить проверку, нажав на кнопку «Проверить» в верхней строке формы.

После завершения работы над декларацией и проведения проверки нужно нажать на кнопку «Файл xml.» и выбрать папку на компьютере, куда его следует сохранить.

Если нужно распечатать отчет, то следует воспользоваться кнопкой «Печать».

Декларацию 3-НДФЛ для получения вычета на лечение можно сдать в бумажном или электронном формате. К отчету необходимо приложить подтверждающие документы. При предоставлении декларации в бумажном виде требуется сделать с них ксерокопии. Если отчет отправляется электронно, то бумаги нужно отсканировать.

Декларацию можно сдать в любое время. Когда 3-НДФЛ предоставляется для получения вычетов, то крайний срок не предусмотрен.

Памятка по заполнению 3-НДФЛ на лечение

Чтобы получить социальный вычет на лечение, заполните в декларации 3-НДФЛ:титульный лист, разделы 1 и 2. Это обязательные листы, их заполняют все физлица;

- приложение 1 – для доходов, которые уменьшают на вычет;

- приложение 5 – для расчета вычета на лечение;

- приложение к разделу 1, чтобы вернуть сумму НДФЛ на банковский счет.

Сначала следует заполнить приложения 1 и 5, а затем разделы 2 и 1, приложение к разделу 1 и титульный лист.

Приложение 1 заполните на основании данных справки о доходах и суммах налога физлица, которую выдает работодатель. В строке 010 приложения 1 укажите код вида дохода «10» (приложение 3 к Порядку заполнения декларации). Строку 020 для этого вида дохода не заполняйте. В строках 030–060 укажите сведения о работодателе. В строке 070 покажите сумму дохода, полученную от работодателя, в строке 080 – удержанный налог.