Практика показывает, что у многих вызывает вопросы ситуация, когда зарплатный доход за март выплачен в апреле. Соответственно, всё это нужно как-то отразить в расчёте по форме 6-НДФЛ за 2 квартал 2019 года. Рассказываем, какие существуют правила и что отразить в строках расчета за второй квартал (он же – за полугодие 2019). Также см. “Образец заполнения 6-НДФЛ за первое полугодие 2019 года“.

Общий подход

Несмотря на то что зарплата относится месяцу марту, который входит в первый квартал, факт её выдачи в апреле автоматически обязывает отразить этот факт в расчете 6-НДФЛ за полугодие. То есть, уже другой отчётный период.

Напомним общий принцип заполнения расчёта по форме 6-НДФЛ (утв. приказом ФНС от 14.10.2015 № ММВ-7-11/450):

- в Разделе 1 – обобщенные по всем физлицам суммы начисленного дохода, исчисленного и удержанного НДФЛ нарастающим итогом с начала года по соответствующей налоговой ставке;

- в Разделе 2 – даты фактического получения физлицами дохода и удержания НДФЛ, сроки перечисления налога и обобщенные по всем суммы фактически полученного дохода и удержанного налога.

На основании п. 2 ст. 223 НК РФ для дохода в виде оплаты труда дата его фактического получения – последний день месяца, за который был начислен этот доход за выполненные трудовые обязанности согласно трудовому договору/контракту.

Удержать НДФЛ с зарплаты налоговый агент должен сразу при её выплате по факту (п. 4 ст. 226 НК РФ). А перечислить этот налог в казну нужно не позднее дня, идущего за днем выплаты физлицу дохода.

Таким образом, в Раздел 2 должны попадать только операции, которые имеют отношение к трём последним месяцам отчетного периода (письмо ФНС от 18.02.2016 № БС-3-11/650). При этом держите ориентир на день, не позже которого НДФЛ нужно перечислить в казну. То есть, выплаченный доход и удержанный с него налог отразите в том отчетном периоде, на который попадает крайний срок для уплаты НДФЛ. Когда именно вы фактически выплатили доход, удержали и перечислили налог – не важно.

В Разделе 2 расчета 6-НДФЛ за полугодие 2019 нужно отразить данные о выплате доходов (удержании налога), по которым последний срок уплаты НДФЛ попадает на период с 1 апреля по 30 июня 2019 года включительно.

Как заполнить построчно

Чтобы правильно оформить расчет 6-НДФЛ за 2 квартал 2019 года в отношении мартовской зарплаты, выданной в апреле, нужно руководствоваться пунктами 3.1, 3.3, 4.1 и 4.2 Порядка заполнения отчёта (утв. тем же приказом, что и форма бланка).

| Раздел 1 | Раздел 2 | ||

| Строка 020 | Показывайте сумму зарплаты, начисленной за март | Строка 100 | В качестве даты фактического получения дохода укажите последнее число месяца, за который начислена зарплата – то есть 31 марта текущего года (п. 2 ст. 223 НК РФ) (даже если это выходной или нерабочий праздничный день – письмо ФНС от 16.05.2016 № БС-3-11/2169) |

| Строка 030 | Отразите вычеты (если есть и положены) | Строка 110 | Здесь приведите дату, когда зарплата за март была перечислена (п. 4 ст. 226 НК РФ) |

| Строка 040 | Покажите сумму НДФЛ, исчисленного с зарплаты за март | Строка 120 | Тут укажите рабочий день, который следует за днем выплаты зарплаты, указанным в стр. 110 (п. 7 ст. 6.1, п. 6 ст. 226 НК РФ, п. 4.2 Порядка заполнения расчета 6-НДФЛ) |

| Строка 070 | Отразите сумму НДФЛ, удержанного при выплате мартовской зарплаты | Строка 130 | Отразите размер зарплаты за март, но до удержания НДФЛ |

| – | – | Строка 140 | Приведите величину НДФЛ, который был удержан с зарплаты за март |

Пример заполнения

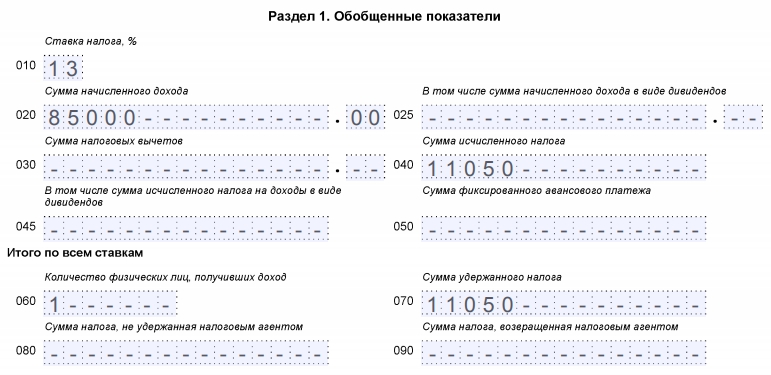

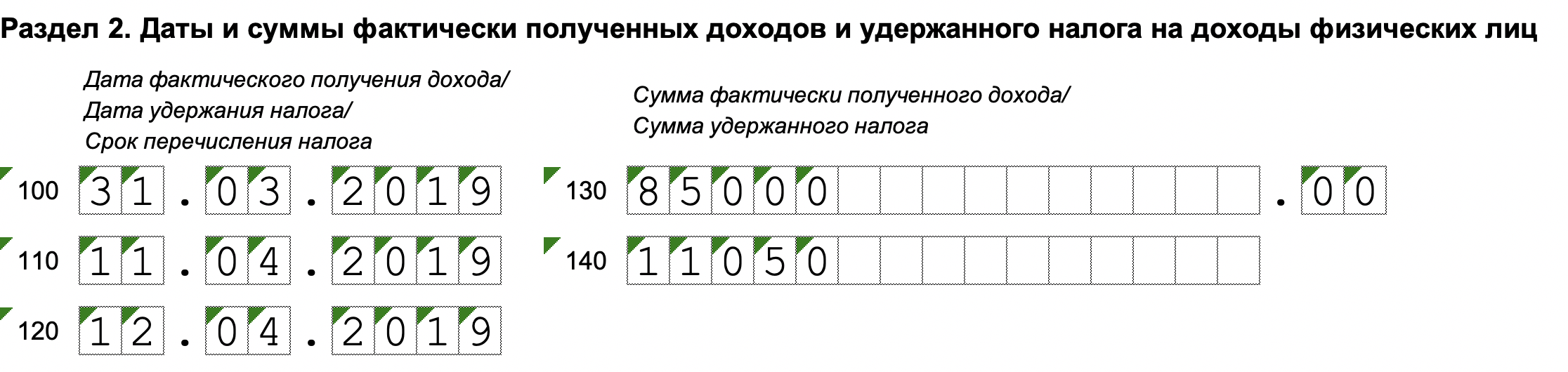

Допустим, что аванс по зарплате за март ООО «Гуру» выплатило 28 марта – 40 000 рублей. Вторую часть зарплаты она выдала 11 апреля 2019 года в сумме 45 000 рублей (то есть, уже во 2-м квартале). Всего – 85 000 рублей. Эта сумма облагается подоходным налогом по ставке 13% в размере 11 050 руб. (85 000 руб. × 13%). В день выдачи зарплаты – 11 апреля – этот налог будет удержан, а на следующий день – 12 апреля – перечислен в казну.

Правильное заполнение отчёта 6-НДФЛ за 2 квартал 2019 года будет таким:

Мартовскую зарплату нужно было также отразить в Разделе 1 расчета 6-НДФЛ за 1 квартал 2019 года (стр. 020, 030 и 040). В Разделе 2 за этот же период мартовскую зарплату показывать было не нужно, поскольку операция по её выплате и уплате с неё налога завершилась только в апреле (т. е. уже во 2-м кв. 2019 г.).

Как видно, НДФЛ с мартовской зарплаты нужно удержать только в апреле – в момент выплаты. Поэтому на удержанный налог следует пополнить строку 070 Раздела 1, а саму операцию нужно внести в Раздел 2 отчета уже за полугодие. Это согласуется с письмом ФНС России от 01.08.2016 № БС-4-11/13984.

Инструкция по мартовской зарплате и 6-НДФЛ

В расчете за полугодие 2019 (п. п. 3.1, 3.3, 4.1, 4.2 Порядка заполнения расчета 6-НДФЛ):

- по строке 020 разд. 1 – включают сумму зарплаты, начисленной за март;

- по строке 030 разд. 1 – отражают вычеты;

- по строке 040 разд. 1 – включают сумму НДФЛ, начисленного с зарплаты за март;по строке 070 разд. 1 – включают сумму НДФЛ, удержанного при выплате мартовской зарплаты;

- по строке 100 разд. 2 – в качестве даты фактического получения дохода указывают последнее число месяца, за который начислена зарплата, – 31 марта текущего года (п. 2 ст. 223 НК РФ);

- по строке 110 разд. 2 – дату, когда зарплата за март была перечислена (п. 4 ст. 226 НК РФ);в строке 120 разд. 2 – рабочий день, следующий за днем выплаты зарплаты, указанным в строке 110 (п. 7 ст. 6.1, п. 6 ст. 226 НК РФ, п. 4.2 Порядка заполнения расчета 6-НДФЛ);

- по строке 130 разд. 2 – включают сумму зарплаты за март до удержания налога;

- по строке 140 разд. 2 – включают сумму НДФЛ, который был удержан с зарплаты за март.