Предприниматели и организации имеют право привлекать физических лиц для выполнения определенных работ по договорам гражданско-правового характера (ГПХ). В связи с этим возникает вопрос, как отразить ГПХ в 6-НДФЛ – расчеты по исчисленному и удержанному налогу на доходы физических лиц. Этот вопрос нередко вызывает затруднения у сотрудников бухгалтерий и требует дополнительных разъяснений.

Правила исчисления и удержания НДФЛ

По установленным нормам, выплаты по договору ГПХ в 6-НДФЛ отражать необходимо, так как организация или ИП, пользующиеся услугами физических лиц, становится для них налоговым агентом. Именно организация в этом случае отвечает за удержание и перечисление НДФЛ в казну.

Чтобы понять, как отражать договора ГПХ в 6-НДФЛ, необходимо разобраться, в какие сроки налоговый агент обязан исчислять, удерживать и перечислять в бюджет налог на доходы физических лиц.

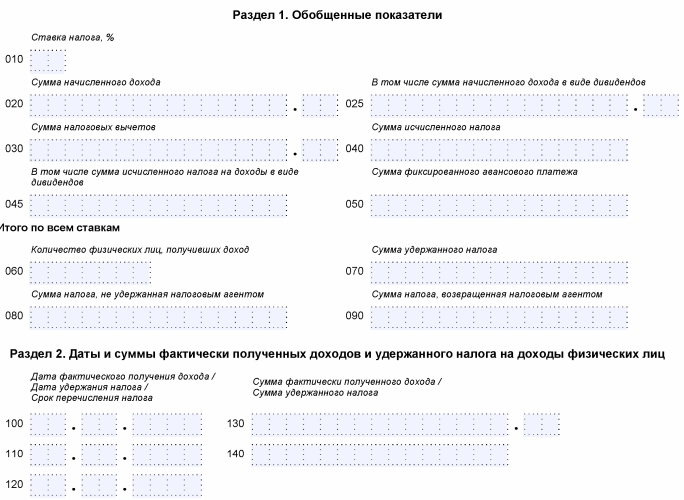

Правила говорят, что дата получения дохода по ГПХ в 6-НДФЛ становится датой исчисления налога. Это день, когда физическое лицо получает деньги за работу в кассе или когда их перечисляют ему на счет в банке. Именно эту дату необходимо отразить в строке 100 отчетной формы.

Учтите, что дата получения дохода по договору ГПХ в 6-НДФЛ одновременно является датой удержания налога: именно этот день должен быть зафиксирован в строке 110 формы. Она должна совпадать с датой расчета, которая указана в договоре подряда.

Так же, как и в иных случаях, налог с выплат по ГПХ в 6-НДФЛ перечисляют не позже следующего рабочего дня после перечисления денег физическому лицу. Эта дата и должна быть указана в строке 120 формы отчетности.

Общие особенности заполнения формы 6-НДФЛ

Форму отчетности 6-НДФЛ по ГПХ в 2018 году заполняют с учетом приказа Федеральной налоговой службы от 14.10.2015 № ММВ-7-11/450. В нём прописан ряд общих обязательных требований:

| Правило | Пояснение |

| Форму необходимо заполнять по каждому ОКТМО отдельно | При этом организации указывают код муниципального образования, на территории которого находится данное подразделение фирмы |

| Оплату по ГПХ в 6-НДФЛ не вписывают в отдельные разделы | Её отражают в отчетности на общих основаниях. В первом разделе данные о доходе, исчисленном и удержанном налоге вписывают нарастающим итогом за квартал, полугодие, 9 месяцев, год. Первый раздел заполняют по каждой из налоговых ставок. Во втором разделе фиксируют отчетные данные за квартал. |

| Если в течение одного периода налоговый агент оплачивал НДФЛ по разным ставкам, при внесении информации о договорах ГПХ в 6-НДФЛ в 2018 году информацию по каждой ставке вносят отдельно | Необходимо проверить правильность внесенных данных, чтобы исключить штрафные санкции со стороны налоговых органов. |

По этим требованиям отражение ГПХ в 6-НДФЛ предполагает сдачу расчета за каждый отчетный период не позднее последнего дня месяца, который следует за отчетным периодом.

Также см. «6-НДФЛ за 1 квартал 2018 года: образец заполнения».

Пример расчета и его отражения в форме

Рассмотрим пример заполнения 6-НДФЛ по договору ГПХ.

ПРИМЕР

Организация заключила с физическими лицами договор об оказании услуг по расклеиванию рекламных объявлений в течение периода с 1 октября до 30 ноября. Общая стоимость оказанных услуг составила 7500 рублей, а величина налога с этой суммы – 975 рублей. Деньги были выплачены 5 декабря.В данном примере 6-НДФЛ по ГПХ в строке 070 прописывают сумму удержанного налога – 975 рублей. Даты фактического получения денег и удержания налога совпадают – это 5 декабря. Данная информация должна быть отражена в строках 100 и 110. Общую сумму дохода, составляющую 7500 рублей, прописывают в строке 130.

Также см. «Как отражать в СЗВ-М работников по договору подряда».