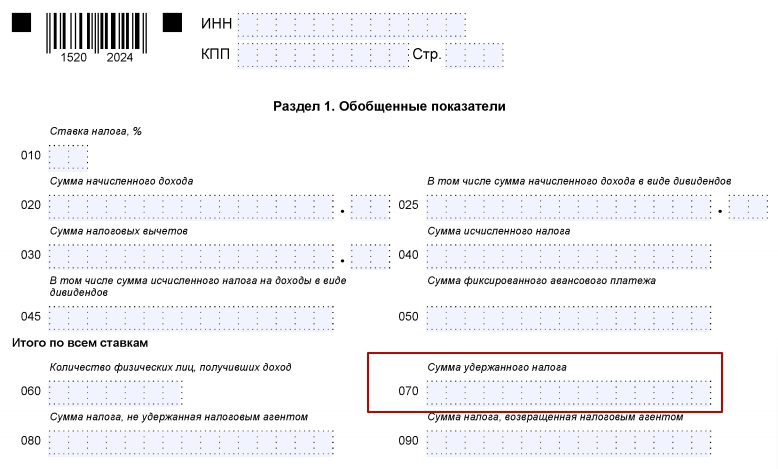

Форма налоговой отчетности 6-НДФЛ пока остается новой для предприятий и организаций. И её заполнение часто вызывает вопросы, требующие разъяснения от проверяющих. Рассмотрим подробнее строку 070 6-НДФЛ: что туда входит и какая информация необходима бухгалтеру для ее заполнения. Данная строка расположена в первом разделе отчетной формы.

Правила заполнения строки 070

Полное наименование строки 070 – «Сумма удержанного налога». Информация о правилах ее заполнения приведена в приказе Федеральной налоговой службы от 14.10.2015 № ММВ-7-11/450.

Этот документ устанавливает следующие обязательные положения в отношении строки 070 6-НДФЛ и что туда входит:

| Правило | Пояснение |

| Необходимо отражать сумму удержанного налога – НДФЛ – по всем работникам организации нарастающим итогом с начала года | К примеру, при заполнении формы отчетности за 2018 год в строку 070 необходимо внести информацию об удержанном налоге с доходов физических лиц за весь год с января по декабрь включительно |

| В данной строке необходимо отразить величину налога, который был именно удержан в отчетном периоде, а не только исчислен. Поэтому показатель может отличаться от данных, внесенных в строку 040. | К примеру, в строке 070 формы отражают налог, удержанный с начала января до конца марта, а исчисленный в марте, но удержанный в апреле налог уже не отражают |

| Величину удержанного налога в форме 6-НДФЛ фиксируют только в рублях, копейки указывать не надо. | Сумму до 50 копеек округляют в меньшую сторону, больше – в бОльшую |

| Показатель один раз записывают в форму на первом листе | Даже если раздел заполняли несколько раз для нескольких ставок |

Соблюдение всех этих правил является обязательным, информация об этом приведена в приказе ФНС.

Также см. «6-НДФЛ за 1 квартал 2018 года: образец заполнения».

Пример заполнения строки 070

Разберём подробнее на стандартной ситуации строку 070 6-НДФЛ: что туда входит и как эту строку заполняют на практике. Сюда вносят только удержанный налог: сведения об этом прописаны в 226-й статье Налогового кодекса.

Согласно положениям законодательства, налоговые агенты обязаны удерживать подоходный налог из доходов физлиц в момент их получения. То есть день удержания налога должен совпадать с датой выплаты дохода. Это правило не распространяется только на выплату дохода в натуральной форме.

Рассмотрим пример заполнения строки 070 в форме 6-НДФЛ, если декабрьская зарплата на предприятии была выплачена в январе следующего года:

- Организация выдала сотрудникам зарплату 9 января наступившего года. Её общая величина составила 260 000 рублей. Общая величина НДФЛ с нее равна 33 800 рублей. Эту сумму необходимо отражать в двух отчетах: в годовом за предыдущий год и за первый квартал наступившего года.

- В годовом отчете 6-НДФЛ сумму зарплаты за декабрь необходимо указать в строке 020, а НДФЛ с нее – в строке 040. Но при этом не нужно указывать НДФЛ в строках 070 и 080, так как он был только начислен, но еще не удержан.

- В отчете 6-НДФЛ за первый квартал в первом разделе сумму НДФЛ с декабрьской зарплаты необходимо указать в строке 070, а во втором разделе – в строке 140. Информация об этом прописана в письме Федеральной налоговой службы 05.12.2016 № БС-4-11/23138.

Проверить правильность заполнения отчетности можно при помощи контрольных соотношений. Так, уплаченный налог должен быть больше строки 070 минус строка 090. Если равенство не выполнено, значит, положенный налог был перечислен не полностью. Общая сумма строк 140 Раздела 2 необязательно должна совпадать со строкой 070. Несовпадение может быть связано с особым порядком отражения переходящих выплат.

Также см. «Основные ошибки в отчёте 6-НДФЛ».