Что означает код вида дохода «06» в декларации 3-НДФЛ? В какой именно строке отчётности его проставляют? Когда это делать обязательно, а когда нет? Ответы на эти и другие вопросы – в нашей консультации.

Расшифровка кода 06

В отношении декларации по НДФЛ код вида дохода «06» означает дословно «Доход, полученный на основании трудового (гражданско-правового) договора, налог с которого удержан налоговым агентом».

В большинстве случаев налоговый агент – это:

- бывший или нынешний работодатель (наниматель) физического лица;

- заказчик (подрядчик), если юридически отношения были оформлены договором гражданско-правового толка (ГПХ).

Для целей проставления в декларации рассматриваемого кода вида дохода «06» не имеет значения, на основании какого именно договора физлицом был получен заработок – трудового или гражданско-правового на выполнение работ, оказание услуг и т. п.

Также см. «3-НДФЛ в 2018 году: новая форма».

Где ставят в отчётности

Напомним, что действующий бланк декларации 3-НДФЛ утверждён приказом Налоговой службы России от 24 декабря 2014 года № ММВ-7-11/671 (в редакции приказа от 25.10.2017 № ММВ-7-11/822).

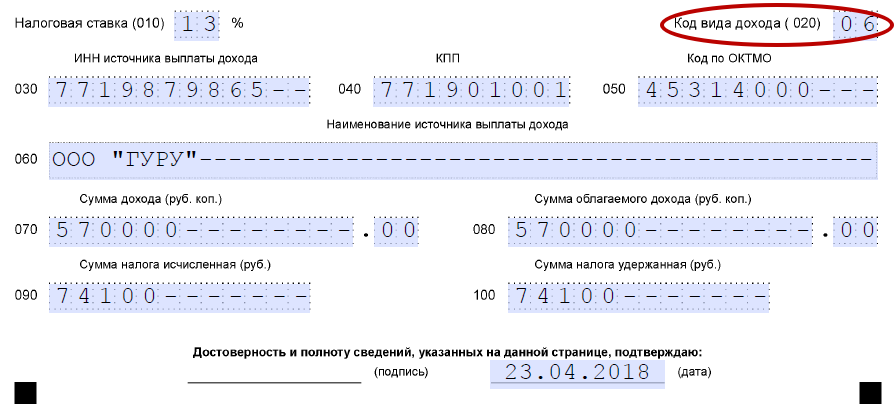

Для указания всех кодов видов доходов и, в частности, кода вид дохода «06» в 3-НДФЛ предназначена строка 020 Листа А, на котором отражают заработки от источников в России:

Также см. «Как заполнить Лист А декларации 3-НДФЛ за 2017 год: образец».

Правила указания кода «06»

Как видно, строка 020 декларации 3-НДФЛ имеет всего 2 знакоместа. А сами значения кодов видов доходов выбирают из специального Справочника «Коды видов доходов». Он приведён в Приложении № 4 к правилам заполнения физлицами формы 3-НДФЛ.

Самое главное, что специальных или отдельных правил указания физлицами в декларациях кода вида дохода «06» не закреплено.

Учтите, что важно не перепутать рассматриваемый код «06» с последующим кодом «07». Разница между ними лишь в том, что в последнем случае с облагаемого дохода налоговый агент не смог удержать налог. Целиком или частично – не важно.

Отметим, что код вида дохода «06» может фигурировать на Листе А не один раз. Прежде всего, когда доход человек получал и по трудовому соглашению, и по гражданско-правовому договору (с тем же работодателем или иным заказчиком, подрядчиком).

Также см. «Образец заполнения 3-НДФЛ в Программе: пример за 2017 год».

Обязательно ли показывать зарплатный доход

Как известно, декларацию по форме 3-НДФЛ люди заполняют в трёх случаях:

1. Чтобы отчитаться о своих доходах, с которых не удержан налог, рассчитать его и уплатить в казну.

2. Чтобы заявить положенные вычеты, предусмотренные статьями 218, 219, 220, 221 НК РФ.

3. Задекларировать полученные доходы и одновременно заявить вычеты (пункт 1 + пункт 2).

Так вот: не все знают, что на основании части 4 ст. 229 НК РФ налогоплательщики обладают правом не указывать в декларации 3-НДФЛ доходы, с которых налог уже полностью (!) удержан соответствующими налоговыми агентами. Однако так называемые зарплатные доходы всё же показывают в 3-НДФЛ для получения налоговых вычетов: чтобы верно сделать все расчеты (посчитать итоговую сумму НДФЛ, которую придется перечислить в казну либо будет возможно вернуть).

Чтобы понять, удержан и целиком ли налог с дохода по трудовому договору или договору ГПХ, необходимо заглянуть в вашу справку 2-НДФЛ, выданную работодателем. Это даст основание по зарплате проставить код вида дохода в 3-НДФЛ – 06.

Также см. «Справка 2-НДФЛ: образец заполнения нового бланка с 2018 года».