Декларация по налогу на прибыль за первое полугодие 2018 года оформляется на бланке, утвержденном приказом ФНС РФ от 19.10.2016 № ММВ-7-3/572@. Рассмотрим пошаговую инструкцию ее заполнения, а также расскажем о сроках сдачи декларации в ИФНС.

Кто обязан представить декларацию по налогу на прибыль за 1 полугодие 2018 года

Данный отчет сдают налогоплательщики:

- на общей системе (ОСНО);

- налоговые агенты вне зависимости от применяемой системы налогообложения.

Декларация представляется в ФНС по месту учета юрлица (обособленного подразделения). Отчетный период может быть равен кварталу или месяцу.

Ежемесячно представляют отчет лишь те налогоплательщики, которые изъявили желание уплачивать налог по фактической прибыли. Все остальные компании отчитываются поквартально. При этом одни налогоплательщики уплачивают налог по итогам квартала при условии, что выручка за каждый квартал из последних 4-х не превысила 15 млн руб. (п. 3 ст. 286 НК РФ), а другие, выручка которых превышает этот лимит, — платят сначала ежемесячные авансы, а затем доплачивают налог по итогам квартала.

Все эти расчеты отображаются в декларации. Рассмотрим пошаговый алгоритм ее заполнения на примере.

СКАЧАТЬ БЛАНК ДЕКЛАРАЦИИ ПО НАЛОГУ НА ПРИБЫЛЬ

Шаг 1: определяем состав декларации, обязательный к заполнению

Информация вносится в «прибыльную» декларацию нарастающим итогом. Следовательно, бланк за первое полугодие будет включать в себя сведения за 1 и 2 кварталы 2018 года.

Рассмотрим пример.

Компания ООО «Альянс» зарегистрировалась в апреле 2018 года. Для сдачи отчета за полугодие бухгалтер скачал актуальный бланк декларации. Рассмотрев структуру отчета, бухгалтер задался вопросом о том, какие именно листы необходимо заполнять.

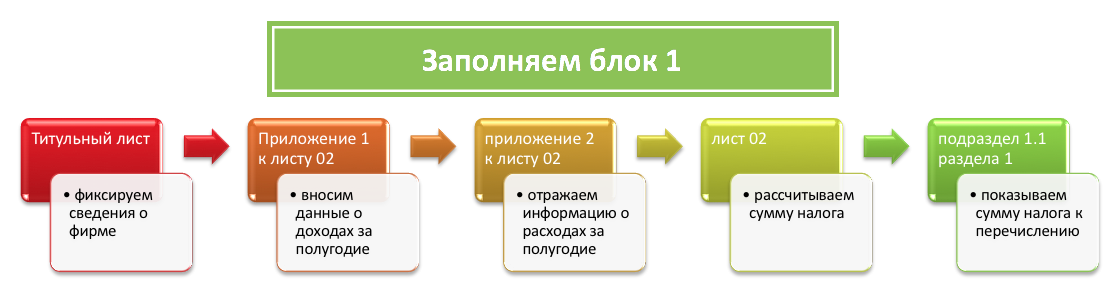

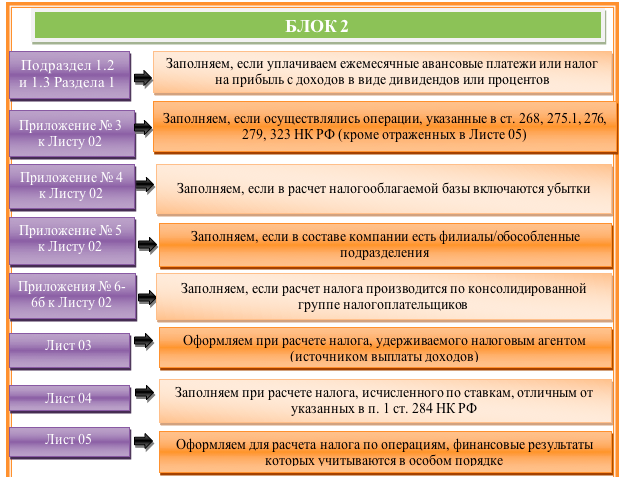

Согласно правилам заполнения декларации, утвержденным приказом ФНС № ММВ-7-3/572@, декларацию можно условно разделить на 2 блока:

- разделы, обязательные к заполнению;

- листы и приложения, заполняемые при наличии данных.

Обязательная часть декларации в схематичном виде выглядит так:

Рекомендуем заполнять декларацию именно в той последовательности, которая представлена на этой схеме. Тогда ее оформление пройдет последовательно, логично и без путаниц.

Даже если в отчетном периоде отсутствовали доходы и расходы, участвующие в определении налогооблагаемой прибыли, пустые листы из блока 1 обязательны к представлению в ФНС.

Листы и приложения из блока 2 включаются в состав декларации только при наличии данных: если информация для заполнения отсутствует, пустые страницы не прикладываются.

А теперь перейдем к заполнению 1-го блока декларации.

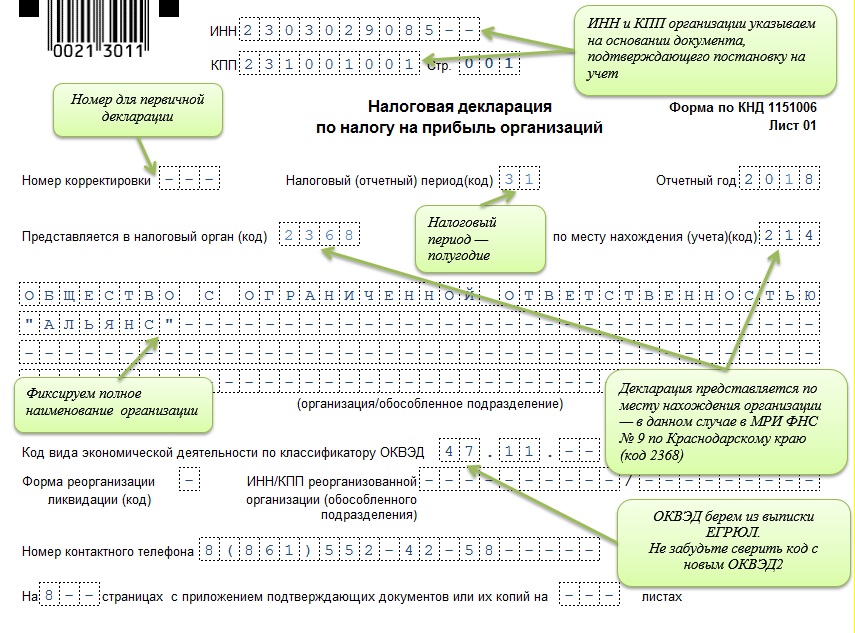

Шаг 2: заполняем титульный лист

В него вносим регистрационные сведения о компании. В целом его оформление стандартно и обычно не вызывает вопросов. Однако имеет смысл остановиться на кодах налогового периода.

В нашем примере бухгалтер при оформлении титульника за полугодие зафиксировал код 31 в соответствующем поле. Те, кто ежемесячно уплачивает авансы, исходя из фактической прибыли, покажут за 6 месяцев код 40. А консолидированная группа налогоплательщиков укажет здесь код 14.

Шаг 3: оформляем приложения к листу 02

Далее бухгалтер ООО «Альянс» перешел к заполнению приложения 1 к листу 02, отобразив в нем информацию о полученных за налоговый период доходах:

| Строка | Показатель | Сумма (руб.) |

| 010 | Выручка от реализации | 2 350 890 |

| 012 | Выручка от реализации покупных товаров | 2 350 890 |

| 040 | Итого сумма доходов | 2 350 890 |

В остальных строках бухгалтер проставил прочерк, т. к. данные для их заполнения отсутствуют.

Напомним основные требования к оформлению отчета:

- Все цифровые данные вносятся в полных рублях. Показатели более 50 копеек округляются, менее — отбрасываются.

- Каждая цифра вносится в одну ячейку соответствующего поля.

- Для отображения отрицательных значений в первом знакоместе фиксируется знак «—» (минус).

- Текстовые поля заполняются печатными заглавными буквами.

- При отсутствии информации в соответствующих полях ставится прочерк.

Потом бухгалтер перешел к оформлению приложения № 2 к листу 02. Для этого ему потребовалась информация о:

- Прямых затратах, связанных с покупкой и продажей товаров:

- материальных издержках, связанных с себестоимостью реализованных товаров;

- зарплате работников;

- страхвзносах в государственные фонды;

- амортизации по основным средствам.

- Внереализационных издержках — это все остальные расходы, не относящиеся к приобретению и реализации товаров.

Сведения о затратах бухгалтер сформировал исходя из положений учетной политики компании.

К налоговому учету принимаются исключительно обоснованные и подтвержденные корректно заполненными первичными документами затраты (ст. 252 НК РФ)

| Строка | Показатель | Сумма (руб.) |

| 020 | Прямые расходы | 1 850 230 |

| 030 | Включая стоимость покупных товаров | 1 850 230 |

| 041 | Сумма налогов и взносов | 330 550 |

| 130 | Итого расходов | 2 180 780 |

Шаг 4: заполняем лист 02

Лист 02 «прибыльной» декларации необходим для исчисления самого налога. В нем следует:

- отобразить информацию о доходах, перенеся ее из приложения 1 к листу 02;

- зафиксировать сведения о затратах, используя данные, указанные в приложении 2 к листу 02;

- исчислить величину налогооблагаемой базы, а также сумму налога.

Напоминаем, что в период с 2017 года по 2020 год ставка налога, перечисляемого в федеральный бюджет, составляет 3%, в региональный – 17%.

Продолжим пример:

Бухгалтер ООО «Альянс» зафиксировал следующие данные в листе 02:

| Строка | Показатель | Сумма (руб.) |

| 010 | Доходы | 2 350 890 |

| 030 | Расходы | 2 180 780 |

| 060 | Итого прибыль | 170 110 |

| 100 | База для налогообложения | 170 110 |

| 140 | Ставка налога, всего | 20% |

| 150 | В федеральный бюджет | 3% |

| 160 | В региональный бюджет | 17% |

| 180 | Сумма налога всего | 34 022 |

| 190 | В бюджет федерации | 5 103 |

| 200 | В бюджет субъекта РФ | 28 919 |

Налог в сумме 34 022 руб. ООО «Альянс» обязано перечислить разбивкой в соответствующие бюджеты. Поскольку фирма не перечисляла авансовые платежи, т. к. была зарегистрирована в апреле 2018 года, уменьшить величину налога к уплате не получится.

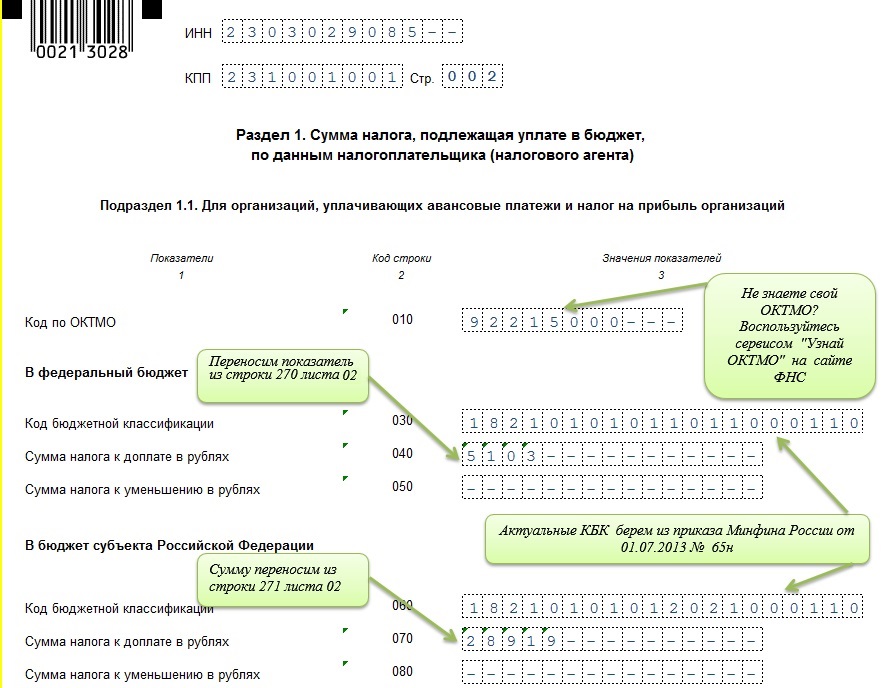

Шаг 5: заполняем Раздел 1

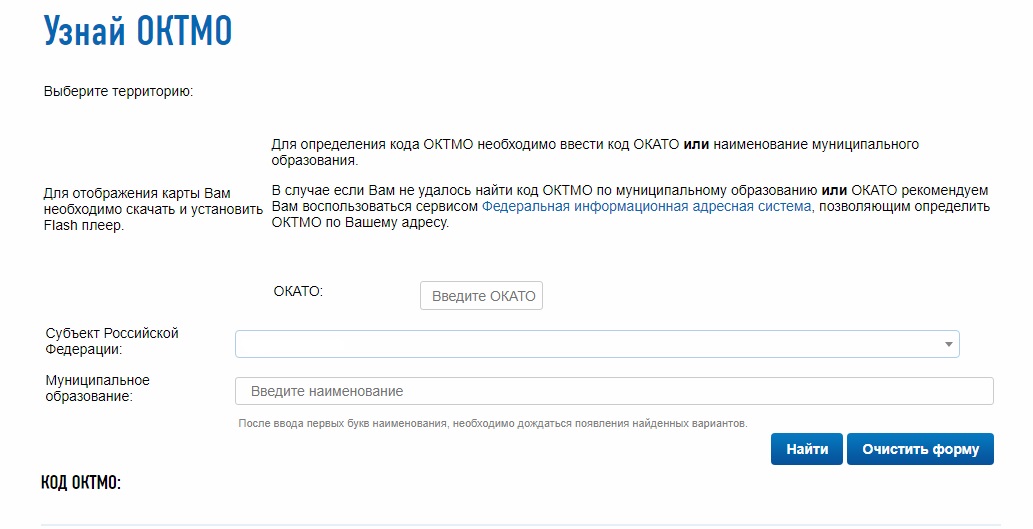

Для оформления данного листа бухгалтеру ООО «Альянс» следует выяснить:

- Свой код ОКТМО. Для этого можно воспользоваться сервисом «Узнай ОКТМО» на официальном сайте налогового ведомства.

- КБК для перечисления налога в соответствующие бюджеты. Актуальные КБК можно найти в приказе Минфина от 01.07.2013 № 65н.

Заполненный по приведенной выше инструкции образец декларации по налогу на прибыль ООО «Альянс» за полугодие 2018 года можно скачать здесь.

Скачать (Obrazets-deklaratsii-po-nalogu-na-pribyl.xls)

Шаг 6: сдаем декларацию в ФНС

Представить отчет налоговикам необходимо до 28 числа месяца, идущего за отчетным периодом (кварталом или месяцем). При выпадении крайней отчетной даты на выходной или праздничный день срок переносится на ближайший за ней рабочий день (п. 7 ст. 6.1 НК РФ).

Срок представления полугодового отчета установлен на 28.07.2018. Но поскольку он выпадает на выходной день (субботу), крайняя дата для представления отчета переносится на понедельник 30.07.2018.

Срок сдачи декларации по налогу на прибыль за 2 квартал 2018 года – 30 июля 2018 года.

Декларацию можно представить:

- лично либо через представителя, действующего по доверенности;

- почтовым отправлением с описью;

- по телекоммуникационным каналам связи (ТКС), заверив электронно-цифровой подписью.

Если среднесписочный состав персонала превысил 100 человек, отправка возможна исключительно по ТКС. За нарушение способа передачи декларации в ФНС компанию оштрафуют на 200 руб. (ст. 119.1 НК РФ).

Если декларацию подать не вовремя по итогам отчетного периода (месяца или квартала), то фирму оштрафуют также на 200 руб., но по другой статье (п. 1 ст. 126 НК РФ). Блокировка счета, которая может применяться за опоздание с годовым отчетом, в данном случае не предусмотрена (письмо Минфина РФ от 19.08.2016 № 03-11-03/2/48777).

Напомним, что за несвоевременное представление годового отчета компанию ожидают:

- Штрафные санкции в сумме 5% от величины неперечисленного налога, указанного в декларации, за каждый месяц просрочки (полный и неполный), но не более 30% от указанной суммы и не менее 1 тыс. руб. (ст. 119 НК РФ).

- Блокировка расчетного счета при условии просрочки более 10 рабочих дней (подп. 1 п. 3 ст. 76 НК РФ).

Оплату налога следует осуществить также до 28 числа месяца, идущего за отчетным периодом. Крайний срок уплаты налога за полугодие, как и в случае с датой представления декларации, сдвигается на 30.07.2018. За просрочку платежа фирму ожидают пени в размере 1/300 от ставки рефинансирования ЦБ РФ за 1-й месяц и 1/150 ставки, начиная с 31 дня.

Разъяснения по налогу на прибыль, которые нужно учитывать при заполнении декларации за 2 квартал 2018 года

Налоговая сфера регулярно пополняется новыми разъяснениями чиновников — и полугодие 2018 года не стало исключением. Напомним о некоторых актуальных комментариях контролеров, которые могут повлиять на расчет налога на прибыль за этот период:

- Если у вас есть ОС, приобретенные в начале этого года, убедитесь, что вы правильно отнесли их к амортизационной группе. Дело в том, что в мае были внесены изменения в Классификатор ОС, требующие применения с 01.01.2018 (письмо Минфина РФ от 18.06.2018 № 03-03-20/41332).

- Еще один «амортизационный» нюанс — на этот раз касающийся амортизационной премии: даже если актив не значится в Классификаторе ОС по амортизационным группам, но его группу вы установили самостоятельно, используя техусловия или рекомендации производителя, премию можно применять (письмо Минфина от 24.05.2018 № 03-03-06/1/35167).

- Несмотря на то, что НМА — амортизируемое имущество, при доработке его первоначальную стоимость не увеличивайте. Расходы по доработке признавайте в составе прочих и списывайте равномерно в течение периода использования актива (письмо Минфина от 17.05.2018 № 03-03-06/1/33132).

- Если вы купили объект ОС с целью разобрать его на запчасти, которыми планируете отремонтировать другие ваши ОС, в амортизируемое имущество его не включайте, а относите на расходы по мере отпуска запчастей в ремонт. При этом порядок определения стоимости отдельных запчастей такого ОС вы можете разработать на свое усмотрение, однако должно соблюдаться условие экономической обоснованности (письмо ФНС от 02.04.2018 № СД-4-3/6107@).

- Первичка, поступившая в электронном виде, признается в расходах на дату ее формирования (письмо Минфина от 30.05.2018 № 03-03-06/1/36756).

О других новшествах в исчислении налога на прибыль читайте в наших новостях.