Для бизнеса наличие амортизационной премии в налоговом учете говорит о хороших финансовых вложениях в свое производство и возможности начать с сразу с большой экономии по налогу на прибыль. В нашей консультации расскажем, что дает указанная премия и как бухгалтеру с ней работать.

Понятие

Вопросы, связанные с учетом амортизационной премии, регулирует п. 9 ст. 258 НК РФ. С одной стороны, любая фирма начисляет обычную амортизацию по своим объектам. С другой, разрешено за один раз сразу учесть в затратах, которые снизят налог, до 30 процентов расходов на основные вложения в капитал. Это и называют амортизационной премией. 2019 год каких-либо сюрпризов и нововведений по работе с ней вроде бы принести не должен.

Считаем максимальную величину

Учтите, что размер амортизационной премии основных средств, на который можно рассчитывать, имеет свой лимит. Он установлен законом. Главный фактор при этом – амортизационная группа ОС, для которого надо посчитать премию. Чтобы успешно пройти данный этап, достаточно заглянуть в нашу табличку.

| Максимум премии | Группа для амортизации | Основа для расчета |

| 10 процентов | 1 – 2, 8 – 10 | Общая: 1) изначальная стоимость ОС (исключение – если получены бесплатно); 2) затраты на достройку, дооборудование, реконструкцию, модернизацию, техперевооружение, частичную ликвидацию. |

| 30 процентов | 3 – 7 |

Что в учетной политике

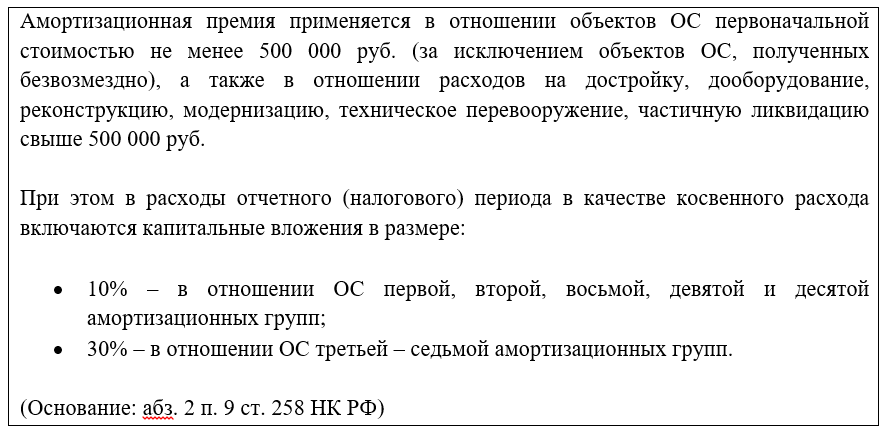

Имейте в виду: фирма в своей налоговой учетной политике должна сама прописать величину амортизационной премии по своим активам или их группам. Например, так:

Кроме того, можно вообще дать отказ от ее использования. Правда, это тоже надо прописать отдельной фразой.

Допустима только амортизационная премия основных средств. К НМА ее принять нельзя, их можно амортизировать только в обычном порядке.

Как видно, амортизационная премия основных средств – это право, а не обязанность компании.

Минфин считает, что в учетной политике для налоговых целей нужно прописать:

- порядок применения;

- величину премии;

- критерии, по которым фирма применяет премию ко всем или отдельным объектам.

Если организация решила отказаться от использования в налоговом учете амортизационной премии, обратной силы данное право не имеет. Проще говоря, впоследствии при вводе ОС в эксплуатацию применить к нему амортизационную премию будет нельзя!

Влияние

Само собой, применение в налоговом учете амортизационной премии:

- снижает величину изначальной стоимости ОС;

- уменьшает размер кап. расходов (на достройку, реконструкции и проч.).

Это важно, поскольку с оставшимися суммами работают далее в рамках расчета амортизации по общим правилам.

ПРИМЕР

ООО «Гуру» приобрело бетононасос. Это четвертая группа амортизации. Значит, учет амортизационной премии разрешен в размере 30 процентов. Это скажется на том, что в дальнейшем общество будет начислять амортизацию по данному ОС от суммы в 70 процентов его изначальной стоимости (до премии).

В своих разъяснениях от 15.08.2016 № 03-03-06/1/47688 Минфин идет навстречу плательщикам и говорит, что Налоговый кодекс не запрещает учет амортизационной премии по приобретенным ОС, к которым прошлый владелец ее применял либо нет. То есть, для вас данный фактор не должен иметь вообще никакого значения.

Как учесть в затратах

Рассматриваемую премию специалист по учету должен отнести на косвенные затраты того отчетного периода, в котором:

- объект начинает амортизироваться;

- изменяется его изначальная цена (при достройке и т. п.).

Начисление амортизации по ОС стартует со следующего месяца после того, как начали его использовать в работе предприятия.

ПРИМЕР

Ситуация

ООО «Гуру» купило объект по первоначальной цене – 200 000 руб. Сделка прошла, приобретено 15.08.2019. ОС введено в работу 18.08.2019. Срок полезного использования установлен в 30 месяцев. Амортизационная премия по объекту разрешена в размере 10 процентов. Согласно учетной политике ООО применяет линейный метод амортизации.

Решение

Амортизироваться объект начнет с 01.09.2019. Следовательно, за девять месяцев 2019 года в расходах по прибыли ООО учтет премию в размере: