Транспортный налог за 2022 год

Ситуация

Организация в 2022 году сделала авансовые платежи по транспортному налогу за 1 – 3 кварталы 2022. Какую сумму налога нужно указать в уведомлении об исчисленных суммах после уплаты транспортного налога в 2023 году за налоговый период 2022 года?

Решение

Уведомление должно содержать только сумму налога за налоговый период 2022 года, а не сумму авансов, уплаченных до 01.01.2023.

При этом налог к уплате в бюджет организацией – это разница между исчисленной суммой налога и суммами авансовых платежей по нему, подлежащих уплате в течение налогового периода (п. 2 ст. 362 НК РФ).

Правовое обоснование

В соответствии с п. 9 ст. 58 НК уведомление подают в налоговый орган в том числе, если обязанность сдать декларацию (расчет) не установлена НК (кроме случаев уплаты налогов физлицами на основании налоговых уведомлений).

Уведомление подают в налоговый по месту учета не позднее 25-го числа месяца, в котором установлен срок уплаты соответствующих налогов, авансовых платежей по ним.

Пункт 9 ст. 58 НК вступил в силу с 01.01.2023 и не распространяется на порядок уплаты налогов/авансов, действовавший до 2023 года.КПП в уведомлении

Ситуация

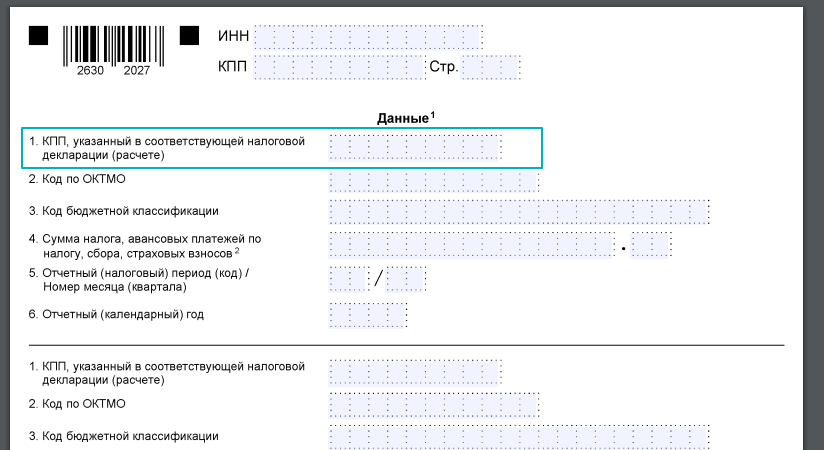

Поле “КПП, указанный в соответствующей налоговой декларации (расчете)” уведомления организация должна заполнять в соответствии с порядком заполнения соответствующей налоговой декларации/расчета, сдаваемой плательщиком по налогам, сборам, страховым взносам, по которым направляет уведомление (п. 2.6.1 Порядка заполнения уведомления – Приложение № 1 к приказу ФНС от 02.11.2022 № ЕД-7-8/1047).

Вместе с тем порядок заполнения декларации/расчета не установлен, так как отчетность отменена:

- по транспортному и земельному налогам – за налоговый период 2020 года и последующие периоды;

- по налогу на имущество организаций – за налоговый период 2022 года и последующие периоды по объектам налогообложения, налоговая база по которым их кадастровая стоимость.

Как заполнить поле “КПП, указанный в соответствующей налоговой декларации (расчете)” уведомления?

Решение

Указывать КПП в соответствии со свидетельством о постановке на учет организации в налоговом органе по месту ее нахождения.

При этом реквизит “КПП, указанный в соответствующей налоговой декларации (расчете)” уведомления не используют при проведении в автоматизированной информационной системе налоговых органов квитирования с начислениями указанных налогов, содержащихся в сообщениях об исчисленных налоговым органом суммах транспортного, на имущество, земельного налога. Причина: есть иные идентификаторы – ИНН, КБК, ОКТМО, налоговый (отчетный) период.

Уведомление после декларации

Ситуация

Нужно ли организации представлять в налоговый орган уведомление об исчисленной сумме налога на имущество после сдачи декларации по этому налогу за тот же налоговый период?

Решение

После сдачи декларации по налогу на имущество уведомление об исчисленной сумме того же налога за тот же (указанный в декларации) налоговый/отчетный период по объектам налогообложения, указанным в декларации, представлять не нужно.

В соответствии с п. 6 ст. 386 НК сведения о принадлежащих российским организациям объектах налогообложения, налоговая база по которым определяется как их кадастровая стоимость, не включают в декларацию. Поэтому уведомление об исчисленной сумме налога на имущество по ним нужно представлять независимо от сдачи декларации: до или после её представления.

Российские организации сдают декларации по налогу на имущество на объекты, налоговая база по которым их среднегодовая стоимость, а иностранные компании – по всем объектам независимо от порядка определения налоговой базы.

Налог уже полностью уплачен

Ситуация

Земельный налог за налоговый и отчетные периоды 2022 года компания полностью уплатила в 2022 году. Нужно ли подавать уведомление?

Решение

Обязанность представлять уведомления не распространяется на порядок уплаты налогов и авансовых платежей по ним, действовавший до 2023 года. Поэтому уведомление не нужно.

Отчетные периоды для организаций:

- по транспортному и земельному налогам – 1, 2 и 3 кварталы календарного года;

- по налогу на имущество – 1 квартал, полугодие и 9 месяцев календарного года (для исчисляющих налог по кадастровой стоимости – 1, 2 и 3 кв. календарного года).

Уведомление за 2022 год

Ситуация

Налог на имущество за 2022 год фирма уплатила до 28.02.2023 и ранее сдала декларацию по всем объектам налогообложения за такой же налоговый период (объектов с кадастровой стоимостью нет). Необходимо ли представлять уведомление за налоговый период 2022 года?

Решение

Уведомление не нужно.

Если организация ошибочно подала уведомление, целесообразно в возможно короткий срок представить уточненное за соответствующий налоговый/отчетный период, в котором не указывать суммы налога/авансов к уплате.

Досрочная полная уплата

Ситуация

Организация досрочно уплатила в 1 квартале 2023 авансы по транспортному налогу за все отчетные периоды (1 – 3 кв.) 2023 года. Можно ли подать только одно уведомление?

Решение

Да, допустимо.

Два типа облагаемого имущества

Ситуация

У организации есть недвижимость, облагаемая по среднегодовой и кадастровой стоимости. Нужно ли подавать уведомления в 2023 году в отношении суммы налога/авансов, исчисленной по имуществу, облагаемому по кадастровой стоимости?

Решение

Да, необходимо.

В 2023 году российские организации не включают в декларацию по налогу на имущество объекты с кадастровой стоимостью. А также все налогоплательщики не представляют в течение налогового периода 2023 г. расчеты по налогу (п. 1 и 6 ст. 386 НК).

Нет обязанности платить авансы

Ситуация

Организация освобождена от уплаты авансов по земельному налогу за отчетные периоды 2023 года. Следовательно, у нее нет обязанности подавать уведомления за указанные отчетные периоды 2023 г. В какой срок представить уведомление об исчисленной сумме земельного налога за налоговый период 2023 г.?

Решение

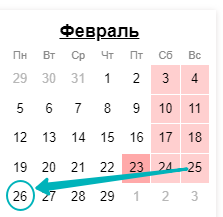

Не позднее 26 февраля 2024 года (перенос с воскресенья 25.02).

Ошибки в расчете авансов за прошлый год

Ситуация

Организация неверно исчислила и уплатила авансы по земельному налогу за 1 – 3 кварталы 2022 г. Как правильно заполнить уведомление, если их уплата после перерасчета проведена в 2023 году?

Решение

Порядок заполнения уведомления утвержден приказом ФНС от 02.11.2022 № ЕД-7-8/1047.

| ПОЛЕ | КАК ЗАПОЛНИТЬ |

| “Сумма налога, авансовых платежей по налогу, сборов, страховых взносов” | Сумма обязательства исчисленного налога, авансового платежа по нему.

То есть сумма авансовых платежей за 1, 2, 3 отчетные периоды 2022 года одной суммой. |

| “Отчетный (налоговый) период (код)/Номер месяца (квартала)” | Код налогового периода в соответствии с Приложением 2 к Порядку.

По ежеквартальным авансам при заполнении кода “34” указывают порядковый номер квартала – 01, 02, 03, 04. То есть код “34/03”. |

| “Отчетный (календарный) год” | Код, за налоговый период которого исчислен налог, авансовый платеж по нему.

То есть «2022». |

Также см. Заполнение с 2023 года уведомления в налоговую об исчисленных налогах: правила.

Срок подачи уведомлений

Вопрос

В течение какого срока организация обязана представить уведомление по авансовым платежам за отчетные периоды 2023 года по транспортному, земельному, налогу на имущество (далее – налоги на имущество)?

Ответ

Не позднее 25-го числа месяца, в котором установлен срок уплаты авансов по этим налогам.

Для отчетных периодов 2023 года НК РФ не установлена обязанность представлять декларации (расчеты) по налогам на имущество.

Согласно ч. 14 ст. 4 Закона от 14.07.2022 № 263-ФЗ, организации могут воспользоваться правом на представление в течение 2023 года уведомлений в виде распоряжений на перевод денежных средств в уплату платежей в бюджетную систему. При условии, что ранее указанные уведомления в налоговые органы не подавали.

Если не подавать уведомления по авансам

Вопрос

Каковы правовые последствия уплаты организацией в течение 2023 года аванс по налогам на имущество без подачи уведомлений?

Ответ

Поскольку уплата авансовых платежей по налогам на имущество за отчетные периоды 2023 года не сопровождается сдачей деклараций (расчетов) и происходит в качестве единого налогового платежа, то без уведомлений такие авансы при наступлении установленного НК РФ срока их уплаты не будут распределены по реквизитам КБК и ОКТМО в бюджеты регионов и муниципальных образований по месту нахождения объектов налогообложения, а поступят на единый налоговый счет налогоплательщика.

Затем принадлежность сумм, перечисленных и/или признаваемых ЕНП, налоговики определяют на основании учтенной на ЕНС суммы совокупной обязанности компании с соблюдением последовательности, указанной в п. 8 ст. 45 НК.

В рассматриваемой ситуации совокупная обязанность будет сформирована и учтена на ЕНС организации не на основе уведомлений, а исходя из направленного ей сообщения об исчисленных налоговым органом суммах налогов на имущество. И/или сданной декларации по налогу на имущество, исчисляемому по среднегодовой стоимости.

За непредставление уведомления – штраф 200 рублей по ст. 126 НК за каждое.

Также см. Что такое совокупная налоговая обязанность.

Уточненное уведомление на ошибку в одном из авансов

Ситуация

До наступления срока уплаты авансов по налогам на имущество за первый отчетный период 2023 года (28.04.2023) организация подала уведомление об их исчисленных суммах с неверной суммой авансового платежа по земельному налогу. Затем представила новое уведомление за тот же отчетный период, по тем же КБК и ОКТМО с другой суммой аванса. Как в совокупной обязанности организации будут учтены эти уведомления?

Решение

Совокупная обязанность в части авансов по налогам на имущество за первый отчетный период 2023 года сформируется и будет учтена на ЕНС на основе:

- первого уведомления – в отношении транспортного и налога на имущество;

- второго – в отношении земельного налога, относящегося к тому же отчетному периоду, КБК, ОКТМО.

В какой части подавать уведомление

Ситуация

Нужно ли представлять уведомление об исчисленных суммах налогов на имущество за налоговый период 2022 года, уплаченных в 2023 году, если организация уже сдала декларацию по налогу на имущество за 2022 год?

Решение

Уведомление нужно было подать не позднее 27.02.2023, за исключением уведомления по суммам налога на имущество, указанным в ранее сданной декларации за 2022 год.

Особенность новых регионов

Вопрос

Необходимо ли организации представлять уведомления за 2023 год в отношении объектов налогообложения, расположенных на территории новых регионов России – Донецкой Народной Республики, Луганской Народной Республики, Запорожской области, Херсонской области?

Ответ

Для налогового периода 2023 года налоги на имущество в отношении объектов, расположенных в этиж регионах, не установлены. Соответственно, их уплата не предусмотрена. Обязанности подавать уведомления нет.

Учет сумм в совокупной налоговой обязанности

Ситуация 1

Организация:

- в феврале 2023 года – представила уведомление об исчисленной сумме налога на имущество за 2022 год на 150 000 рублей;

- в марте 2023 – направила в ИФНС декларацию по этому налогу на сумму 100 000 рублей за аналогичный налоговый период.

Как будет сформирована совокупная обязанность организации на ЕНС на основании перечисленных документов?

Решение

В рассматриваемом случае в совокупной обязанности, учитываемой на едином налоговом счете, будут отражены следующие суммы налога на имущество за 2022 год: 100 000 рублей в соответствии с декларацией и 50 000 по уведомлению.

При этом сумму налога, указанную в уведомлении, не относящуюся к объектам, по которым представлена декларация и исчислен налог по их среднегодовой стоимости, ИФНС будет использовать для сопоставления с суммой налога за аналогичный налоговый период, которая отражается в сообщении налогового органа об исчисленной сумме налога на имущество по кадастровой стоимости.

Ситуация 2 (обратная)

Организация:

- в январе 2023 – направила в ИФНС декларацию по налогу на имущество на сумму 100 000 рублей;

- в феврале 2023 года –за аналогичный налоговый период представила уведомление об исчисленной сумме того же налога на 150 000 рублей.

Каким образом будет сформирована совокупная обязанность на ЕСН?

Решение

На ЕНС будут отражены следующие суммы налога на имущество за 2022 год: 100 000 рублей в соответствии с декларацией и 150 000 рублей по уведомлению.

При этом сумму налога в уведомлении, не относящуюся к объектам, по которым сдана декларация и исчислен налог по их среднегодовой стоимости, ИФНС будет использовать для сопоставления с суммой налога за аналогичный налоговый период. Она отражается в сообщении налогового органа об исчисленной сумме налога на имущество исходя из кадастровой стоимости, направляемого компании.

Статус рекомендаций

В обоих разъясняющих письмах от 01.03.2023 № БС-4-21/2346 и от 14.03.2023 № БС-4-21/2873ФНС обратила внимание, что приведённые выше рекомендации:

- носят информационно-справочный характер;

- не устанавливают общеобязательных для участников налоговых отношений правовых норм;

- не мешают применять нормативно-правовые акты и судебные постановления в значении, отличном от рекомендаций.

При этом рекомендации согласованы с Управлением по работе с задолженностью ФНС России. С ними также ознакомлены сотрудники налоговых органов, занимающиеся приемом и обработкой уведомлений, а также обеспечивающих налогообложение имущества организаций и работу с налогоплательщиками.

Как показывает практика, налоговики редко идут вразрез с подобными разъяснениями и рекомендациями.

Еще раз приведём один из основных выводов ФНС: не нужно подавать уведомление об исчисленных суммах налога на имущество за 2022 год, уплаченных в 2023 году и указанных в ранее поданной декларации за тот же период.