У ИП нет работников (уплата в рамках ЕНП)

Предположим, что ИП без работников, уплачивает налоги и взносы в рамках единого налогового платежа (ЕНП). Все деньги ИП отправляет на единый налоговый счет (ЕНС).

В этом случае, независимо от налогового режима, индивидуальному предпринимателю следует указать КБК 18201061201010000510 в поле 104 платежного поручения как для уплаты налогов, так и для уплаты взносов «за себя».

У ИП есть работники (уплата в рамках ЕНП)

Допустим, что ИП с работниками, уплачивает налоги и взносы в рамках ЕНП.

В данной ситуации, не зависимо от выбранного налогового режима, индивидуальный предприниматель должен указать следующие КБК:

- 18201061201010000510 – для уплаты налогов, взносов «за себя» и взносов с выплат работникам, которые направляются в налоговую инспекцию;

- 79710212000061000160 – для уплаты взносов на страхование от несчастных случаев на производстве и профессиональных заболеваний с выплат работникам, перечисляемых в Социальный фонд России (взносы “на травматзим”).

У ИП нет работников (уплата «старыми» платежками)

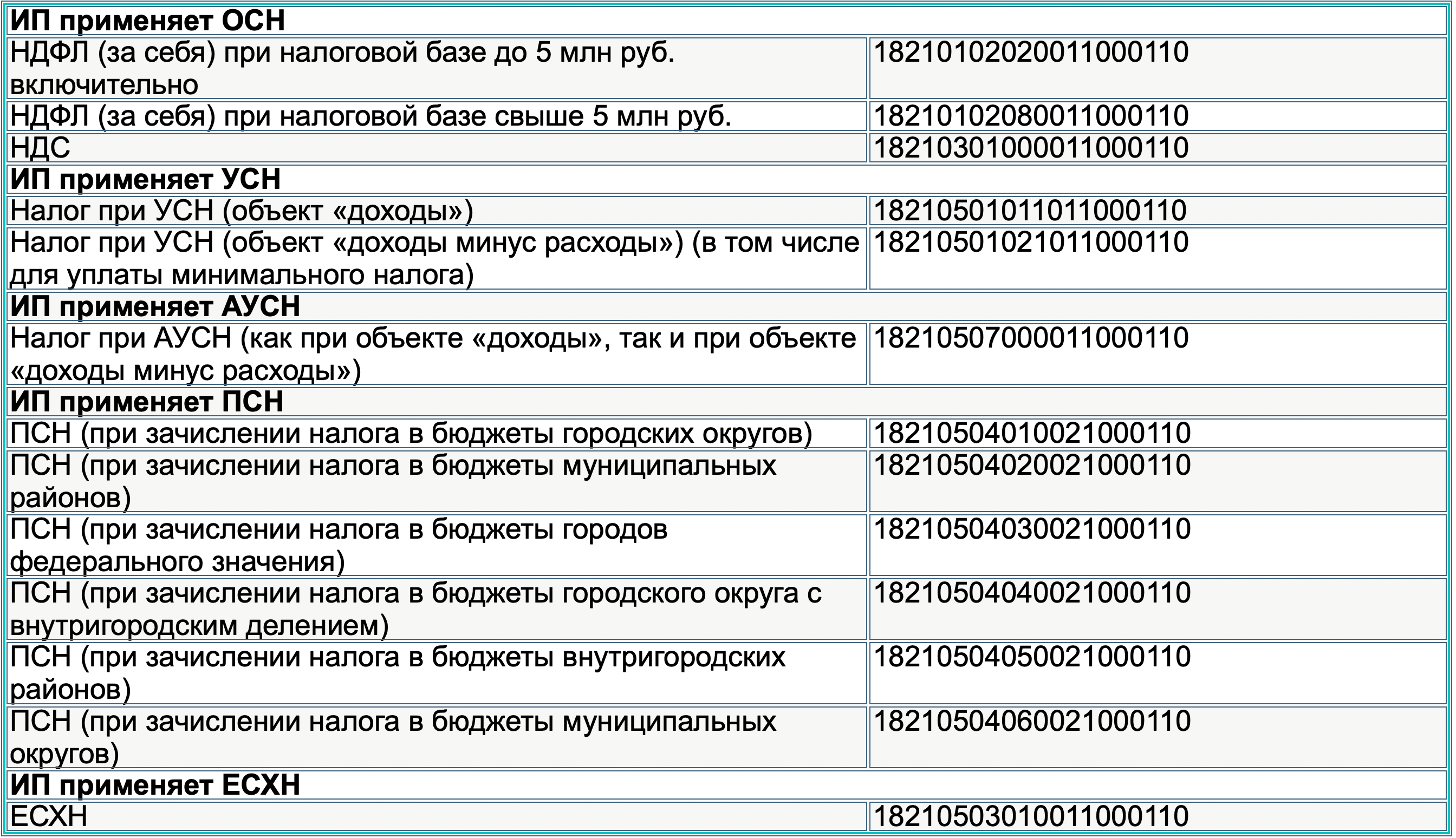

Предположим, что ИП без работников, в 2023 году уплачивает налоги и взносы отдельными платежными поручениями со статусом 02. Тогда КБК зависит от применяемого ИП режима налогообложения. Приведем КБК для ИП в таблице:

Что же касается КБК для уплаты ИП страховых взносов “за себя”, то при перечислении взносов за расчетные периоды начиная с 01.01.2023 используются следующие КБК:

- 18210202000011000160 – при уплате фиксированных взносов на ОПС и ОМС;

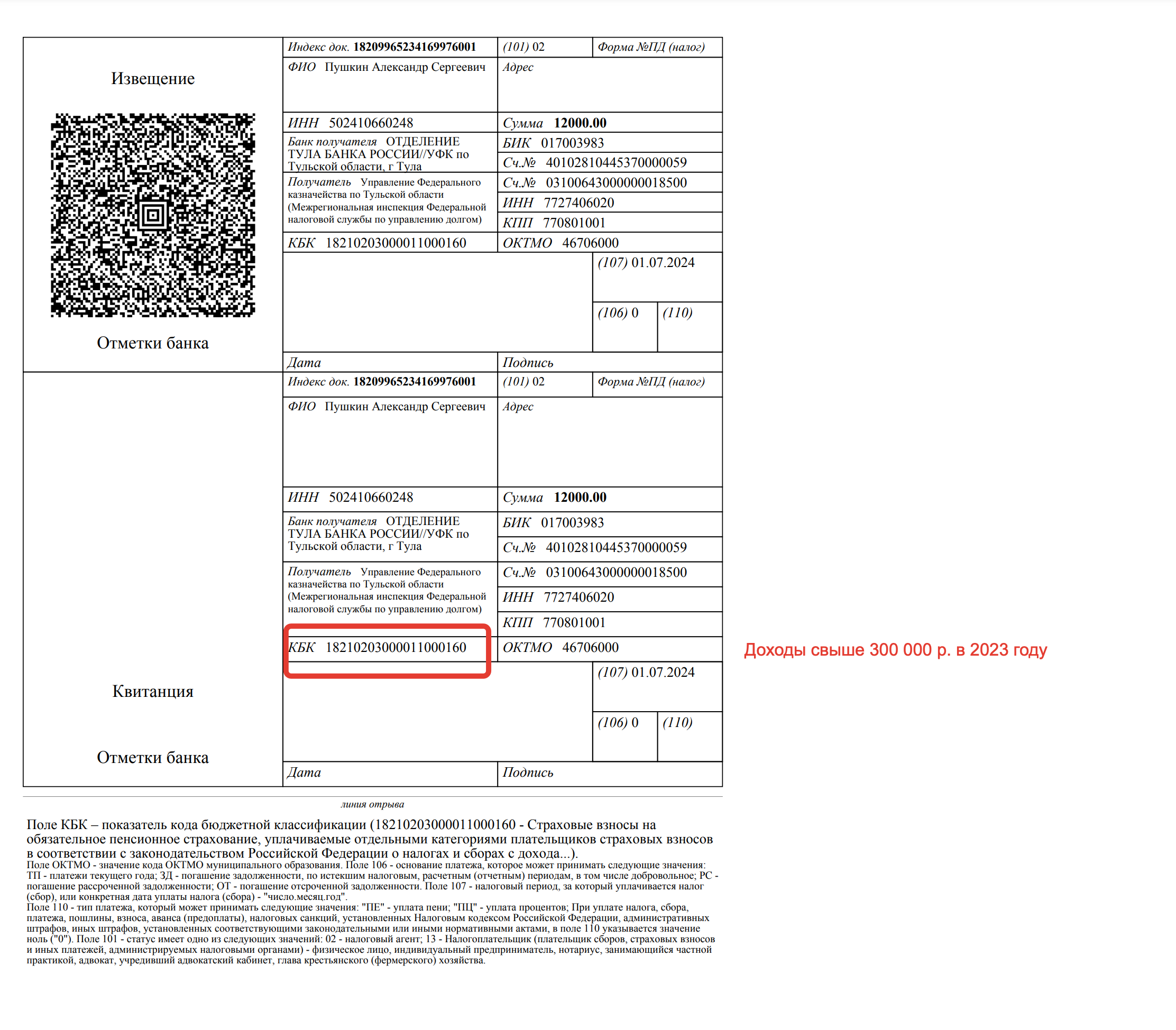

- 18210203000011000160 – при уплате 1%-ного взноса на ОПС, если сумма годового дохода ИП превысила 300 тыс. руб (по доходам за 2023 год) .

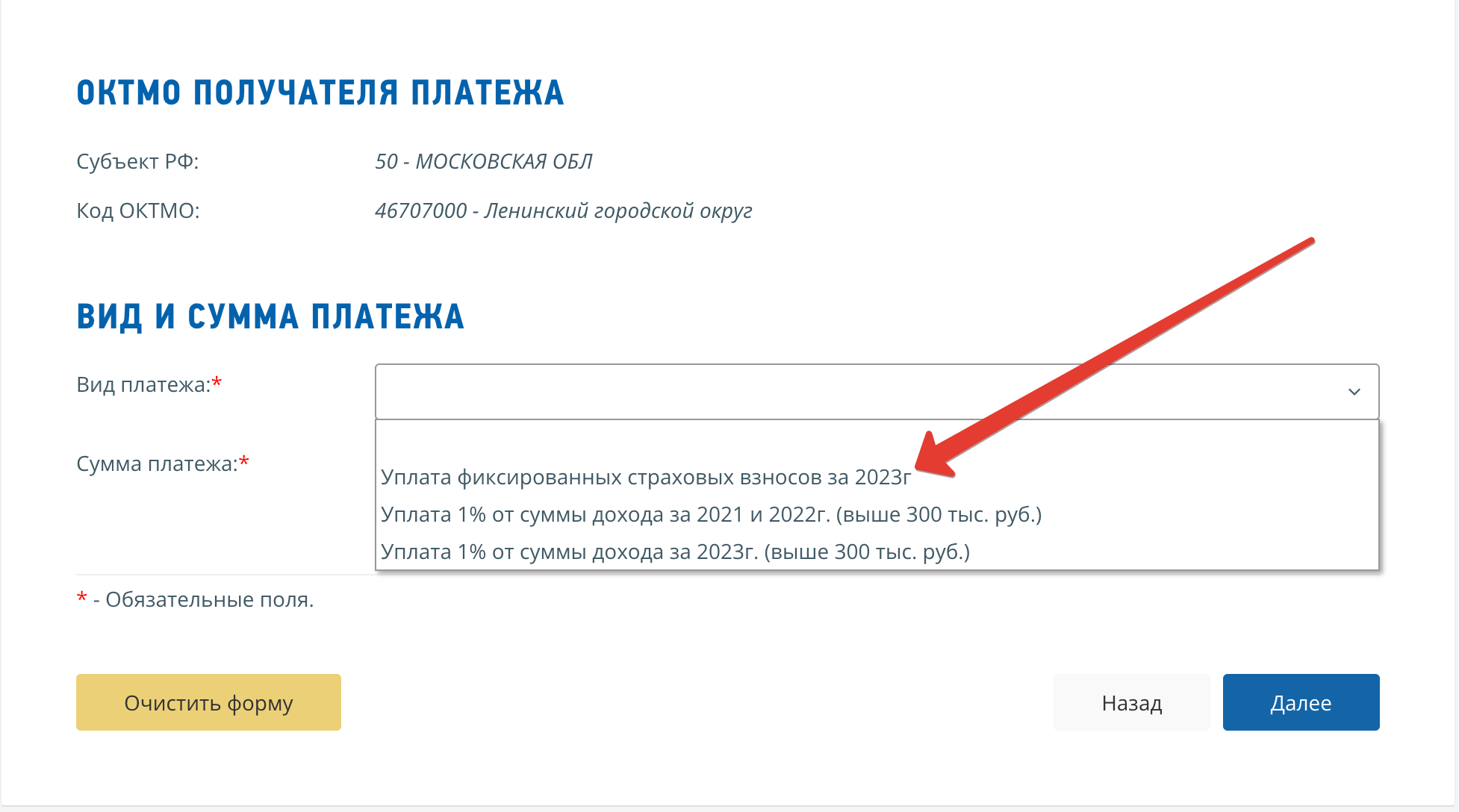

Проверим КБК по взносам ИП “за себя” с помощью официального сервиса ФНС “Уплата налогов и пошлин”. Выбираем в сервисе платеж по текущим взносам 2023 года:

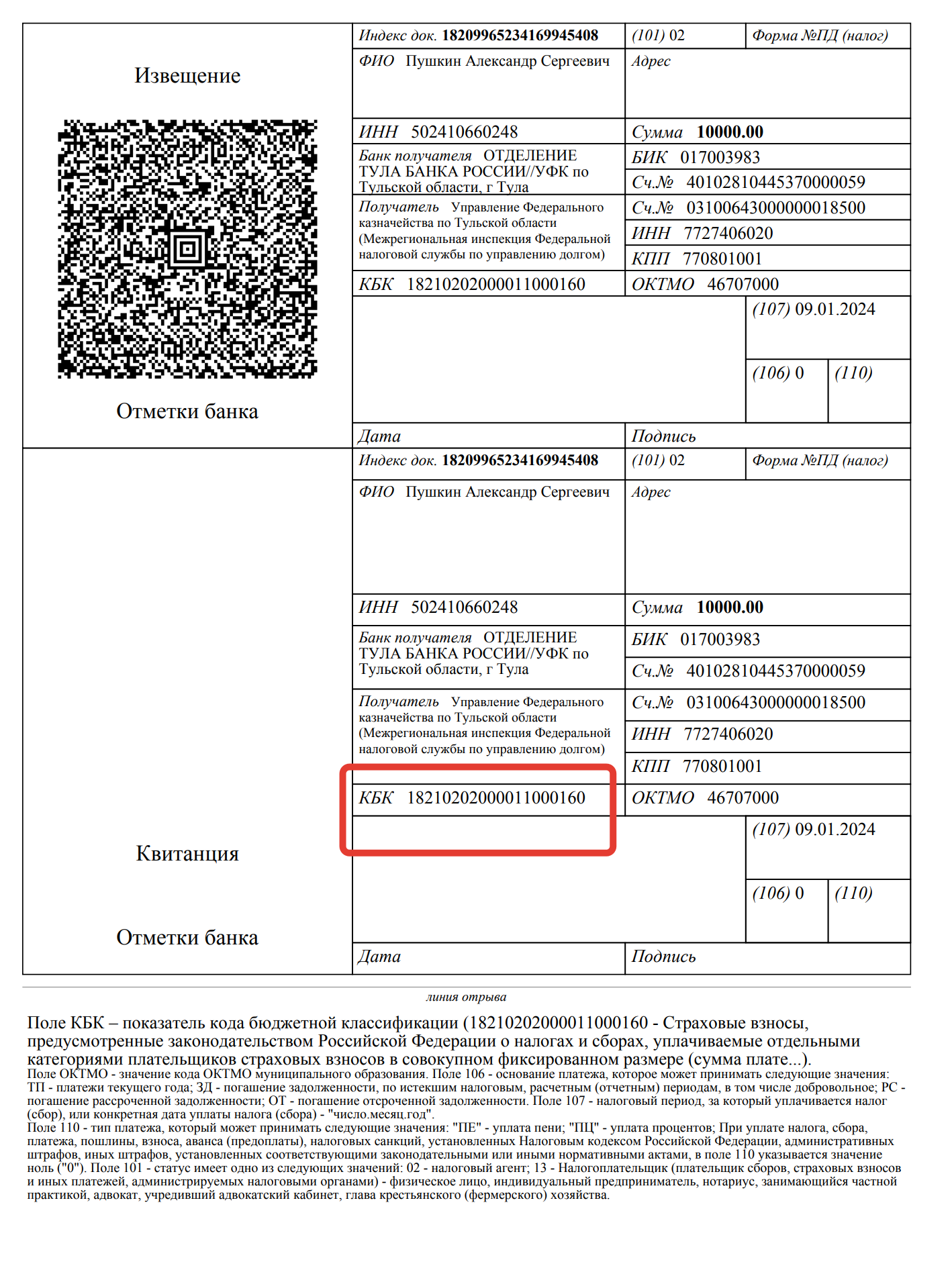

При таком варианте сервис формирует в платежном поручении КБК 18210202000011000160:

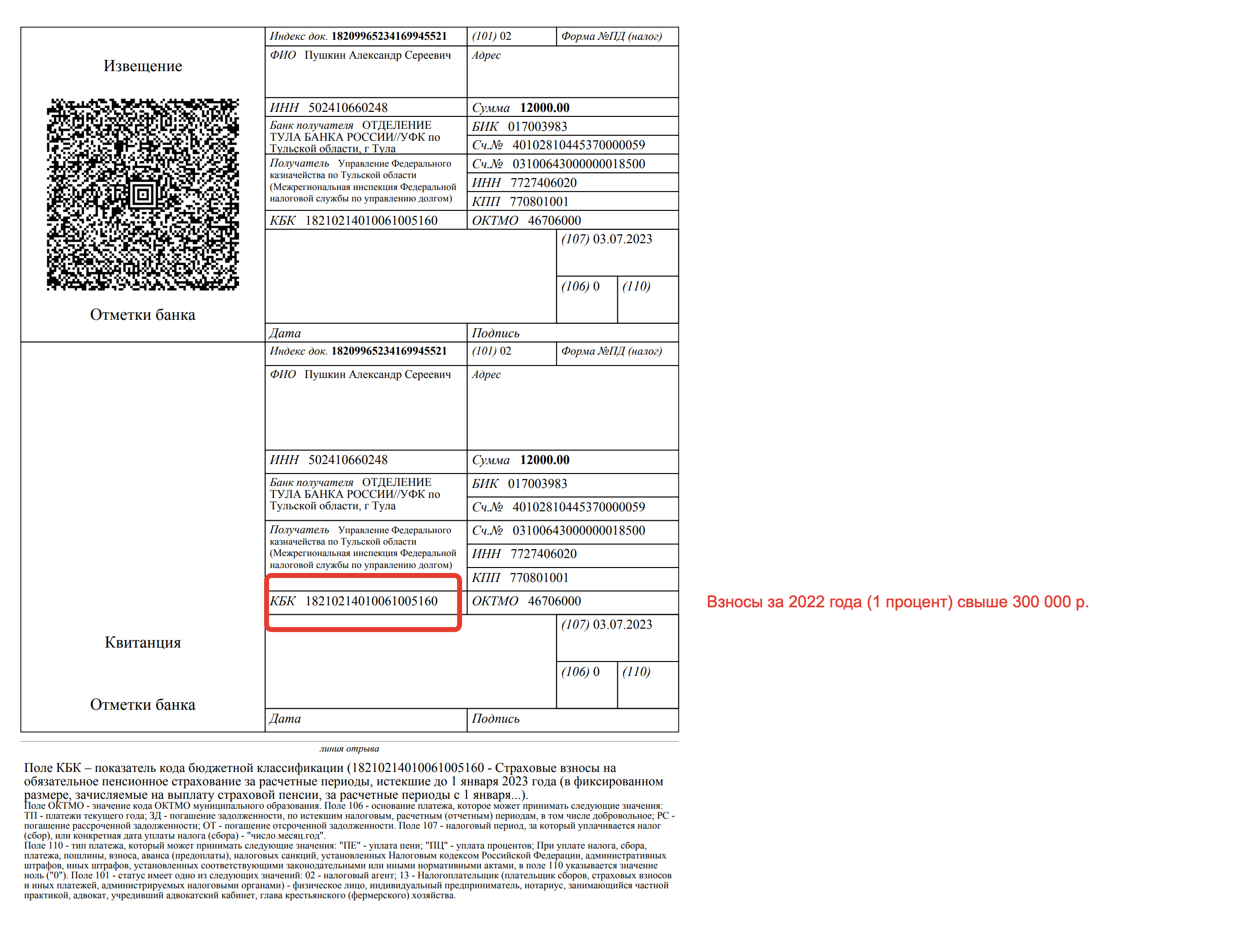

Если же мы формируем платеж для уплаты взносов за 2022 года (1 процент свыше дохода 300 000 рублей), то КБК будет 18210214010061005160.

А если формируем платежку по страховым взносам за 2023 года (доходы свыше 300 000 рублей), то КБК другой – 18210203000011000160.

ИП с работниками уплачивает в 2023 г. налоги/взносы «старыми» платежками

КБК для уплаты налогов/взносов с выплат работникам следующие (если патежка заполнена со статусом 02).

| Налог/взнос | КБК-2023 |

| НДФЛ с доходов, источником которых является налоговый агент (при налоговой базе до 5 млн руб. включительно) | 18210102010011000110 |

| НДФЛ с доходов, источником которых является налоговый агент (при налоговой базе свыше 5 млн руб.) | 18210102080011000110 |

| Взносы на ОПС, ОМС и ВНиМ с выплат работникам с 01.01.2023 | 18210201000011000160 |

| Взносы на травматизм с выплат работникам | 79710212000061000160 |