Декларацию по ЕНВД за 4квартал 2016 года «вмененщикам» нужно сдать в срок не позднее 20 января 2017 года. Нужно ли заполнять декларацию по новой форме? Новые или старые коды ОКВЭД включать в декларацию? Ответим на самые популярные вопросы и на примере хозяйственных ситуаций приведем конкретный образец заполнения годовой декларации за 2016 год.

Срок сдачи декларации за 4 квартал 2016 года

Декларацию по ЕНВД, по общему правилу, нужно сдавать в ИФНС не позднее 20-го числа первого месяца, следующего за налоговым периодом (кварталом). То есть не позднее 20 апреля, 20 июля, 20 октября и 20 января (п. 3 ст. 346.32 Налогового кодекса РФ).

Если последний срок подачи «вмененной» декларации выпадает на нерабочий день, то отчитаться следует в ближайший рабочий день (п. 7 ст. 6.1 НК РФ). Однако 20 января 2017 года– это пятница и срок никуда не переносится. Поэтому представить в ИФНС декларацию по ЕНВД за 4 квартал 2016 года (или как её ещё называют «декларацию по ЕНВД за 2016 год») нужно не позднее 20 января 2017 года. См. «Декларация по ЕНВД за 4 квартал 2016 года: сроки сдачи».

Кто должен отчитаться за 4 квартал

Декларацию по ЕНВД за четвертый квартал 2016 года должны сдать все плательщики единого налога (п. 3 ст. 346.32 НК РФ). То есть, все организации и ИП, которые состоят в налоговой инспекции в качестве «вмененщика».

Декларацию по ЕНВД за 4 квартал 2016 года нужно сдать, чтобы сообщить налоговикам о сумме «вмененного» налога, о видах деятельности и о месте ведения деятельности. О доходах и расходах за 12 месяцев 2016 года сообщать не потребуется, поскольку ЕНВД считают исходя из базовой доходности.

Новая форма декларации

Приказом ФНС России от 19.10.2016 № ММВ-7-3/574 внесены изменения в декларацию по вмененному налогу (форма КНД 1152016). Декларацию поправили в связи с тем, что с 2017 года индивидуальным предпринимателям на ЕНВД с работниками можно уменьшать «вмененный» налог на фиксированные взносы «за себя». Эти поправки и учли в декларации и получилась новая форма декларации по ЕНВД. См. «Страховые взносы ИП на ЕНВД в 2017 году: что изменилось».

Но нужно сдавать декларацию по ЕНВД за 4 квартал 2016 года по новой форме? Нет, не нужно. В пункте 2 Приказа ФНС России от 19.10.2016 № ММВ-7-3/574 сказано, что новую форму декларации следует применять, начиная с декларации за 1 квартал 2017 года. Поэтому для сдачи декларации за 4 квартал 2016 года используйте прежний бланк, утвержденный приказом ФНС России от 04.07.2014 № ММВ-7-3/353. Её состав следующий:

- титульный лист;

- раздел 1 «Сумма единого налога на вмененный доход, подлежащая уплате в бюджет»;

- раздел 2 «Расчет суммы единого налога на вмененный доход по отдельным видам деятельности»;

- раздел 3 «Расчет суммы единого налога на вмененный доход за налоговый период».

Бланк декларации по ЕНВД, который нужно заполнять за 4 квартал 2016 года, вы можете скачать на нашем сайте по этой ссылке.

Заполнение декларации за 4 квартал: округляем цифры

При заполнении декларации по ЕНВД за 4 квартал 2016 года нужно учитывать правила округления показателей, а именно (п.11 ст. 346.29 НК РФ):

- денежные показатели округляйте до целых рублей по математическим правилам. Все, что меньше 50 копеек – отбросьте, а все что больше 50 копеек – округлите до целого рубля;

- физические показатели округляйте до полных единиц. Если значение менее 0,5 – отбросьте, если равно или больше 0,5 единицы – округлите до целой единицы;

- коэффициент К2 – округлите до третьего знака после запятой.

Далее приведем пошаговую инструкцию заполнения декларации за 4 квартал 2016 года.

Декларацию за 4 квартал 2016 года заполняйте заглавными печатными буквами шрифтом Courier New, 16–18 размер. Если это проигнорировать, то это могут расценить как нарушение порядка заполнения.

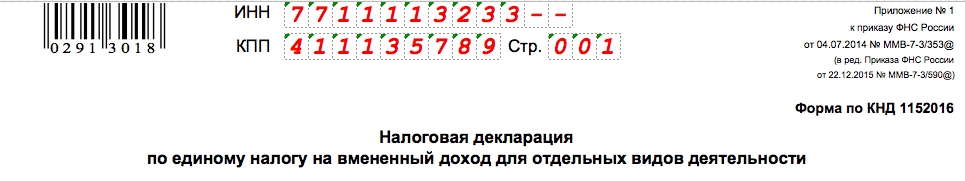

Шаг 1: Заполните титульный лист

На титульном листе декларации за 4 квартал 2016 года покажите основные сведения о компании или ИП. Поясним некоторые особенности заполнение титульного листа декларации по ЕНВД за 4 квартал 2016 года.

ИНН и КПП

Сверху титульного листа (и каждого листа декларации) покажите ИНН и КПП компании. Причем вписывать КПП, касающийся организации по месту постановки на учет в качестве плательщика ЕНВД (в пятой и шестой позициях КПП должны быть цифры 35). Предположим, что в ИФНС, куда представляется декларация по ЕНВД за 4 квартал 2016 года, организация состоит на учете по двум основаниям: по местонахождению обособленного подразделения и по месту ведения деятельности, облагаемой ЕНВД. Тогда в декларации покажите не тот КПП, который присвоен организации по местонахождению обособленного подразделения, а тот, который присвоен фирме как плательщику ЕНВД (подп. 1 п. 3.2 Порядка, утв. Приказом ФНС России от 04.07.2014 № ММВ-7-3/353).

Номер корректировки

В строке «Номер корректировки» проставьте одну из цифр:

- «0» – для первичной декларации;

- «1» – для первой уточненной декларации;

- «2» – при втором уточнении и т. д.

Следовательно, если вы сдаете декларацию в первый раз, то нужно поставить код «0».

Налоговый период

В графе «Налоговый период (код)» укажите код «24». Именно он будет означать, что вы представляется декларацию именно за 4 квартал 2016 года (а не за какой-то другой период).

Отчетный год

В строке «Отчетный год» укажите «2016». Это будет означать, что декларация подается именно за четвертый налоговый период 2016 года.

Код места представления

В поле «по месту учета» покажите код места представления декларации 4 квартал. Если, к примеру, фирма подает декларацию по своему местонахождению и представляет одну декларацию – укажите код 214. Если декларацию сдается по месту ведения деятельности по ЕНВД – впишите 310 (письмо ФНС России от 5.02.2014 № ГД-4-3/1895). Далее в таблице приведем все коды, которые могут быть указаны в декларации по ЕНВД за 4 квартал 2016 года:

| Код | Наименование |

| 120 | По месту жительства индивидуального предпринимателя |

| 214 | По месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком |

| 215 | По месту нахождения правопреемника, не являющегося крупнейшим налогоплательщиком |

| 245 | По месту осуществления деятельности иностранной организации через постоянное представительство |

| 310 | По месту осуществления деятельности российской организации |

| 320 | По месту осуществления деятельности индивидуального предпринимателя |

| 331 | По месту осуществления деятельности иностранной организации через отделение иностранной организации |

Код налогового органа

В строке «Представляется в налоговый орган (код)» покажите четырехзначный код налоговой инспекции. Его можно посмотреть в выданном ИФНС уведомлении о постановке на учет.

Название или ФИО

Большими буквами укажите полное наименование организации. Индивидуальные предприниматели на каждой строчке последовательно указывают ФИО.

Коды ОКВЭД

В декларации по ЕНВД за IV квартал 2016 года укажите коды видов деятельности по новому ОКВЭД. Такой вывод сделали налоговики в Письме ФНС России от 09.11.2016 № СД-4-3/21206. Заметим, что годовую декларацию по ЕНВД за 2016 год вы сдаете в 2017 году (не позднее 10 января 2017 года). А с 1 января перестает действовать старый классификатор. С 2017 года коды нужно определять по новому ОКВЭД ОК 029-2014 (приказ Росстандарта от 31.01.2014 № 14-ст).

Если в 2017 году потребуется подать «уточненки» декларации ЕНВД за более ранние периоды, то укажите в них коды по старому классификаторы ОКВЭД. То есть коды, которые действовали до 2017 года. Следовательно, организация, торгующая в розницу кондитерскими изделиями, в декларации по ЕНВД за IV квартал 2016 года укажет новый код ОКВЭД 47.24.2. А в «уточненке», например, за 3 квартал 2016 года эта же фирма поставит старый код 52.24.2.

Если вы не знаете ваши новые ОКВЭД, воспользуйтесь переходными ключами. Вы найдете их на сайте Минэкономразвития России по ссылке economy.gov.ru. Скачайте ключ «ОКВЭД 2001 — ОКВЭД2». Напротив – сможете увидеть новый код.

Приведем образец заполнения титульного листа декларации по ЕНВД за 4 квартал 2016 года с новыми кодами ОКВЭД.

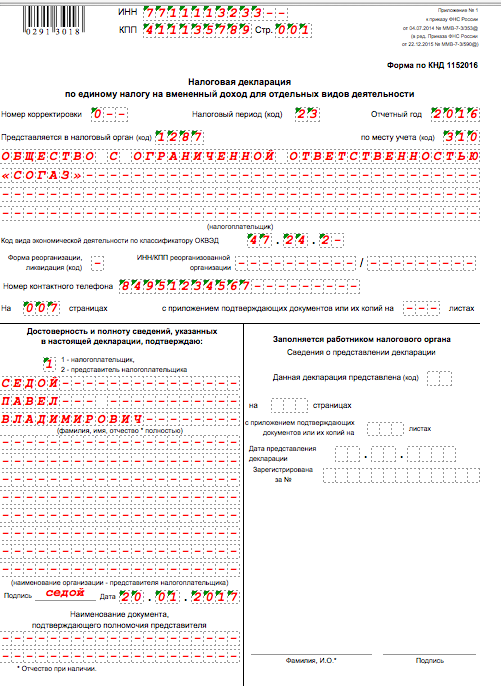

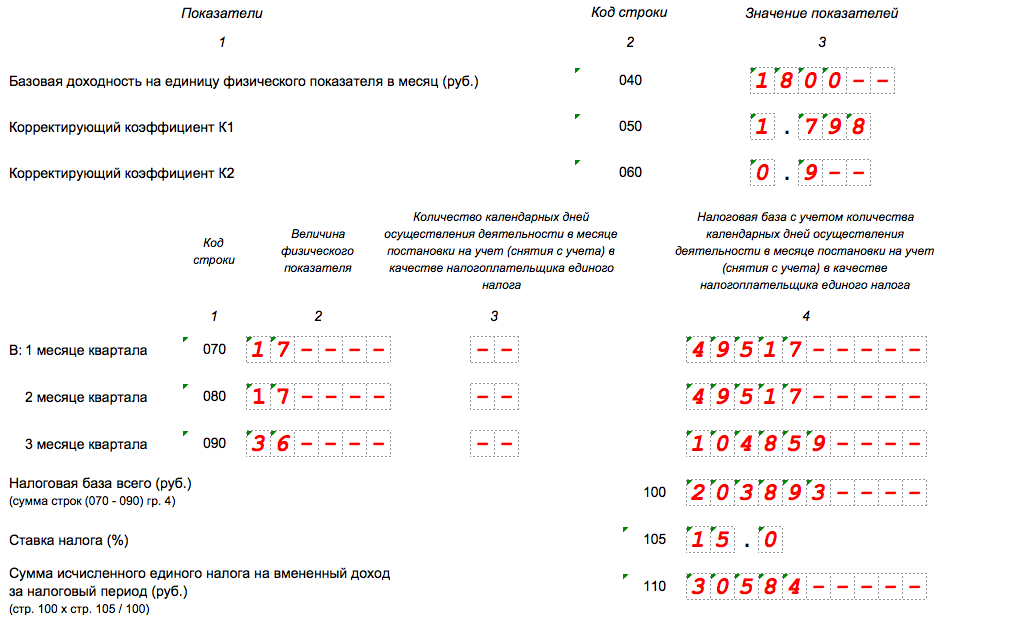

Шаг 2: заполните раздел 2

Раздел 2 декларации за 4 квартал 2016 года называется «Расчет сумм единого налога на вмененный доход по отдельным видам деятельности». Его

| Строки | Показатель |

| 040 | Месячная базовая доходность на единицу физического показателя. |

| 050 | Значение коэффициента-дефлятора К1. |

| 060 | Значение корректирующего коэффициента К2. |

| 070,080,090 | В графе 2 нужно указать величину физического показателя за каждый месяц квартала; |

| Если «вмененщик» встал на учет (снялся с учета) в течение III квартала, в графе 3 количество календарных дней ведения деятельности в месяце постановки или снятия с учета. Если плательщик ЕНВД не вставал на учет или не прекращал деятельность, в графе 3 укажите прочерки; | |

| В 4 графе поставьте значение налоговой базы с учетом фактической продолжительности деятельности на ЕНВД в отдельном месяце. | |

| 100 | укажите общую налоговую базу за квартал (сложите строки 050, 060 и 070 в графе 4). |

| 105 | Ставка налога |

| 110 | Сумма налога |

- по каждому виду деятельности;

- по каждому муниципальному образованию, в котором ведется «вмененная» деятельность.

Пример.

На территории одного муниципального образования ООО «Согаз» занимается одним видом «вмененной» деятельности. На территории другого муниципального образования – тремя видами «вмененной» деятельности. В такой ситуации раздел 2 нужно сформировать 4 раза (1 + 3).

Если вы ведете одну и ту же «вмененную» деятельность в разном расположении одного муниципального образования, то раздел 2 декларации за 4 квартал 2016 года нужно заполнить один раз (письмо Минфина России от 22.07. 2013 № 03-11-11/28613).

В первой части раздела 2 укажите адрес ведения деятельности и соответствующие коды. Во второй части раздела 2 декларации по ЕНВД за 4 квартал нужно расписать базовую доходность, коэффициенты и физические показатели. Поясним в таблице.

| Строки | Показатель |

| 040 | Месячная базовая доходность на единицу физического показателя. |

| 050 | Значение коэффициента-дефлятора К1. |

| 060 | Значение корректирующего коэффициента К2. |

| 070,080,090 | В графе 2 нужно указать величину физического показателя за каждый месяц квартала; |

| Если «вмененщик» встал на учет (снялся с учета) в течение III квартала, в графе 3 количество календарных дней ведения деятельности в месяце постановки или снятия с учета. Если плательщик ЕНВД не вставал на учет или не прекращал деятельность, в графе 3 укажите прочерки; | |

| В 4 графе поставьте значение налоговой базы с учетом фактической продолжительности деятельности на ЕНВД в отдельном месяце. | |

| 100 | укажите общую налоговую базу за квартал (сложите строки 050, 060 и 070 в графе 4). |

| 105 | Ставка налога |

| 110 | Сумма налога |

Коды ОКТМО определите по Общероссийскому классификатору, утвержденному приказом Росстандарта от 14.06.2013 № 159-ст. Сведения о коде ОКТМО вписывайте по строке 030 начиная с первой ячейки. В незаполненных ячейках проставьте прочерки.

Приведем пример заполнения раздела 2 декларации по ЕНВД за 4 квартал 2016 года в ситуации, когда после перепланировки у «вмененщика» изменились площадь торгового зала. Тогда рассчитывать единый налог следует исходя из измененного значения площади с того месяца, когда она изменилась (п. 9 ст. 346.29 НК РФ, письмо Минфина России от 11.04.2014 № 03-11-11/16532). Предположим, что площадь торгового зала до 12 декабря 2016 года составляла 35 кв. м, а с 13-го числа сократилась до 30 кв. м. Тогда физический показатель за IV квартал 2016 года равен:

- 35 кв. м — за октябрь;

- 35 кв. м — за ноябрь;

- 30 кв. м. — за декабрь.

Пример.

ООО «Согаз» торгует в розницу продовольственными товарами в г. Мытищи. Площадь торгового зала — 17 кв. м, К1 — 1,798, К2 — 0,9, ставка – 15% (решение Совета депутатов Мытищинского муниципального района Московской области от 22.11.2012 № 61/7).

12 декабря компания арендовала дополнительную площадь в том же помещении. Физический показатель увеличился до 36 кв. м. Вот как заполнять декларация по ЕНВД за IV квартал 2016 года.

Новое значение площади бухгалтер учел с декабря. Налоговая база в октябре и ноябре одинаковая — 49 517 руб. (1800 руб. × 1,798 × 0,9 × 17 кв. м). База за декабрь — 104 859 руб. (1800 руб. × 1,798 × 0,9 × 36 кв. м). Общая налоговая база за IV квартал — 203 893 руб. (49 517 × 2 мес. + 104 859 руб.). ЕНВД за IV квартал — 30 584 руб. (203 893 руб. × 15%).

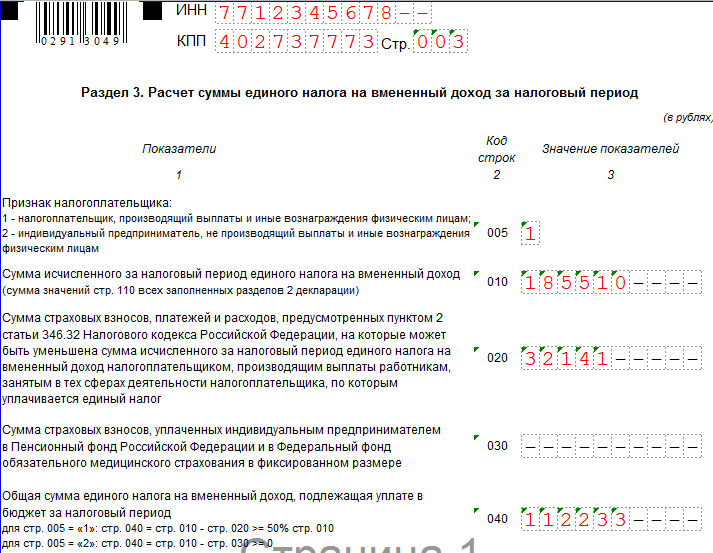

Шаг 3: заполните раздел 3

В разделе 3 рассчитайте общую сумму налога к уплате по всем местам и видам деятельности на ЕНВД (строка 040). Этот раздел формируется на основании данных всех разделов 2. Порядок заполнения строк такой:

| Строки | Показатель |

| 005 | По строке 005 укажите признак налогоплательщика: • 1 – для организаций и ИП, выплачивающих доходы физическим лицам; • 2 – для ИП без работников. |

| 010 | Сумма значений строк 110 всех разделов 2 декларации за 3 квартал. |

| 020 | Суммы уплаченных в 3 квартале 2016 года страховых взносов и выплаченных пособий по нетрудоспособности (только для признака налогоплательщика – 1). |

| 030 | Заполняется ИП без работников. Нужно вписать сумму страховых взносов «за себя». |

| 040 | Если выплачивали физическим лицам доходы – укажите разницу между строками 010 и 020. Сумма ЕНВД не может быть меньше 50 процентов от начисленной суммы ЕНВД (строка 010). |

| ИП «без работников – нужно указать разницу между строками 010 и 030. Итоговый налог должна быть больше или равна нулю. |

Перед вами возможный образец заполнения раздела 3 декларации за 4 квартал 2016 года:

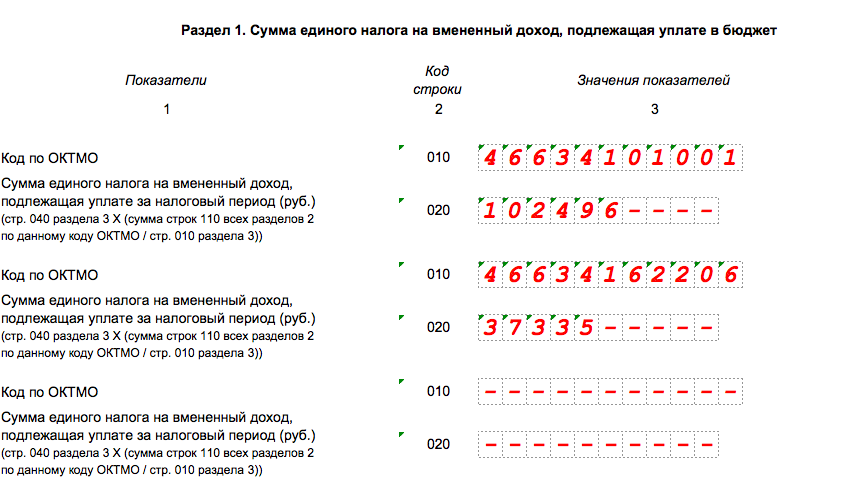

Шаг 4: заполните раздел 1

В последнюю очередь на основании данных разделов 2 и 3 нужно заполнить раздел 1 декларации по ЕНВД за 4 квартал 2016 года. В разделе 1 укажите:

- по строке 010– код муниципального образования, на территории которого ведется «вмененная» деятельность;

- по строке 020 – сумму ЕНВД к уплате по каждому муниципальному образованию (каждому ОКТМО).

В разделе 1 можно формировать строку 010 несколько раз, если, фирма или ИП занимаются «вмененкой» в нескольких муниципальных образованиях, находящихся в подчинении одной ИФНС.

Если организация ведет деятельность на территории нескольких муниципальных образований, подведомственных одной ИФНС, то единый налог к уплате по каждому ОКТМО рассчитывайте так:

- сложите суммы ЕНВД за 4 квартал 2016 года по всем видам деятельности, которые ведутся на территории каждого муниципального образования (показатели строк 110 по всем разделам 2 декларации за 4 квартал, в которых указан один и тот же ОКТМО);

- разделите общую сумму на суммы налога по всем муниципальным образованиям (показатель строки 010 раздела 3 декларации за 4 квартал);

- итог умножьте на сумму ЕНВД, начисленную к уплате за квартал 4 квартал (строка 040 раздела 3 декларации).

Итоговые показатели в разделе 1 декларации за 4 квартал 2016 года могут выглядеть как на образце:

Нулевая декларации за 4 квартал

Требуется ли компании или ИП, которые не временно ведут «вмененную» деятельность, сдавать нулевые декларации по ЕНВД за 4 квартал 2016 года? Можно ли сдать нулевую декларацию, если деятельность ведется? Сдача «нулевой» декларации по ЕНВД не предусмотрена (Письмо Минфина от 29.04.2015 № 03-11-11/24875). Налоговики допускают сдачу «нулевок» за 4 квартал только в ситуации, если владение или пользование имуществом для вмененной деятельности, прекращено. То есть, если физические показатели для исчисления ЕНВД отсутствуют.

Если это не ваша ситуация, то за 4 квартал 2016 года нужно сдать декларацию и указать в ней сумму ЕНВД. Более того, так нужно поступить, если фирма или ИП не вели деятельность в 4 квартале 2016 года или не получили никаких доходов. Если вы вообще не хотите сдавать декларации по «вмененке» – нужно сняться с учета как плательщик ЕНВД (Письмо Минфина от 15.04.2014 № 03-11-09/17087).

Способ представления

Налоговую декларацию по ЕНВД за 4 квартал 2016 года можно сдать в ИФНС (п.3 ст. 80 НК РФ):

- в бумажном виде;

- в электронном виде через Интернет.

Ответственность

Если декларацию по ЕНВД за 4 квартал 2016 года сдать позднее 20 января 2017 года, то организацию или ИП могут оштрафовать (ст. 119 НК РФ). Штраф – 5 % неуплаченной в срок суммы ЕНВД на основании декларации за каждый полный или неполный месяц со дня, установленного для ее представления. То есть, если декларацию за четвертый квартал 2016 года сдать, допустим, на один день позднее и сумма к уплате по этой декларации 125 600 рублей, то штраф – 6280 рублей. Однако штраф не может быть меньше 1000 рублей и не должен превышать 30% суммы налога (ст. 119 НК РФ).

За нарушение сроков представления «вмененной» декларации также предусмотрена и административная ответственность должностных лиц (ИП или директора): предупреждение или штраф от 300 до 500 рублей (ст. 15.5 КоАП РФ).

За нарушение сроков налоговики могут приостановить операции по банковским счетам (ст. 76 НК РФ).