Новый документ 2023 года

С 2023 года организации и ИП должны сдавать в налоговую инспекцию уведомления об исчисленных налогах и взносах. Уведомление об исчисленных налогах и взносах нужно сдавать в ИФНС для зачета ЕНП в счет уплаты обязательств.

Уведомление представляется по тем налогам и взносам, по которым по сроку уплаты еще не подается налоговая отчетность (п. 9 ст. 58 НК). Это, в том числе, ежемесячные платежи по НДФЛ и страховым взносам.

Приведем даты не позднее которых в 2023 году нужно будет подавать в ИФНС уведомление, включающее в себя ь НДФЛ и страховые взносы.

| Срок сдачи | Какие платежи отражать в уведомлении |

| 25.01.2023 | НДФЛ, удержанный в период 01.01–22.01 |

| 27.02.2023 | НДФЛ, удержанный в период 23.01–22.02 |

| Страховые взносы за январь | |

| 27.03.2023 | НДФЛ, удержанный в период 23.02–22.03 |

| Страховые взносы за февраль | |

| 25.04.2023 | НДФЛ, удержанный в период 23.03–22.04 |

| 25.05.2023 | НДФЛ, удержанный в период 23.04–22.05 |

| Страховые взносы за апрель | |

| 26.06.2023 | НДФЛ, удержанный в период 23.05–22.06 |

| Страховые взносы за май | |

| 25.07.2023 | НДФЛ, удержанный в период 23.06–22.07 |

| 25.08.2023 | НДФЛ, удержанный в период 23.07–22.08 |

| Страховые взносы за июль | |

| 25.09.2023 | НДФЛ, удержанный в период 23.08–22.09 |

| Страховые взносы за август | |

| 25.10.2023 | НДФЛ, удержанный в период 23.09–22.10 |

| 27.11.2023 | НДФЛ, удержанный в период 23.10–22.11 |

| Страховые взносы за октябрь | |

| 25.12.2023 | НДФЛ, удержанный в период 23.11–22.12 |

| Страховые взносы за ноябрь | |

| 29.12.2023 | НДФЛ, удержанный в период 23.12–31.12 |

Форма уведомления: из чего состоит документ

Форма, порядок заполнения и формат уведомления об исчисленных суммах налогов, авансовых платежей по налогам и страховых взносов утверждены приказом ФНС от 02.11.2022 № ЕД-7-8/1047@.

Уведомление состоит из:

- титульного листа;

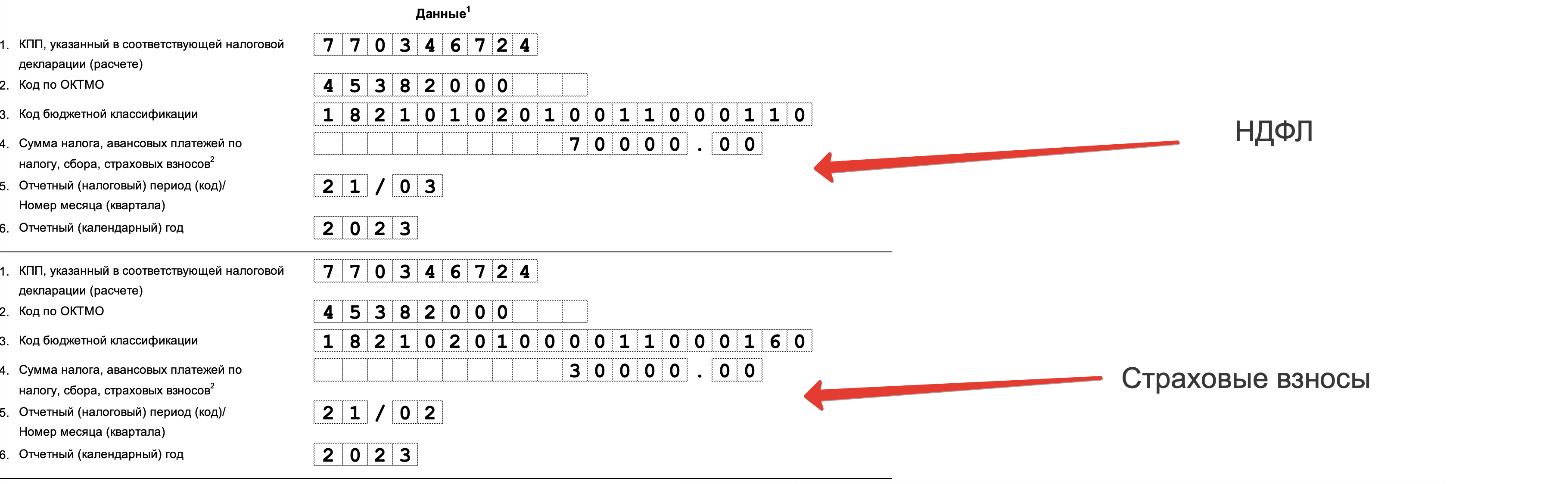

- раздела «Данные» для сведений по обязательствам, по которым срок уплаты наступает в текущем месяце и по которым к сроку уплаты не сдается налоговая отчетность. В этом разделе заполняют отдельные блоки по каждому налогу, авансовому платежу, сбору и взносам.

С заполнением титульного листа проблем, по идее, возникнуть не должно. А что касается раздела «Данные», то принцип заполнения такой. Заполните его по всем КПП, которые есть у налогоплательщика, в разбивке по конкретным налогам, сборам и взносам. Укажите:

- КПП из налоговой декларации;

- ОКТМО;

- КБК;

- сумму платежа;

- код отчетного или налогового периода;

- отчетный год.

При этом направлять разные уведомления по НДФЛ и страховым взносам – не нужно. Сформируйте одно уведомление по налогам и по страховым взносам, например:

Сдавать несколько уведомлений – опасно

Заметим, что налоговики считают, что если подать несколько уведомлений, то это приведет к путанице.

Опасно, если уведомления отличаются только суммой. Каждое следующее уведомление будет обнулять предыдущее.

Например, компания направила два уведомления по НДФЛ — с аванса и зарплаты. Если код периода одинаковый и уведомления отличаются только суммой, инспекторы будут считать актуальным второе уведомление. Суммировать НДФЛ из первого и второго уведомления налоговики не будут. Поэтому не отправляйте несколько уведомлений по НДФЛ за одинаковый период. Повторное уведомление за тот же период формируйте, только если прежнее было с ошибкой. Аналогично по другим налогам.

Однако, стоит признать, что если в одном уведомлении будет «расшифровка» по НДФЛ, а в другом – по страховым взносам, то, скорее всего, ИФНС учтет платежи корректно, поскольку в них будут разные КБК. Но так поступать специально мы не рекомендуем.