С января 2024 года все налогоплательщики обязаны уплачивать налоги и взносы через ЕНС. Если в 2023 году предоставлялся выбор: применять новый порядок или гасить налоговые обязательства по-старому, то с 2024 года денежные средства нужно отправлять на ЕНС. Чтобы их корректно распределить, владелец счета направляет уведомление.

Новые сроки сдачи уведомлений в 2024 году

С 2023 года введен единый налоговый счет. Вместе с ним изменены сроки предоставления отчетности, уведомлений, уплаты налоговых обязательств. Уплата привязана к 28 числу месяца или квартала, а подача деклараций и уведомлений – к 25 числу.

Иная ситуация складывается с уплатой НДФЛ. Это – особый налог, при уплате которого работодатели выступают не в качестве налогоплательщиков, а являются налоговыми агентами.

С 01.01.2024 уведомления по НДФЛ требуется подать дважды. В 4 квартале 2023 года одно из них являлось обязательным, второе предоставлялось по инициативе работодателя. Теперь оба стали обязательными.

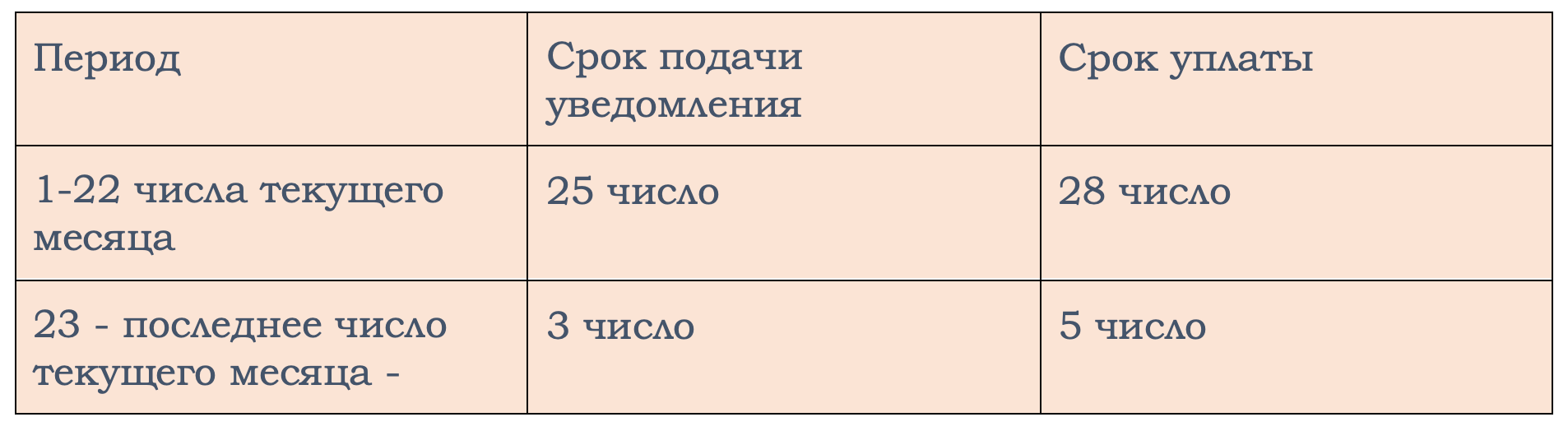

С 1 января 2024 года введен новый порядок уплаты НДФЛ. Работодатели обязаны перечислять налог, удержанный с сотрудников, дважды в месяц. Установлены новые сроки:

Сколько уведомлений в феврале

В феврале 2024 года подается два обязательных уведомления по НДФЛ; уведомление по страховым взносам за январь 2024 года; уведомление по налогу на имуществу за 2023 год, исчисленному исходя из кадастровой стоимости; уведомление по транспортному налогу за 2023 год; уведомление по земельному налогу за 2023 год.

В феврале 2024 года нужно сдавать два уведомления по НДФЛ:

- по удержанному НДФЛ за период с 23 января по 31 января в срок не позднее 5 февраля 2024 года.В уведомлении по строке 5 «Отчетный (налоговый) период» укажите новый код – 21/11. Отчетный (календарный) год – 2024;

- удержанному НДФЛ за период с 1 февраля по 22 февраля в срок не позднее 26 февраля 2024 года (перенос с выходного дня). По строке 5 «Отчетный (налоговый) период» укажите новый код – 21/02. Отчетный (календарный) год – 2024.

Также см. “Как заполнить февральское уведомление: примеры“.