В письме от 01.10.2018 № БС-4-21/19038 ФНС России попыталась привести критерии разграничения движимое и недвижимого имущества в целях применения норм гл. 30 НК РФ о налоге на имущество. Выясняем, что из этого получилось и в чём проблема.

Сложности по налогу на имущество

По нашей информации, до конца 2018 года власти должны четко прописать отличие движимого имущества от недвижимого. То есть, порядок отнесения объектов к тому или иному виду. От этого зависит, нужно ли платить налог.

Напомним, что с 1 января 2019 года отменён налог на движимое имущество организаций (Закон от 03.08.2018 № 302-ФЗ). При этом в законодательстве пока нет четких критериев разграничения движимого и недвижимого имущества.

ПРИМЕР

В одних регионах нефтяные вышки относят к движимому имуществу, в других – к недвижимому.

Кроме того, решение освободить от налогообложения всё движимое имущество оказалось не до конца проработано. Так, ранее существовала более оправданная налоговая льгота в отношении нового оборудования, приобретаемого промышленными компаниями для модернизации производства.

Как поправят закон

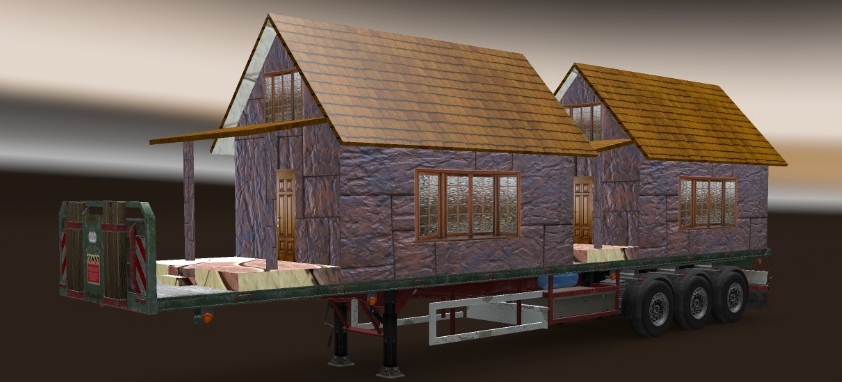

Известно, что Минэкономразвития разработало поправки в Гражданский кодекс, которые дополнят признаки объектов недвижимости. Так, новые поправки установят, что любые сооружения или постройки, не обладающие свойством капитальности (по градостроительному законодательству), не считаются недвижимостью, а являются частью земельного участка.

В Минэкономразвития рассчитывают, что такое уточнение избавит собственников от споров с налоговиками и местными властями в отношении таких объектов, как сараи, теплицы, беседки, капитальные заборы, асфальтобетонные площадки и т. п.

Разъяснения ФНС

Указанное письмо ФНС от 01.10.2018 № БС-4-21/19038 основано на принятых нормативно-правовых актах и судебной практике о разнице движимого и недвижимого имущества. То есть, ничего принципиально нового в нём нет.

Глава 30 Налогового кодекса понятие недвижимой вещи и отличие от движимой не устанавливает. Поэтому нужно использовать определения из иных отраслей законодательства.

Так, разница между движимым и недвижимым имуществом начинается с того, что вещи, не относящиеся к недвижимости, признаются движимым имуществом (п. 2 ст. 130 ГК РФ).

В свою очередь, к недвижимым вещам относятся (п. 1 ст. 130 ГК РФ):

- земельные участки;

- всё, что прочно связано с землей.

То есть объекты, перемещение которых без несоразмерного ущерба их назначению невозможно. В том числе:

- здания;

- сооружения;

- объекты незавершенного строительства.

К недвижимым вещам также относят помещения и машино-места.

Федеральным законом к недвижимым вещам может быть отнесено иное имущество. В частности:

- все виды жилых помещений – жилой, в т. ч. многоквартирный, дом и его часть, квартира и ее часть, комната (ст. 15 ЖК РФ);

- жилые строения в ЕГРН (п. 9 ч. 5 ст. 8 ФЗ о госрегистрации недвижимости;

- дачи и гаражи (Приложение к ФЗ о выборах Президента России).

Вещные права на объекты недвижимости подлежат государственной регистрации в ЕГРН (ст. 131 ГК РФ и ФЗ о госрегистрации недвижимости»).

Поскольку иное не предусмотрено:

- при определении понятий «здание», «сооружение», «помещение» ФНС предлагает учитывать соответствующие нормы Техрегламента о безопасности зданий и сооружений;

- при определении «объекта незавершенного строительства» – разъяснения в п. 38 постановления Пленума ВС РФ от 23.06.2015 № 25.

ФНС также обращает внимание на выводы определений Верховного Суда РФ от 07.04.2016 по делу № 310-ЭС15-16638, Судебной коллегии по экономическим спорам от 30.09.2015 № 303-ЭС15-5520:

| Вещь является недвижимой либо в силу своих природных свойств (абз. 1 п. 1 ст. 130 ГК РФ), либо в силу прямого указания ФЗ, что такой объект подчинен режиму недвижимых вещей (абз. 2).

По смыслу ст. 131 ГК РФ закон в целях обеспечения стабильности гражданского оборота устанавливает необходимость госрегистрации вещных прав на недвижимость. При этом, по общему правилу, государственная регистрация права на вещь не является обязательным условием для признания ее объектом недвижимости. |

Таким образом, предусмотренные ГК РФ основания для определения вида объектов имущества устанавливаются в каждом случае в соответствии с вышеперечисленными правовыми нормами об условиях (критериях) для признания вещи движимым или недвижимым имуществом.

А теперь самое важное с практической точки зрения. По мнению ФНС, для выявления оснований отнесения объекта имущества к недвижимости целесообразно исследовать:

- наличие записи об объекте в ЕГРН;

- при отсутствии сведений в ЕГРН – наличие оснований, подтверждающих прочную связь объекта с землей и невозможность его перемещения без несоразмерного ущерба его назначению.

ПРИМЕР

Для объектов капстроительства – наличие:

- документов технического учета или технической инвентаризации;

- разрешений на строительство и/или на ввод объекта в эксплуатацию (при их необходимости);

- проектной документации;

- заключения экспертизы или иных документов, в которых есть сведения о соответствующих характеристиках объектов, и т. п.

Есть ещё постановление Президиума ВАС РФ от 24.09.2013 № 1160/13 по делу № А76-1598/2012. В нём указано, что по смыслу гражданского законодательства право собственности (право хозяйственного ведения и оперативного управления) может быть зарегистрировано лишь в отношении тех вещей, которые, обладая признаками недвижимости, способны выступать в гражданском обороте в качестве отдельных объектов гражданских прав.

Вывод ФНС

При отсутствии записей об объекте имущества в ЕГРН основания для применения норм главы 30 НК РФ (платить налог или его нет), зависящих от вида объекта имущества (движимое или недвижимое), определяют исходя из вышеперечисленных нормативных правовых актов и сложившейся судебной практики.

Также см. «Налог на недвижимость в отношении движимого имущества: как это может быть».