Подробнее о представлении пояснений смотрите в системе Консультант Плюс по ссылке.

Основания для направления требований налогоплательщикам

Фактическое основание для объяснений – невыполнение показателей налоговой нагрузки, закрепленной за конкретным налогоплательщиком в «скрижалях» ФНС. Однако по формальному признаку потребовать предоставление пояснения в налоговую с документальными подтверждениями предусмотрено в следующих случаях:

По результатам камеральной проверки налоговой и финансовой отчетности (п. 3, 8 ст. 88 НК РФ). Основанием для запроса становятся:

- обнаружение ошибок, противоречий или расхождений между заявленными показателями хозяйствующим субъектом и числящимися сведениями у налогового органа;

- подача уточненного расчета или декларации с уменьшением обязательств перед бюджетом по сравнению с первоначально сданным отчетом;

- декларирование убытка в декларации по налогообложению прибыли или бюджетного возмещения в декларации по НДС.

При рассмотрении материалов проверяемого контрагента (ст. 93, 93.1 НК РФ). В рамках встречной проверки ФНС вправе запросить подтверждающие документальные приложения:

- договоры и дополнительные соглашения, регулирующие совершенные и запланированные сделки;

- первичную документацию о поставках (приходные и расходные накладные, акты выполненных работ) и движении денежных потоков (кассовые ордера, банковские выписки).

При мониторинге конкретной сделки. Причинами повышенного контроля могут стать:

- перечисление денежных средств, например, на приобретение недвижимости, не сулящей экономической выгоды приобретателю;

- взаимодействие с налогоплательщиком, отнесенным налоговиками к повышенной группе риска в плане благонадежности;

- совершение операции, не связанной с предпринимательской деятельностью, в частности, приобретение имущественных ценностей субъектом предпринимательства в личных целях.

При выявлении сомнительной сделки или обнаружении несоответствия контрольных соотношений программа ФНС автоматически сформирует требование о предоставлении пояснений в налоговую. Этим объясняется отмеченная налогоплательщиками «странность» в виде нестыковки показателей, требующихся для объяснения, отсутствие конкретики либо именуемое требованием информационное письмо о принятии к сведению обобщенной информации.

Предусмотренные сроки для ответов на требования налоговиков

В зависимости от способа направления адресату фиксируется исходная «точка отсчета» пяти рабочих дней для ответа на требование адресанта о предоставлении пояснения (абз. 2 п. 5.1 ст. 23, п. 4 ст. 31 НК РФ):

- при направлении в электронном формате – через 6 дней, предоставляемых на отправку квитанции о приеме;

- при почтовом отправлении заказным письмом – на шестой день с момента отправки;

- при личном вручении – с момента проставления подписи в экземпляре налогового органа.

Нередко вызов ответственного лица в налоговую сопровождается вручением резюмирующего документа для дачи пояснений. Налогоплательщик может направить в письменном виде просьбу о предоставлении отсрочки со ссылкой на внушительный пакет документации, требующийся для сортировки и копирования или на командировку руководителя.

Отсрочка может быть необходима для подготовки веских аргументов или сбора оригиналов первичных документов, которые имелись на момент совершения операций в виде копий или «в уме». Истинную мотивацию нужно скрыть от налоговиков, прикрывшись объемным документооборотом либо отсутствием директора для заверения документацию.

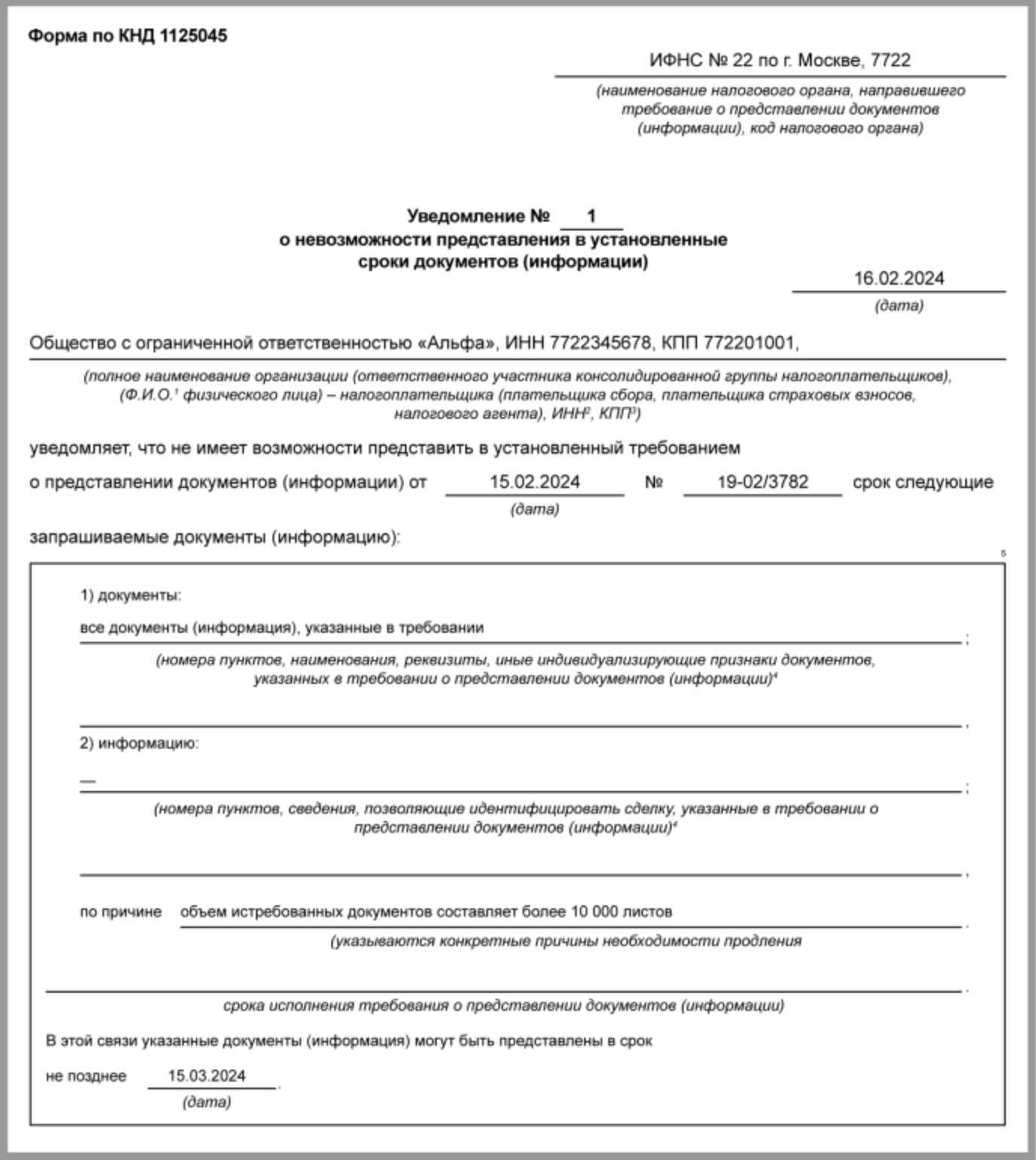

Фрагмент уведомления о невозможности представить документы в установленный срок

Ответственность налогоплательщиков за отказ от пояснений

Если не ответить на требование налоговой или пропустить установленные сроки, то официальный запрос будет признан проигнорированным с применением финансовых санкций к налогоплательщику в размере:

За неподачу документальных приложений (п. 1, 2 ст. 126 НК РФ):

- 200 руб. – за каждый документ;

- 10 000 руб. – по встречной проверке.

За непредставление пояснений (п.1, 2 ст. 129.1 НК РФ):

- 5 000 руб. – при первичном отказе;

- 20 000 руб. – при повторном невыполнении требований в течение года.

При игнорировании запросов ИФНС может зачислить налогоплательщика в категорию высокого риска, включить в план выездных проверок или вызвать для дачи пояснений в налоговой (подп. 4 п. 1 ст. 31 НК РФ). Если при составлении письменного ответа бухгалтеры и финансисты могут координировать действия, то «приглашение на ковер» предполагает присутствие руководящего звена фискальной службы, преследующей цель застать представителя компании врасплох.

Пояснения по различным налогам и формат подачи

В зависимости от причины и конкретного налога зависит способ информирования налоговиков. Например, при удовлетворении требования о корректировке показателей подача уточненного расчета признается исчерпывающим ответом.

Внимание!

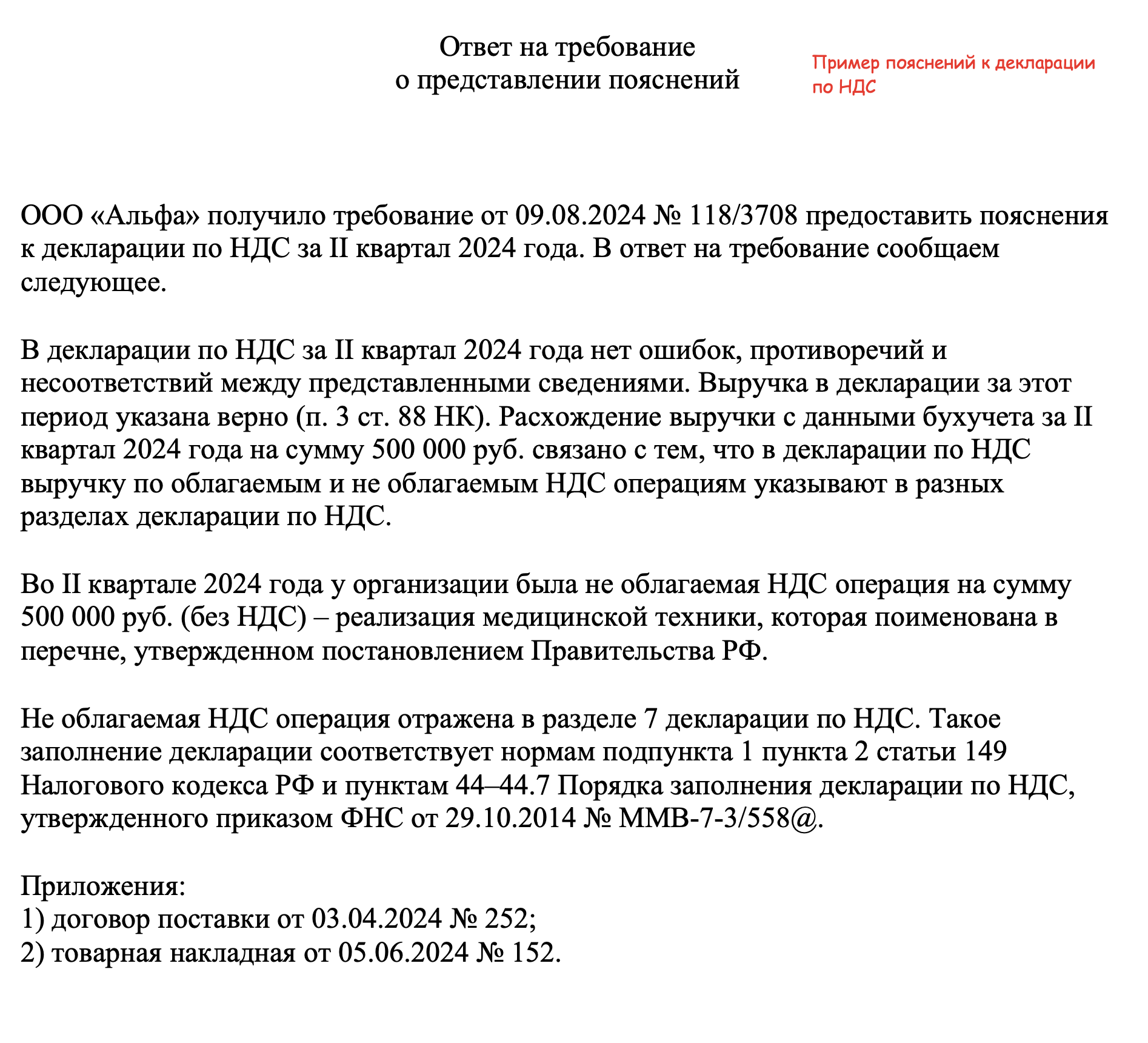

Пояснения по НДС

На требования по НДС налогоплательщик, представляющий декларации в электронном виде, обязан направить формализованный ответ в формате, утвержденном приказом ФНС от 16.12.2016 года № ММВ-7-15/682@.

При проверках налоговики сведения из декларации сверяют с данными других отчетов и информацией из отчетности контрагентов (п. 8.1 ст. 88 НК РФ). При обнаруженных несовпадениях налогоплательщик в электронном виде должен представить сведения из документов:

- книг продаж, покупок и дополнительных листов к ним;

- журналов выставленных и полученных счетов-фактур;

- по контрольным соотношениям и прочим основаниям.

Обратите внимание

При занижении суммы НДС, подлежащей уплате в бюджет, или завышении бюджетного возмещения налогоплательщик обязан подать уточненную декларацию, предварительно заплатив пени за каждый день задержки и штраф в размере 20 % от суммы недоимки (ст. 75, п. 1 ст. 122 НК РФ).

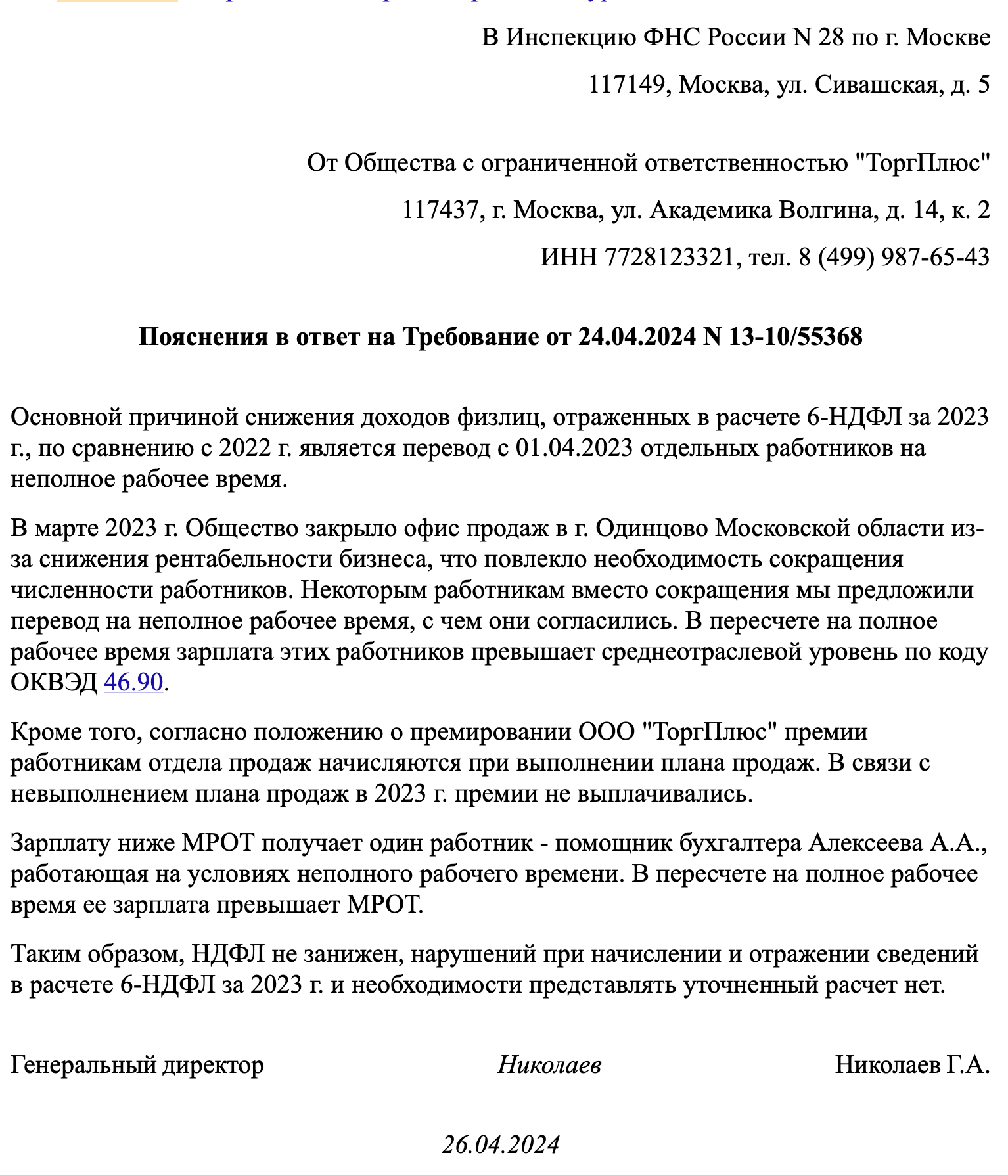

Пояснения по НДФЛ

Причинами направления требований по НДФЛ становится низкая зарплата персонала, а для ответа унифицированного формата не предусмотрено.

Аргументы для пояснений в налоговую по НДФЛ следует подбирать в зависимости от проанализированных показателей отчетности:

Низкий уровень заработка одного или нескольких сотрудников (персонифицированные сведения РСВ). Вескими доводами станут:

- неполная занятость, включая внешнее совместительство;

- отпуска без сохранения зарплаты по инициативе работников;

- переходящие на следующий отчетный период больничные листы.

Низкая зарплата в целом по предприятию (показатели формы № 6-НДФЛ). Аргументами могут выступить:

- снижение объемов производства;

- затоваривание готовой продукции;

- падение покупательной способности из-за роста потребительских цен.

Внимание!

Образец пояснений в ИФНС “Почему зарплата ниже МРОТ по отрасли”

Пояснения по налогу на прибыль

В отличие от льготных режимов убыток или нулевой результат финансовой деятельности при общей системе налогообложения не влечет никаких налоговых последствий. Налоговики уделяют пристальное внимание убыточным декларациям, стимулируя субъектов хозяйствования к переходу на упрощенный режим.

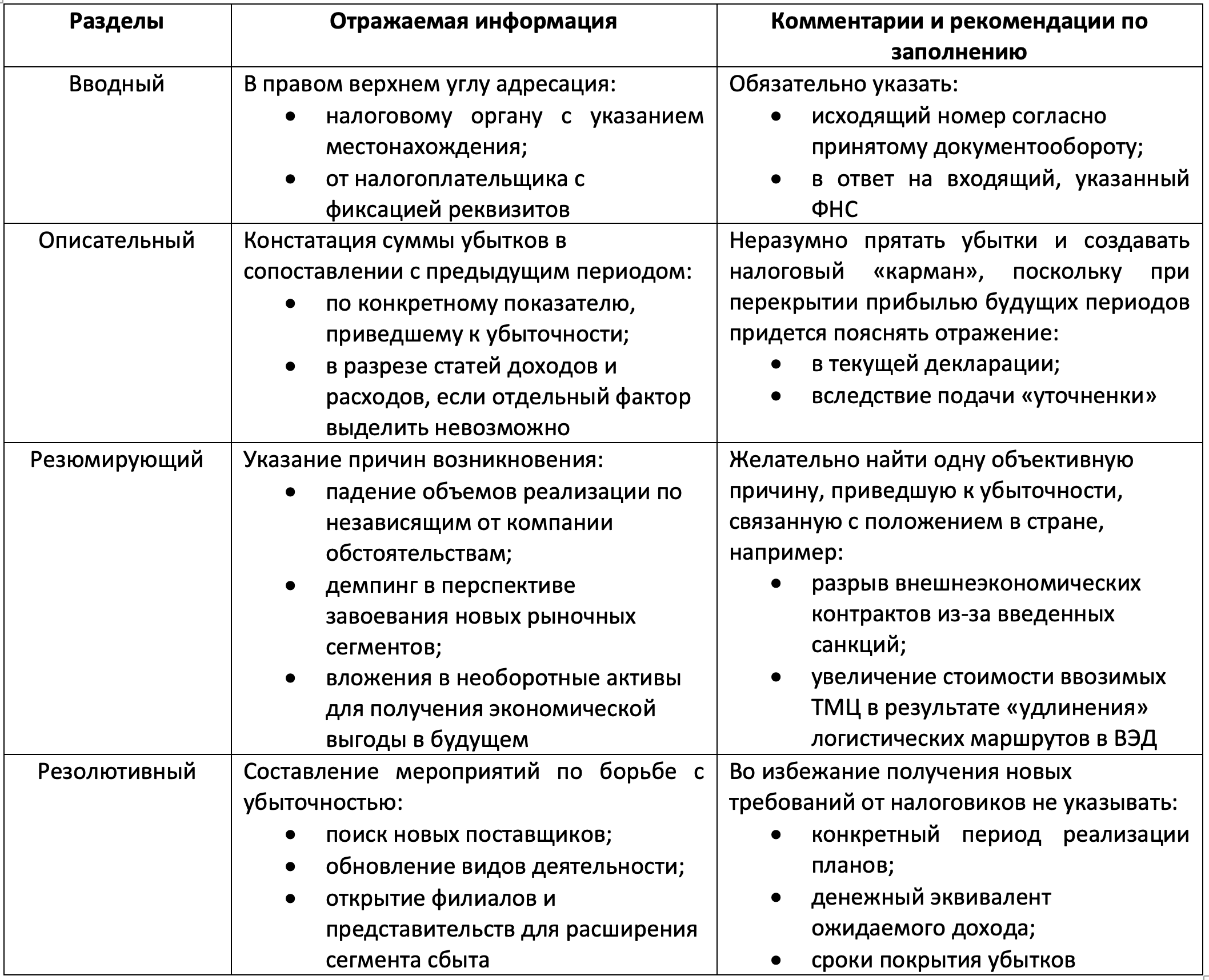

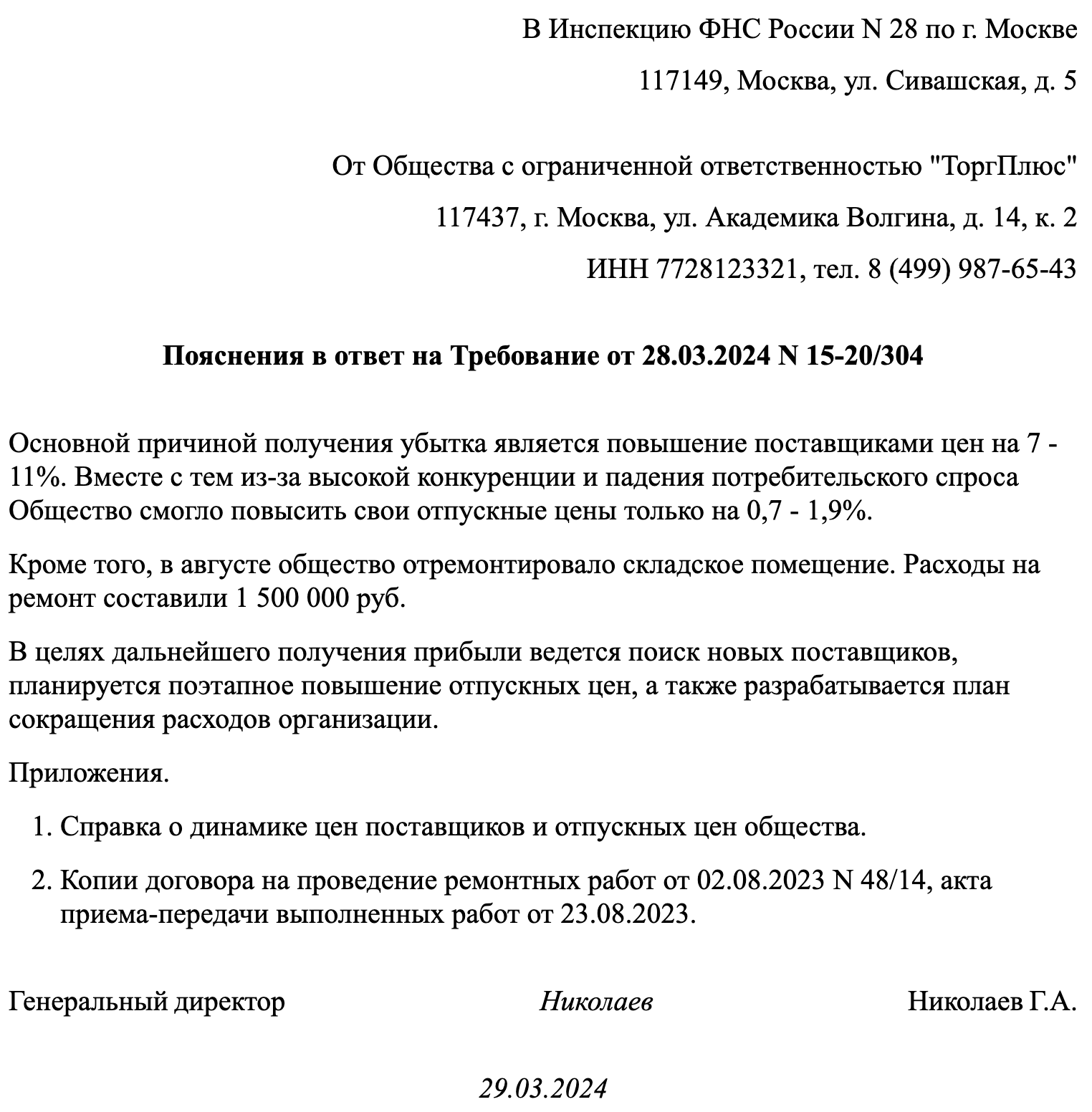

Пояснение по убыткам в налоговую (образец) представлен в таблице:

Образец к декларации по налогу на прибыль о возникших убытках

Нередко в личной беседе налоговики, пользуясь стандартными формулировками учредительных документов, призывают компанию закрыться в связи с несоответствием уставной деятельности.

Налогоплательщику следует указать на закрепленный в документации финансовый результат в бухучете, отличающийся от налогообложения, а дополнительно акцентировать внимание на том, что извлечение прибыли – это только зафиксированная в уставе цель, а не взятое перед бюджетом обязательство.