Журнал полученных и выставленных счетов-фактур за 2 квартал — все ли хозяйственные субъекты должны его вести и сдавать в налоговую инспекцию? Какой бланк является актуальным для заполнения во 2 квартале? Какой срок отведен на заполнение формы? На эти и другие вопросы ответят наши эксперты.

Кто обязан вести журнал счетов-фактур

Журнал по выставленным и полученным счетам-фактурам обязаны составлять посредники — ими могут быть как ИП, так и организации. При этом должно выполняться следующее условие: налогоплательщик работает от имени своей фирмы, но в интересах 3-его лица (п. 5.2 ст. 174 НК РФ).

Кого же мы можем отнести к таким посредникам? На данный вопрос дает четкий ответ ГК РФ — это:

- комиссионеры (субкомиссионеры) на основании п. 1 ст. 990 ГК РФ;

- застройщики, самостоятельно не выполняющие подрядные работы, а привлекающие подрядчиков (ст. 740 ГК РФ);

- агенты и субагенты (п. 1 ст. 1005 ГК РФ);

- экспедиторы, самостоятельно не участвующие в перевозках, а использующие услуги 3-их лиц (п. 1 ст. 801 п. 1 и ст. 805 ГК РФ).

Из этого правила есть исключения — журнал не ведется, если:

- Между сторонами в законном порядке установлена договоренность о невыставлении счетов-фактур (письмо Минфина РФ от 31.10.16 № 03-11-11/63683).

- Выполняя функции посредника (по условиям договора с заказчиком), вы относите на расходы стоимость приобретенных от своего имени товаров (работ, услуг).

- Действуя в качестве агента (комиссионера), реализуете товары не стоящим в РФ на налоговом учете зарубежным фирмам (п. 5 ст. 161 НК РФ).

Требование по заполнению журнала не связано с используемой системой налогообложения, а также с тем, относитесь ли вы к плательщикам НДС или агентам. Ключевой критерий — являетесь вы посредником или нет.

Журнал за 2 квартал 2018 года заполняйте, только если в этом квартале у вас были счета-фактуры по посредническим операциям — полученные или выставленные.

Также см. “КТО ОБЯЗАН СДАВАТЬ ЖУРНАЛЫ СЧЕТОВ-ФАКТУР В 2018 ГОДУ“.

Кто и когда должен сдавать журнал счетов-фактур за 2 квартал 2018 года в ИФНС?

Всем организациям и ИП, на которых возложена обязанность вести журнал счетов-фактур, придется подавать его в ИФНС по месту налогового учета. Это позволяет налоговикам контролировать «зеркальность» начислений и вычетов по НДС в рамках посреднической деятельности. Ведь для бюджета важно, чтобы налог, который представлен к вычету, был уже кем-то уплачен. Тогда не нарушается логика формирования фискальных платежей.

Получив журнал, контролеры сравнивают сумму НДС, начисленную контрагентом, с размером налога, поставленного к возмещению его партнером. Чтобы выверка прошла своевременно, ведомство установило четки сроки, когда журналы должны поступить в ИФНС.

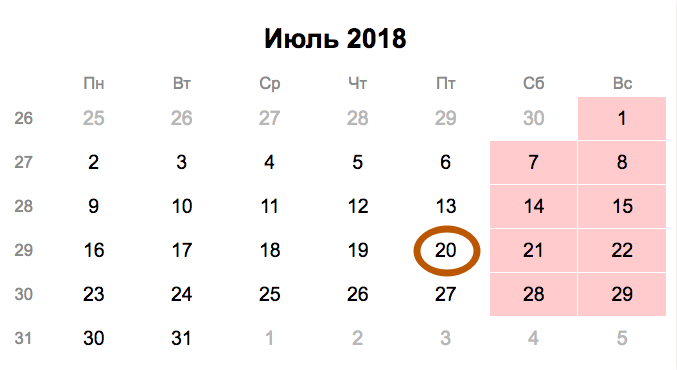

Общее правило таково: сдать журнал на проверку контролерам нужно в срок до 20-го числа, следующего за отчетным периодом месяца. Так как отчетным периодом признается квартал, то сроком сдачи журнала по истечении 2 квартала будет 20 июля 2018 года.

Если ваша фирма — плательщик НДС (налоговый агент по НДС), сдача журнала в налоговую инспекцию для контроля не требуется: сведения из него включаются в разд. 10 и 11 НДС-декларации (п. 49-50 Порядка заполнения декларации).

Cдать журнал в налоговую инспекцию можно только в электронном формате, а значит, необходимо заранее позаботиться о связи, настроенной посредством телекоммуникационных каналов (письмо ФНС от 08.04.15 № ГД-4-3/5880). А вот вести его можно как в электронном виде, так и на бумаге.

Форма документа унифицирована. Бумажный ее вариант и правила заполнения закреплены Постановлением Правительства РФ от 26.12.11 № 1137 (в ред. от 01.02.2018). Бланк в электронном виде также утвержден законодательно — приказом № ММВ-7-6/93 от 04.03.15.

С 08.05.2018 года ФНС РФ обновила электронные форматы налоговых документов по НДС, в том числе журнала полученных-выданных счетов-фактур.

Какие счета-фактуры попадают в журнал за 2 квартал 2018 года?

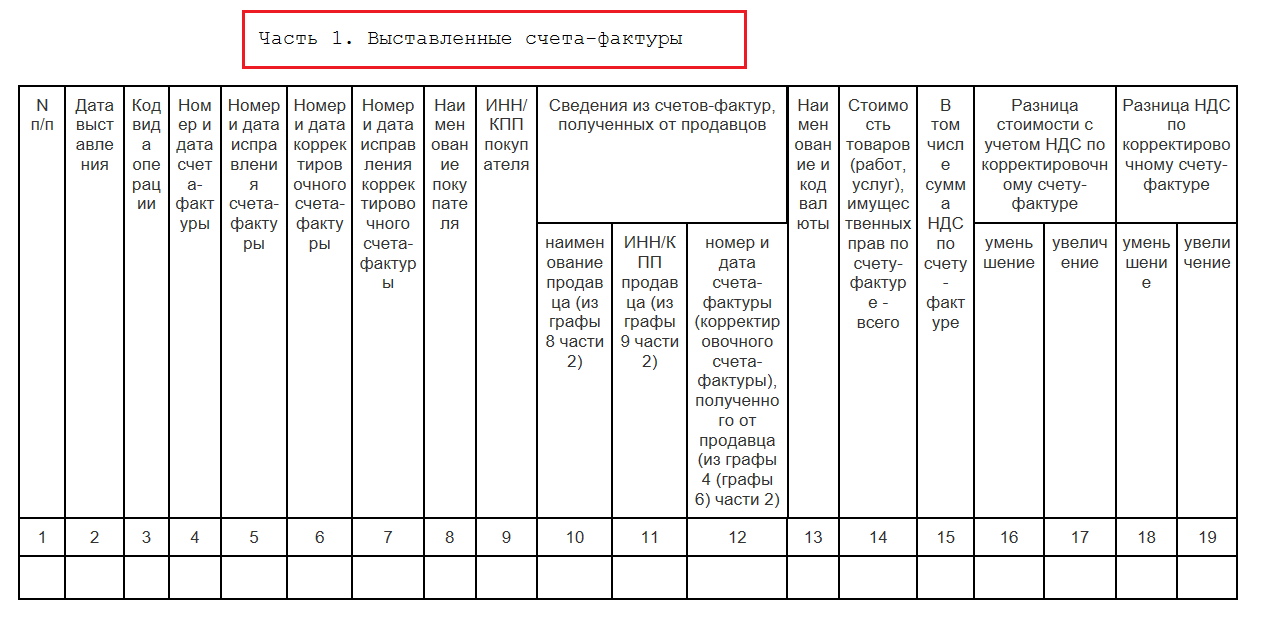

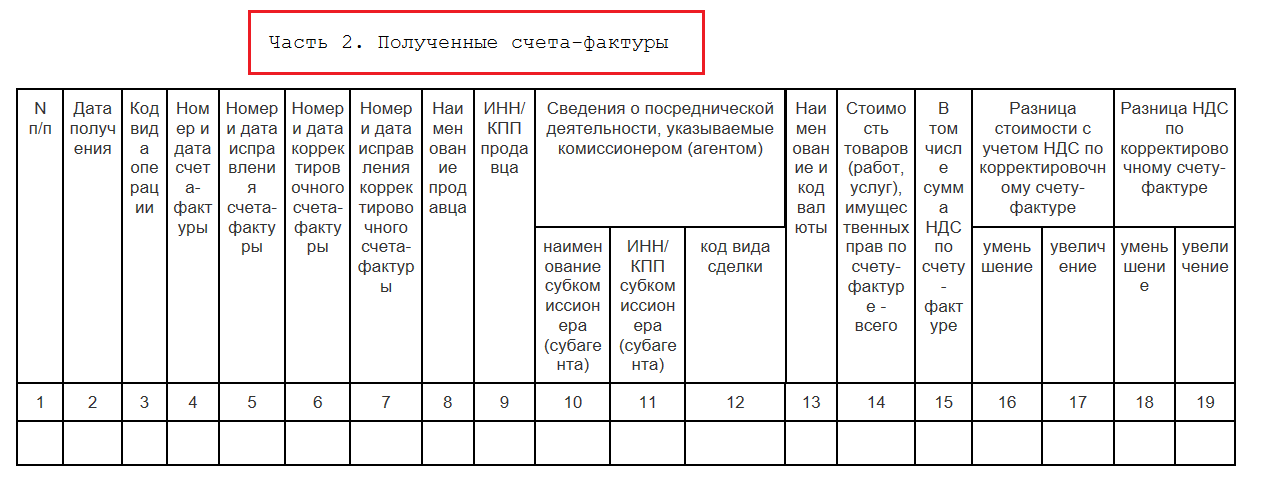

Журнал представляет собой документ, состоящий из 2-х частей:

- 1-я часть журнала — счета-фактуры выставленные;

- 2-я часть документа — полученные счета-фактуры.

В первой части бланка фиксируются все составленные за 2 квартал счета-фактуры. К примеру, застройщики и экспедиторы, использующие труд 3-их лиц, указывают здесь фактуры, которые они направили в адрес инвесторов и своих клиентов.

Во второй части документа находят отражение полученные во 2 квартале посредником счета фактуры — с учетом следующего:

- Для посредников на ОСНО — полученные в срок до сдачи НДС-декларации, т. е. до 25 числа месяца, следующего за отчетным периодом, в нашем случае — до 25 июля 2018 г.

- Для посредников на спецрежиме — полученные в срок до сдачи журнала на проверку, т. е. до 20 числа месяца по окончанию отчетного квартала, в рассматриваемом случае — до 20 июля 2018 г.

Счета-фактуры на собственное вознаграждение не подлежат учету в журнале (п. 1 (2) Правил ведения журнала).

Образец заполнения журнала полученных и выставленных счетов-фактур за 2 квартал 2018 года смотрите здесь.

Скачать (Obrazets-zhurnala-schetov-faktur-za-2-kv-2018.xls)

Что предписывается в отношении регистрации документов прошлого периода

Если вы обнаружили незарегистрированные поступившие счета-фактуры, составленные в прошлые отчетные периоды, необходимо их внести в часть 2 формы в том периоде, которым они были датированы (п. 12 Правил ведения журнала, письмо Минфина РФ от 26.04.2018 № 03-07-09/28450). Запись делается в новой строчке журнала за период, соответствующий дате счета-фактуры.

К примеру, вы посредник, и обнаружили в апреле 2018 г., что вами не зарегистрирован мартовский счет-фактура. Вы должны внести коррективы следующим образом: зарегистрировать «затерявшийся» документ не в текущем втором квартале, а в предыдущем — первом.

Причем если «документ-пропажа» будет показан в журнале после отчетной даты по НДС (для 2-го квартала — после 25 июля 2018 года), то придется представлять в налоговую инспекцию уточненку с учетом внесенных в журнал изменений.

А как вносить корректировки в журнал? Зачеркивать ничего не нужно. Корректировка выполняется двумя строчками: первая — сторнирует ранее сделанную запись, вторая — вносит правильное значение. Если нужно аннулировать счет-фактуру, то запись делается одна — сторнировочная со знаком минус.

Ответственность за неведение и непредставление журнала

Сразу скажем, что рассматриваемый документ не является декларацией, а потому ответственность за непредставление журнала по ст. 119 НК РФ в данном случае применить нельзя.

Однако представить журнал в определенный срок — это ваша обязанность, предусмотренная п. 5.2 ст. 174 НК РФ. Поскольку она не исполнена, можно говорить о правонарушении по п. 1 ст. 126 НК РФ. Согласно этой норме, контролеры могут оштрафовать нарушителя на 200 рублей. За повторную аналогичную провинность штраф будет наложен в той же сумме.

А возможно ли наказать за неведение журнала? Вопрос спорный. Дело в том, что в НК РФ есть статья 120, предусматривающая штраф за грубое нарушение правил учета доходов, расходов, объектов налогообложения. К таким нарушениям относится отсутствие первички, налоговых и бухгалтерских регистров.

Но можно ли причислить журнал счетов-фактур к этим документам? То, что он не первичка, — это без сомнений. Бухгалтерским документом — тоже проблематично его назвать. Что касается налоговых регистров, к таковым журнал не причисляет ни один нормативный акт РФ. Кроме того, с налоговыми регистрами НК РФ прямо связывает налог на прибыль, но не НДС.

Однако надеяться на то, что налоговики не смогут предъявить штраф за неведение журнала, все же нельзя. В судебной практике имеется решение, в котором арбитры указали, что отсутствие этого документа подпадает под наложение штрафа по ст. 120 НК РФ (постановление АС ЗСО от 12.03.2015 № Ф04-16685/2015 по делу № А27-15466/2014). Поэтому рисковать не стоит.