Проверки являются «больным местом» любого бухгалтера, а НДС со временем из простого и понятного налога разросся в такое «чудище», что под подозрение может попасть любая хозяйственная операция, связанная с ним. Но при ближайшем рассмотрении все оказывается не так страшно.

Материалы газеты «Прогрессивный бухгалтер», октябрь 2018.

Надежда Игнатьева, и. о. заместителя начальника отдела бухгалтерского учета компании «ГЭНДАЛЬФ».

Расхождения в книгах продаж/покупок

С момента вступления в силу системы АСК НДС-2 (автоматическая сверка счетов-фактур) выявилось много расхождений в документах поставщика и покупателя. На первый взгляд, она ничего хорошего работникам бухгалтерий не принесла. Весьма неприятно, когда вам приходит требование и вы обнаруживаете, что вам нужно пересдать декларацию, но, на мой взгляд, лучше один раз подать корректировочную декларацию, чем краснеть и бледнеть при выездной проверке, когда выявятся все нарушения, о которых вы даже не догадывались.

Если мы получили требование и в нем показана наша очевидная ошибка, то мы сдаем корректировку. Но как быть, если нам в требовании сказано, что поставщик не отразил у себя документ или сумма документа у него меньше? Первым делом проверяем наличие оригинала или, на крайний случай, скан-копии счета-фактуры, выставленного поставщиком. Если он есть, то спокойно подготавливаем ответ на требование, прикладываем копию документа, что в данном случае, является доказательством правомерности нашего вычета по НДС. Для суда скан-копии документов не подойдут, в этом случае нужны только оригиналы. Несколько хуже, если у вас нет даже копии счета-фактуры. Следует сразу же связаться с поставщиком, выяснить ситуацию и запросить копию документа.

При получении требования такого типа могут быть и ошибки не столь неприятного характера: в личной практике сталкивалась с тем, что у нас в документе была ошибка – не проставлены буквы в номере. Машине все равно, она не будет проводить анализ того, что все другие реквизиты полностью совпадают, есть расхождение в номере – значит документы разные. Мы дали пояснения и корректировку сдавать не пришлось. Если выявлены подобные расхождения, которые не влияют на расчет налога, то нужно созвониться с инспектором и выяснить, можете ли вы дать пояснения и не подавать исправленную декларацию.

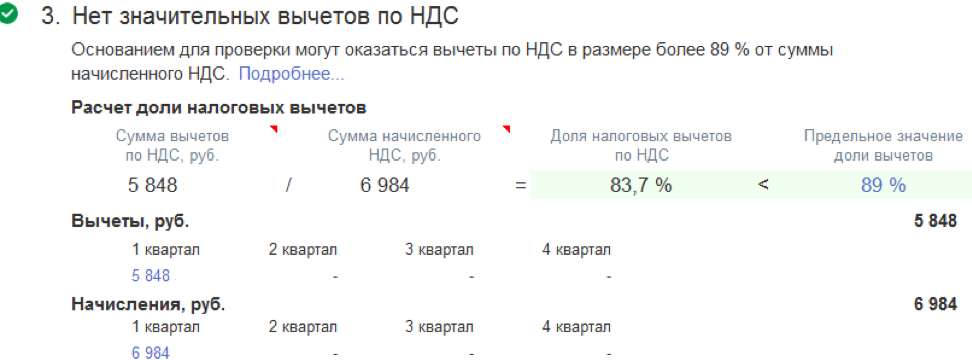

Превышение доли налоговых вычетов

В Письме от 10.07.2018 г. № ЕД-4-15/13247 «О профилактике нарушений налогового законодательства» ФНС привела критерии причисления фирм к однодневкам. Одним из пунктов является превышение 98 % доли вычетов по НДС. Сразу сделаю отступление, что согласно Приложению № 2 к Приказу ФНС от 30.05.2007 г. № ММ-3-06/333@ 89 % уже являются красной чертой при отборе фирм для проведения выездных проверок. Но сейчас обратимся к 98 %.

Вы честный налогоплательщик, и высокая доля вычетов у вас сложилась на законных обстоятельствах. Рассмотрим несколько примеров:

- ваша фирма недавно открылась, и чтобы выдержать конкуренцию с уже существующими, вы вынуждены продавать товар по низкой цене, к тому же, затрат у вас в данный момент больше, чем продаж, так как рынок с вами еще не знаком и устоявшихся партнеров нет;

- работа носит сезонный характер. Летом вы сдаете домики у живописного берега озера, а зимой у вас только траты на поддержание имущества в привлекательном виде;

- для нужд производства вы закупили партию дорогостоящего оборудования, и ваши расходы в данном налоговом периоде практически сравнялись с доходами.

Все эти пояснения, подкрепленные документами, подтверждают, что вы добросовестный налогоплательщик.

Обратите внимание: сделка, приблизившая вас к опасному порогу в 98 %, должна быть экономически обоснованной, так как в ст. 54.1 НК РФ сказано, что уменьшение налога не должно является основной целью сделки. Если вас в этом заподозрят, и вы не сможете доказать обратное, налог доначислят.

Как же узнать, какой процент вычетов у вас? В программе «1С:Предприятие 8.3» конфигурация «Бухгалтерия 8», ред. 3.0, есть отчет «Мониторинг налогов и отчетности», находится он во вкладке «Руководителю».

Заходим в отчет, выбираем «Оценка риска налоговой проверки», выбираем период и формируем. Третий пункт посвящен доле налоговых вычетов по НДС, если у вас есть превышение, то лучше подготовиться к требованию.

Сделки с фирмами-однодневками

На семинаре по налоговым проверкам обсуждали следующую ситуацию: организация проводила проверку добросовестности не только поставщика, но и его поставщика. Возник вопрос: до какого колена проверять цепочку? Ответ – только до первого, ваша обязанность проверить вашего контрагента, за добросовестность своих поставщиков отвечает он. В уже упомянутом выше письме ФНС о причислении фирм к однодневкам, есть разные пункты, и вполне может быть, что ваш поставщик попал под какой-либо из них, хотя отчетность он сдал и расхождений у вас с ним нет. Налоговая вас уведомила и потребовала доплатить налог, так как сделку признают недействительной. В этом случае вы должны предоставить документы, подтверждающие, что вы проводили проверку добросовестности и настаивать на том, что вы имеете право учитывать НДС по данной операции.