Если аванс в 2018-м, а отгрузка в 2019-м, то НДС применяют по особым правилам, поскольку это так называемый переходный период в связи с повышением ставки данного налога (Закон от 03.08.2018 № 303-ФЗ). В письме от 23.10.2018 № СД-4-3/20667 ФНС России разъяснила все премудрости этой ситуации, которые нужно знать покупателям, продавцам (поставщикам) и их бухгалтерам.

Ранняя оплата и поздняя отгрузка

Если речь идёт о предстоящих поставках товаров (работ, услуг), имущественных прав – ситуации частичной или полной их оплаты в 2018-м и отгрузки в 2019-м, то НДС с 1 января 2019 года на основании п. 3 ст. 164 НК РФ в новой редакции считают по ставке 20 процентов.

То есть, вычеты сумм НДС, исчисленных по ставке 18/118 процента с оплаты/частичной оплаты, полученной до 01.01.2019 в счет будущих поставок, продавец производит с даты отгрузки этих товаров в размере налога, ранее исчисленного по ставке 18/118 процента в порядке п. 6 ст. 172 НК РФ.

При этом суммы налога, принятые к вычету покупателем при перечислении продавцу до 01.01.2019 оплаты/частичной оплаты, первый восстанавливает в соответствии с подп. 3 п. 3 ст. 170 НК РФ.

Восстановление производят в размере налога, исчисленного по ставке 18/118 процента.

Также см. «Ставки НДС с 2019 году: таблица».

Доплата НДС

Может так случиться, что до даты отгрузки покупатель дополнительно к оплате/частичной оплате, перечисленной до 01.01.2019, в счет предстоящих поставок с 01.01.2019, доплатит продавцу НДС в размере 2-х процентных пунктов – в связи с изменением ставки.

ФНС России рекомендует руководствоваться следующим:

| Ситуация | Решение |

| Покупатель доплатил налог до 20% с 01.01.2019 | Такую доплату не следует рассматривать в качестве дополнительной оплаты стоимости, с которой необходимо исчислять НДС по ставке 20/120, а следует рассматривать в качестве доплаты суммы налога.

В этой связи, продавцу при получении доплаты налога следует выставить корректировочный счет-фактуру на разницу между показателем суммы налога по счету-фактуре, составленному ранее с применением ставки 18/118, и показателем суммы налога, рассчитанной с учетом размера доплаты НДС. |

| НДС в размере 2-х процентных пунктов с 01.01.2019 доплачивают лица, не являющимися плательщиками НДС, и/или налогоплательщики, освобожденные от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога, которым счета-фактуры не выставляют. | В книге продаж суммы доплаты НДС отражают на основании отдельного корректировочного документа, содержащего суммарные (сводные) данные о всех случаях доплат налога, полученных продавцом от указанных лиц в течение календарного месяца (квартала) независимо от показаний контрольно-кассовой техники. |

| Покупатель доплатил налог до 20% до 31.12.2018 включительно | Нет оснований в 2018 году рассматривать такую доплату в качестве доплаты НДС в размере 2-х процентных пунктов, поскольку действующая ставка НДС в 2018 году – 18%.

Эту доплату следует рассматривать в качестве дополнительной оплаты стоимости, с которой необходимо исчислять НДС по ставке 18/118. В этой связи, продавцу при получении доплаты налога возможно выставить корректировочный счет-фактуру на разницу между показателями счета-фактуры, составленного при получении оплаты/частичной оплаты с применением ставки 18/118, и показателями после изменения стоимости товаров с применением ставки 18/118. |

Для первой ситуации корректировочный счет-фактуру смотрите здесь, а для второй – тут.

Таким образом, в указанных случаях при получении продавцом доплаты НДС в размере 2-х процентных пунктов, и, соответственно, выставлении корректировочных счетов-фактур, при отгрузке с 01.01.2019 НДС исчисляют по ставке 20%. А сумма НДС, исчисленная на основании вышеуказанных корректировочных документов, подлежит вычету с даты отгрузки в порядке п. 6 ст. 172 НК РФ.

Налогоплательщик вправе также составить единый корректировочный счет-фактуру к двум и более счетам-фактурам, составленным им ранее.

Как заполнять декларацию

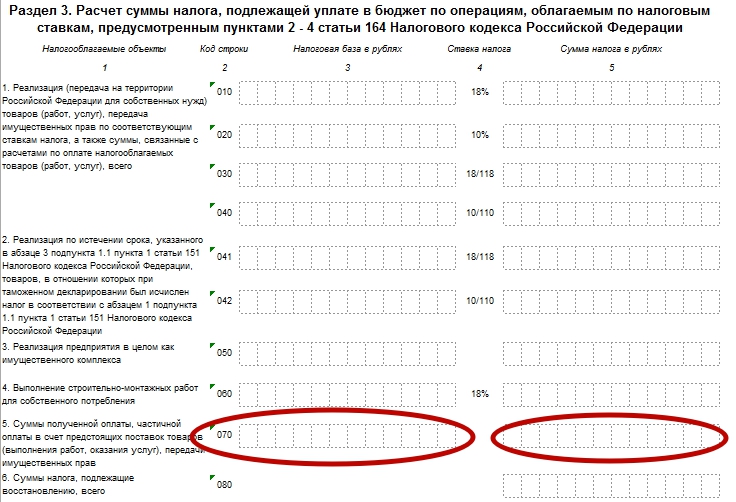

Разницу между суммами налога, указанную в корректировочных счетах-фактурах, отражают по строке 070 в графе 5 декларации по НДС и учитывают при расчете общей суммы налога, исчисленной по итогам налогового периода. При этом по строке 070 в графе 3 декларации указывают цифру «0» (ноль).

Если до 01.01.2019 налогоплательщик получил оплату/частичную оплату с учетом налога по ставке 20% в счет предстоящих поставок с указанной даты, исчислить НДС на основании п. 4 ст. 164 НК РФ нужно по ставке 18/118. В этом случае корректировочные счета-фактуры не составляют. При отгрузке с 01.01.2019 НДС исчисляют ставке 20 процентов.

Обязательно учитывайте все эти моменты, связанные с НДС при отгрузке в 2019 году.

Также см. «ФНС разъяснила, как начислять и учитывать НДС 20% в переходный период 2018-2019 гг.».