Как в 2019 году оформлять корректировочные счета-фактуры? Какой бланк использовать? Как отражать в нем новую ставка НДС 20 процентов? Что делать при возврата товаров? Ответим на основные вопросы.

Когда в 2019 году выставлять корректировочные счета-фактуры

Когда меняется стоимость отгруженных товаров, выполненных работ, оказанных услуг или переданных имущественных прав, продавцы оформляют корректировочные или единые корректировочные счета-фактуры. Вызвать изменение стоимости может увеличение или снижение цены, количества или объема поставляемых ценностей.Приведем примеры некоторых ситуаций, когда в 2019 году продавец обязан оформить корректировочный (единый корректировочный) счет-фактуру:

- покупателям предоставлены скидки;

- в процессе приемки покупатель выявил недостачу или несоответствие по качеству товаров, работ, услуг или имущественных прав и продавец признал эту претензию;

- покупатель частично возвращает товары, не принятые к учету;

- покупатель обнаружил некачественные товары, которые он успел принять на учет, но продавцу их не возвращает, а утилизирует собственными силами, о чем стороны отдельно договорились;

- покупатель, который не платит НДС, частично возвращает товар;

- покупателю отгружены товары по предварительным ценам, а впоследствии они были пересмотрены с учетом цен, по которым эта продукция была реализована потребителям;

- стоимость товаров или услуг изменена по решению суда.

Срок выставления корректировочного счета-фактуры в 2019 году

Продавец обязан выставить корректировочный счет-фактуру в течение пяти календарных дней с даты, когда согласует изменения с покупателем или уведомит его о них. Подтвердить согласие покупателя или факт его уведомления необходимо первичными документами. Например, договором или отдельным соглашением. Только при соблюдении этих условий НДС, указанный в корректировочном счете-фактуре, можно принять к вычету.Форма и бланк корректировочного счета-фактуры в 2019 году (скачайте)

Форма корректировочного счета-фактуры и Правила ее заполнения приведены в приложении 2 к постановлению Правительства от 26.12.2011 № 1137. Вы вправе добавить в документ и дополнительные сведения. Главное, сохранить строки, графы, значения и реквизиты утвержденной формы.

В 2019 году бланк корректировочного счета-фактуры, в связи с изменением ставки НДС, не претерпел изменений.

Оформление в 2019 году в связи с изменением ставки НДС

Новая ставка НДС 20% (вместо 18%) применяется в отношении товаров (работ, услуг), отгруженных с 1 января 2019 (п. 4 ст.5 Федерального закона от 03.08.2018 № 303-ФЗ). Поэтому при выставлении корректировочных и исправленных счетов-фактур правило простое: в них нужно указать ставку НДС, действующую на момент отгрузки товаров (работ, услуг).

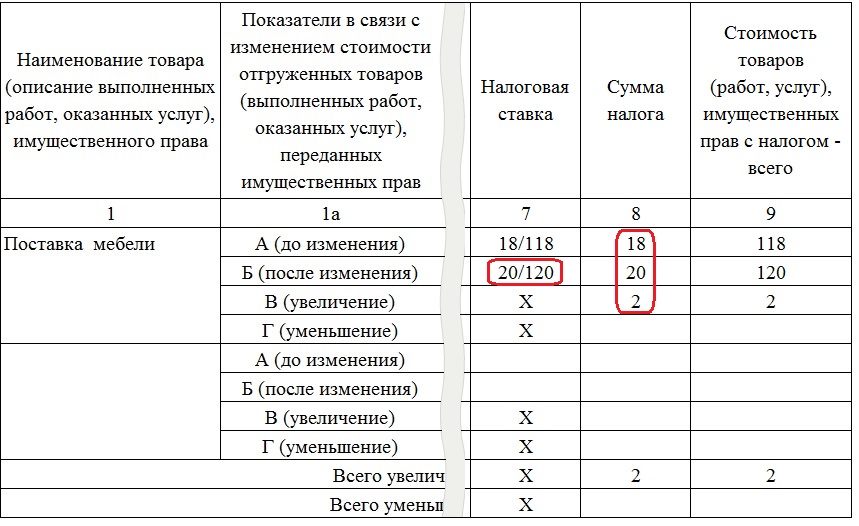

Соответственно при выставлении в 2019 году корректировочных счетов-фактур в случае изменения стоимости товаров (работ, услуг), отгруженных до 1 января 2019 года следует указывать ставку НДС 18%.

Исправления в счета-фактуры вносятся продавцом путем составления новых правильно заполненных экземпляров счетов-фактур. Поэтому, если в 2019 году продавцу придется исправлять счет-фактуру, выставленный до 1 января 2019 года, в исправленном счете-фактуре нужно будет указать правильную ставку НДС, действующую на момент отгрузки, т.е. 18%.

Важные разъяснения от ФНС про корректировочные счета-фактуры 2019

Важно обратить внимание<Письмо> ФНС России от 23.10.2018 N СД-4-3/20667@ “О порядке применения налоговой ставки по НДС в переходный период”. В нем, в частности, разъясняется следующее:

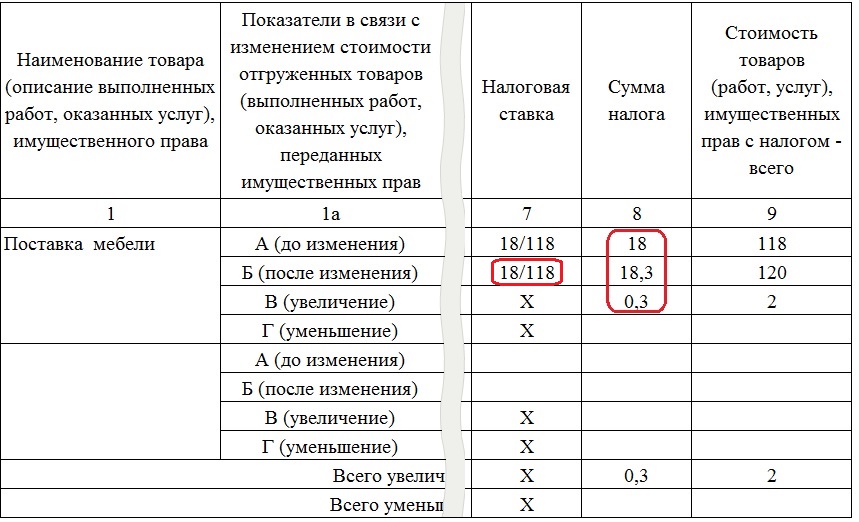

- если доплата налога в размере 2% осуществляется покупателем с 1 января 2019, то такую доплату не следует рассматривать в качестве дополнительной оплаты стоимости, с которой необходимо исчислять НДС по ставке 20/120. При получении такой доплаты налога продавцу следует выставить корректировочный счет-фактуру на разницу между показателем суммы налога по счету-фактуре, составленному ранее с НДС 18/118, и показателем суммы налога, рассчитанной с учетом размера доплаты налога;

- в случае, если товары (работы, услуги), имущественные права отгружены (переданы) до 1 января 2019, то при изменении их стоимости после этой даты применяется налоговая ставка, действовавшая на дату отгрузки (передачи). В этом случае в графе 7 корректировочного счета-фактуры указывается та налоговая ставка по НДС, которая была указана ранее;

- при возврате с 1 января 2019 товаров продавцу рекомендуется выставлять корректировочные счета-фактуры на стоимость возвращенных товаров независимо от периода отгрузки товаров. При этом, если в графе 7 счета-фактуры, к которому составлен корректировочный счет-фактура, указана налоговая ставка 18 процентов, то в графе 7 корректировочного счета-фактуры также указывается налоговая ставка 18%.

Возвраты в 2019 году

Соответственно продавец примет к вычету НДС по возвращенным товарам на основании корректировочного счета-фактуры (п.5 и п.13 ст.171, п.4 и п.10 ст.172 НК). А покупатель-плательщик НДС должен будет восстановить НДС по возвращенным товарам, если конечно он принимал этот налог к вычету. При восстановлении НДС покупатель зарегистрирует в книге продаж корректировочный счет-фактуру, полученный от продавца (пп.4 п.3 ст.170 НК РФ).

Вывод: с 01.01.2019 во всех случаях возврата будет применяться единый механизм, при котором продавец, выставивший покупателю счет-фактуру при отгрузке, всегда будет выставлять корректировочный счет-фактуру. Этот корректировочный счет-фактура будет служить основанием для заявления налогового вычета продавцом (п. 13 ст. 171, п. 10 ст. 172 НК РФ) и восстановления НДС покупателем, если покупатель принял к вычету НДС по принятым на учет товарам (пп. 4 п. 3 ст. 170 НК РФ).

Доплаты в 2019 году

Вопрос:

В письме от 23.10.2018 № СД-4-3/20667@ рекомендовано выставлять корректировочную счет-фактуру на доплату полученную с 01.01.2019. Какие основания для составления корректировочной счет-фактуры (КСФ) по нормам НК РФ КСФ составляется в случае увеличения/уменьшения отгруженных товаров(работ, услуг)?

Ответ:

Если прямо следовать нормам НК, то выставлять корректировочный счет-фактуру в случае получения дополнительных сумм авансов в связи с изменением стоимости договора продавец не обязан. Ведь товары (работы, услуги) еще не реализованы.

Это значит, что полученную доплату продавец может рассматривать как получение нового авансового платежа и выставить на него самостоятельный авансовый счет-фактуру.

Однако можно пойти и по пути, рекомендованному ФНС в п.1.1 Письма от 23.10.2018 № СД-4-3/20667@: составить КСФ в случае, если до даты отгрузки товаров (выполнения работ, оказания услуг, передачи имущественных прав) покупатель дополнительно к оплате, частичной оплате, перечисленной до 01.01.2019, в счет предстоящих поставок с 01.01.2019, доплатит продавцу сумму НДС в размере 2-х процентных пунктов в связи с изменением ставки НДС с 18% до 20%.

Данное письмо согласовано с Минфином, а также доведено ФНС до нижестоящих налоговых органов и налогоплательщиков. Поэтому руководствоваться рекомендациями, закрепленными в нем, вполне безопасно.

Источник: Главная книга

Напомним, что согласно пункту 3 статьи 168 НК РФ корректировочный счет-фактура (форма и порядок заполнения которого приведены в Приложении № 2 к Постановлению Правительства РФ от 26.12.2011 № 1137, далее – Постановление № 1137) выставляется при изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав в случае изменения их цены (тарифа) или уточнения количества (объема). Теперь же этот вид счета-фактуры приобретает новые, не установленные законодательством функции. Именно в отсутствии нормативного регулирования ФНС России в Приложении № 1 к Письму привела вариант заполнения такого корректировочного счета-фактуры на сумму доплаты НДС.

Таким образом, для отражения доплаты НДС в размере 2 % продавец будет регистрировать этот корректировочный счет-фактуру в книге продаж. Разница между суммами налога, указанная в таком корректировочном счете-фактуре, будет отражена по строке 070 в графе 5 налоговой декларации по НДС и учтена при расчете общей суммы налога за налоговый период. При этом по строке 070 в графе 3 налоговой декларации по НДС необходимо указывать цифру «0» (ноль).

Пример: Покупатель внес аванс, а потом решил до отгрузки доплатить разницу в 2%

С предоплаты, полученной в 2018 году, продавец должен исчислить НДС по ставке 18/118. При отгрузке в 2019 году нужно применить ставку 20%, а к вычету можно принять налог по ставке 18/118.

Покупатель внес аванс, а потом решил до отгрузки доплатить разницу в 2%. Если разница перечислена в 2018 году – это доплата стоимости. С нее нужно перечислить НДС по ставке 18/118. Выставьте корректировочный счет-фактуру на разницу стоимости.

Если разница перечислена в 2019 году – это доплата налога. Выставьте корректировочный счет-фактуру на разницу суммы налога.

На момент отгрузки продавец исчисляет НДС по ставке 20%, а налог, исчисленный на основе корректировочных счетов-фактур, принимает к вычету.

Пример: Доплата налоговой разницы в 2% включена в аванс

Если стороны договорились внести предоплату, рассчитанную с учетом ставки НДС 20% до 2019 года, корректировочные счета-фактуры составлять не нужно. При получении предоплаты нужно исчислить НДС по ставке 18/118, а при отгрузке – уже по ставке 20%. НДС со всей суммы предоплаты можно принять к вычету.