Также см. “Декларация по НДС за 1 квартал 2024 года: образец заполнения“.

Сроки сдачи документов по НДС

Когда налогоплательщик вносит авансовые платежи по прибыли ежеквартально, то бухгалтер должен сдать декларацию за первый квартал не позднее 25 числа месяца, который начинается за отчетным кварталом. Таким образом, декларацию по НДС за 1 квартал 2024 года нужно представить в ИФНС не позднее 25 апреля 2024 года.

Чтобы сдать отчет по НДС, нужно выполнить организовать ряд мероприятий. Среди них:

- направить указанным способом в ИФНС декларацию по НДС;

- передать ответственному лицу журнал учета оформленных счет-фактур;

- подготовить необходимые бумаги, в том числе декларацию по косвенным налогам, и передать в ФНС (если речь идет о ввозе продукции из ЕАЭС).

Установленные следующие сроки предоставления отчетов:

- журнал учета принятых и выданных счет-фактур – до 20 числа первого месяца, в следующем квартале в соответствии с п.5.2 статьи 174 НК РФ;

- декларация по косвенным налогам – направляетс до 20 числа месяца, который следует после принятия товаров к учету (основание – п.20 приложения 18 к Договору о ЕАЭС).

Когда можно опоздать, не нарушая законодательство?

На практике задержка в отчетности грозит налогоплательщику наказанием. Наряду с этим есть законные способы перенести сроки сдачи документа. Эти нормы отражены в статье 6 пункт 1 НК РФ. Таковое допустимо, если в день сдачи отчета получается выходной или праздник.

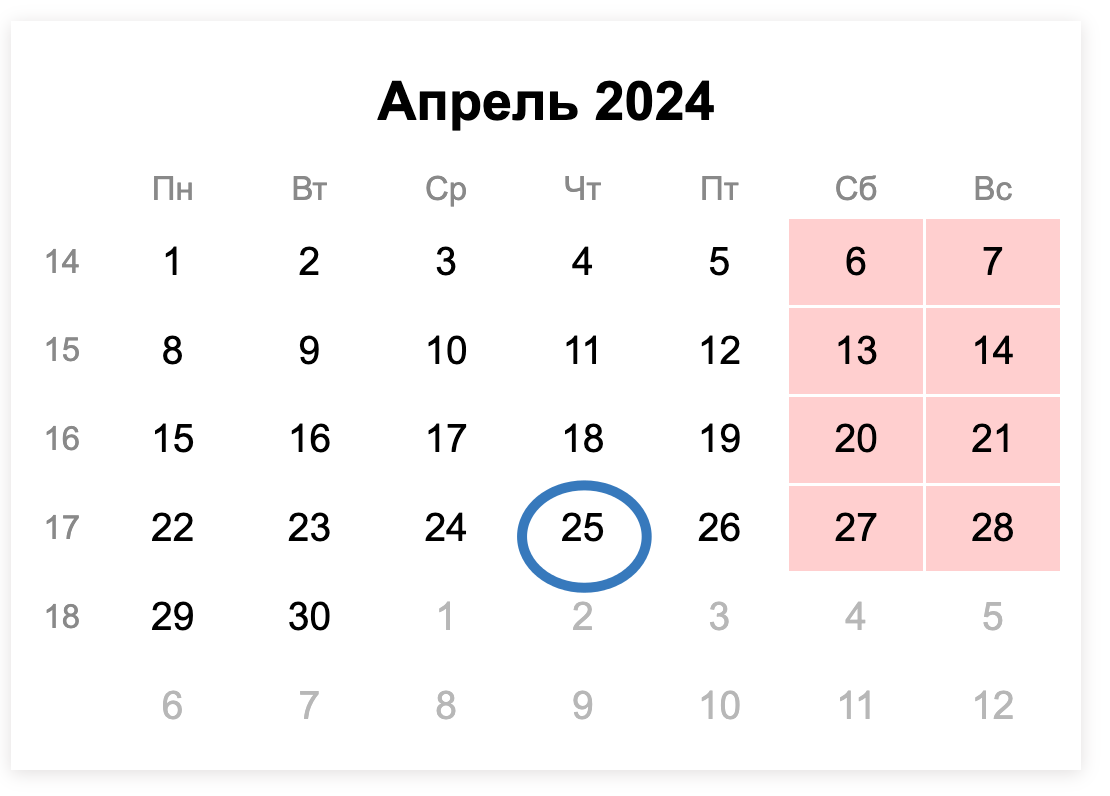

Сроки сдачи декларации за 2024 год в разрезе каждого периода подготовки установлены следующие:

- 1 квартал – 25 апреля;

- 2 квартал – 25 июля;

- 3 квартал – 25 октября;

- 4 квартал – 27 января 2025 года.

Обратившись к календарю, можно заметить, что в эти дни не предусмотрены праздники или выходные, т.е. перенести срок не получится. Отметим, что срок предоставления декларации за 4 квартал с 25 января перенесен на 27 января, так как он выпал на субботу.

Декларация по НДС в отношении косвенных налогов при работе с импортными продуктами сдается ежемесячно. За 2024 год даты сдачи документов будут следующими:

- январь – 20 февраля;

- февраль – 20 марта;

- март – 22 апреля (перенос из-за выходных дней);

- апрель – 20 мая;

- май – 20 июня;

- июнь – 22 июля (сроки перенесены, т.к. дата сдачи выпадает на субботу);

- июль – 20 августа;

- август – 20 сентября;

- сентябрь – 21 октября (т.к. выходные);

- октябрь – 20 ноября;

- ноябрь – 20 декабря;

- декабрь – 20 января 2025 года.

При ввозе продукции из ЕАЭС для налогоплательщиков сроки переносятся трижды на 1-2 дня из-за выходных дней, которые установлены в производственном календаре на основании требований законодательства.

Журналы по счет-фактурам предоставляются каждый квартал в 2024 году. Изменения сроков не будет только за последний квартал в году. Даты формирования отчетов следующие:

- 1 квартал – 22 апреля;

- 2 квартал – 22 июля;

- 3 квартал – 21 октября;

- 4 квартал – 20 января 2025 года.

Даты отправки отчетности для налогоплательщиков по спецрежиму

ИП и фирмы, которые работают по специальному налоговому режиму, не сдают отчеты по НДС, так как не являются плательщиками. Эта норма отражена в пункте 5 статьи 173 НК РФ.

Освобождение от отчета имеет некоторые исключения. Налоговый агент по спецрежиму должен подавать декларацию по НДС за 1 квартал 2024 года и внести оплату, но только при условии, если плательщик выставит счет-фактуру, где будет прописана выделенная сумма или же ввезет продукцию на территорию страны.

Спецрежимник должен предоставлять в ФНС журнал только тогда, когда выписывает счет-фактуры, которых отражен НДС. Такая необходимость возникает, если компания выступает в качестве посредника, в том числе по договору о транспортной экспедиции, выполняя функции застройщика.

Налогоплательщики по специальному режиму должны подавать документы в соответствии с графиком:

- выставлена счет-фактура – декларация подается не позднее 25 числа следующего месяца после отчетного квартала (аналогично нужно поступить, если плательщик выступил, как налоговый агент);

- осуществлен ввоз товаров из стран ЕАЭС – отчитаться не позднее 20 числа месяца, который идет после месяца принятия к учету или наступления платежа по договору;

- налогоплательщик выступил в роли посредника – оформить журнал регистрации счетов фактор и подать его до 20 числа, который идет за кварталом в отчете.

Отчетные сроки могут быть перенесены из-за праздников и выходных на общих основаниях.

Что будет при срыве сроков?

Если компания не вовремя предоставила отчет или вообще проигнорировала свои обязательства, то инспектор ФНС имеет право наказать нарушителя. Когда декларации нет, санкции следующие:

- Операции по счетам ИП или юрлица могут быть приостановлены, что отражено в п. 3.1. статьи 76 НК РФ.

- Штраф не менее 1000 рублей за каждый месяц просрочки. При этом действует правило – сумма штрафа составляет 5% до 30% от суммы, которая отражена в декларации.

Вопросы и ответы

Внимание!