Разберемся подробнее, как заполнить форму, на какие детали обратить внимание. Сначала отметим, что актуальная форма утверждена Приказом ФНС №ММв-7-3/558 от 29.10.14 г. (последняя редакция принята 12.12.2022 г.). При внесении сведений в документ можно воспользоваться рекомендациями из Приложения №2 к упомянутому приказу (Порядок заполнения декларации).

Самое главное про декларацию по НДС за полугодие 2024 года

Срок сдачи: 25 июля 2024 года.

Куда сдавать: в ИФНС.

Форма: не изменилась.

Кто сдает отчет: организации и ИП на общей системе, посредники — плательщики НДС или налоговые агенты. Организации и ИП на спецрежиме, которые во II квартале выставили счет-фактуру с выделенной суммой НДС.

Шаг №1. Выясните, какие разделы нужно заполнить

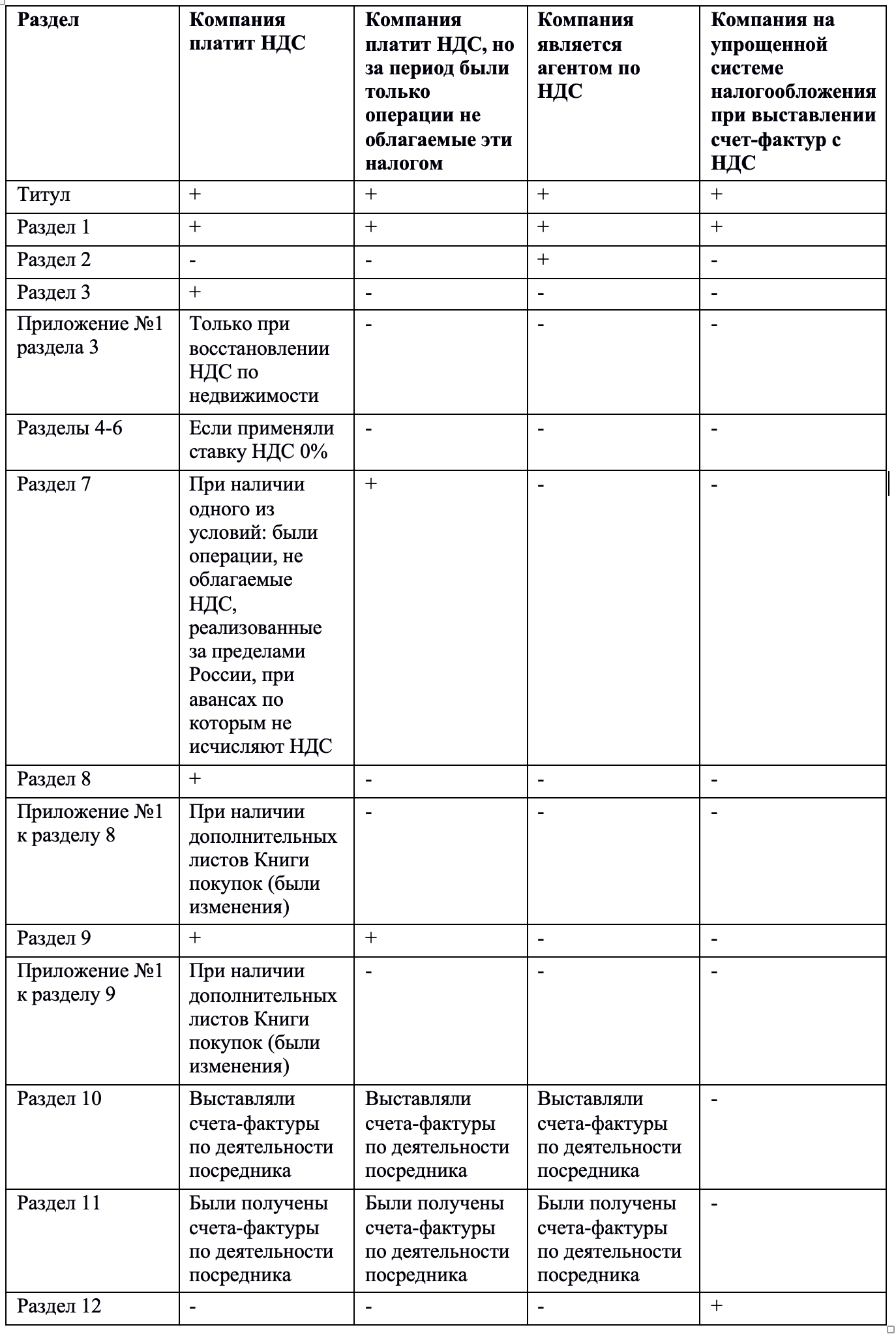

В совокупности, по умолчанию, декларация по НДС включает 12 разделов, несколько приложений. Но на практике большую часть формы заполнять нет необходимости. Выбор заполняемых страниц зависит от того, какая организация сдает отчет, какие хозяйственные операции были осуществлены за отчетный период. Ниже в таблице мы представили основные разделы, подлежащие заполнение. Есть графы обязательные для всех. Они отмечены знаком «+».

Заполнять декларацию по НДС проще всего при помощи специализированных программы. В них интегрирована возможность автоматического внесения сведений в соответствующие графы. Перед сдачей обычно производится проверка на ошибки/их отсутствие.

Шаг №2. Заполните титульный лист

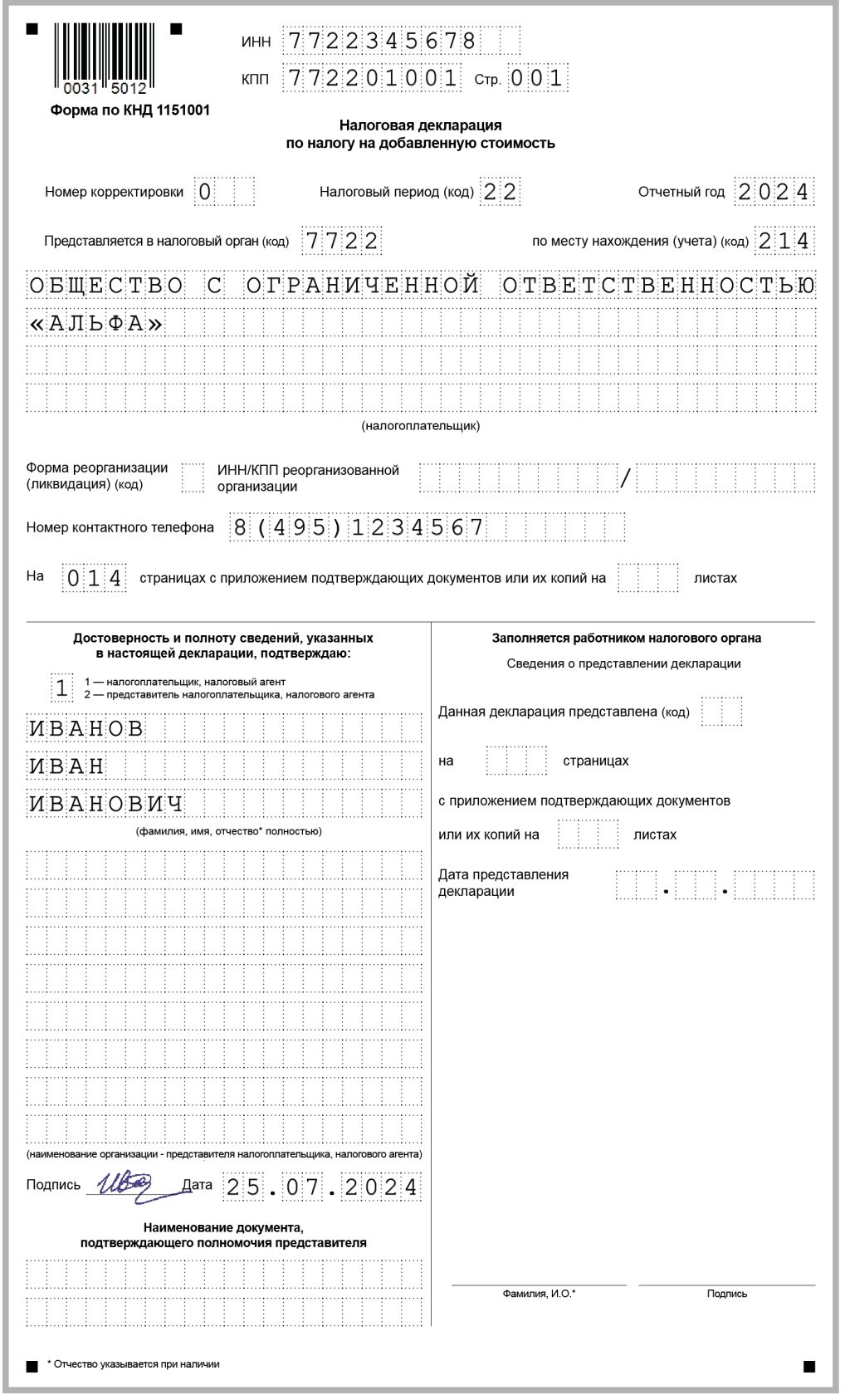

Титул декларации по НДС содержит стандартные для всех налогоплательщиков сведения.

Перечислим все обязательные реквизиты:

- ИНН – вносят ИП и юридические лица.

- КПП – имеется только у юридических лиц.

- Номер корректировки – цифра «0» по умолчанию (первичный отчет), 1 и далее, если отчет содержит корректирующие данные.

- Налоговый период – цифра «22» для 2 квартала, «2024» при отчетности за прошедший год. Исключение составляет реорганизация, тогда указывают код «54».

- Представляется в налоговый орган (код) – порядковый номер ИФНС, куда сдается документ (по месту регистрации предприятия).

- По месту нахождения (учета) – код можно взять из Приложение №3 Порядка заполнения. Например, цифру «116» вносят индивидуальные предприниматели, 214 – средние компании.

- Налогоплательщик – полное официальное название организации (для ИП полные ФИО).

Остается внести число страниц. Эту графу заполняют по заполнению всей декларации, страницы считают сквозным методом. Подписывать документ должен руководитель юридического лица или ИП, их официальный представитель, работающий по доверенности.

Образец титульного листа

Шаг №3. Разнесите сведения из Книги покупок и продаж по разделам 8 и 9

Сначала нужно внести данные о счетах-фактурах, принятых к вычету НДС во 2 квартале (п. 5.1. ст. 174 Налогового Кодекса РФ).

Строки в 8 разделе заполняются следующим образом:

- 001 – данные вносятся только при сдаче уточненной декларации.

- 005 – номер записи, соответствующий графе 1 Книги покупок.

- 010-180 – значения из блоков 2-8, 10, 12-15 Книги покупок.

- 190 – сведения из графы «Всего» Книги покупок (вносятся только на последнем листе).

- 200 – соответствует строке 16 Книги покупок.

- 210-230 – цифры из строк 17-19 Книги покупок. По прослеживаемой номенклатуре здесь указывается код единицы изменения, количество, цена продукции.

Приложение к разделу 8 заполняют только при наличии дополнительных листов к Книге покупок. В раздел 9 вносят информацию об исчисленном за период НДС из Книги продаж:

- 001 – относится только к уточняющим декларациям.

- 005 – номер строки из Книги продаж.

- 010 – код вида операции (строка 2 Книги продаж).

- 020-221 – строки соответствуют графам 3-6, 8, 10-20 Книги продаж.

- 222-224 – значения из граф 21-23 Книги продаж. Если в периоде продавали прослеживаемые товары, сюда также вносят код единицы измерения.

- 230-280 – заполняются только на последнем листе раздела, это сведения из графы «Всего» Книги продаж.

Приложение к разделу 9 заполняют только при наличии дополнительных листов к Книге покупок.

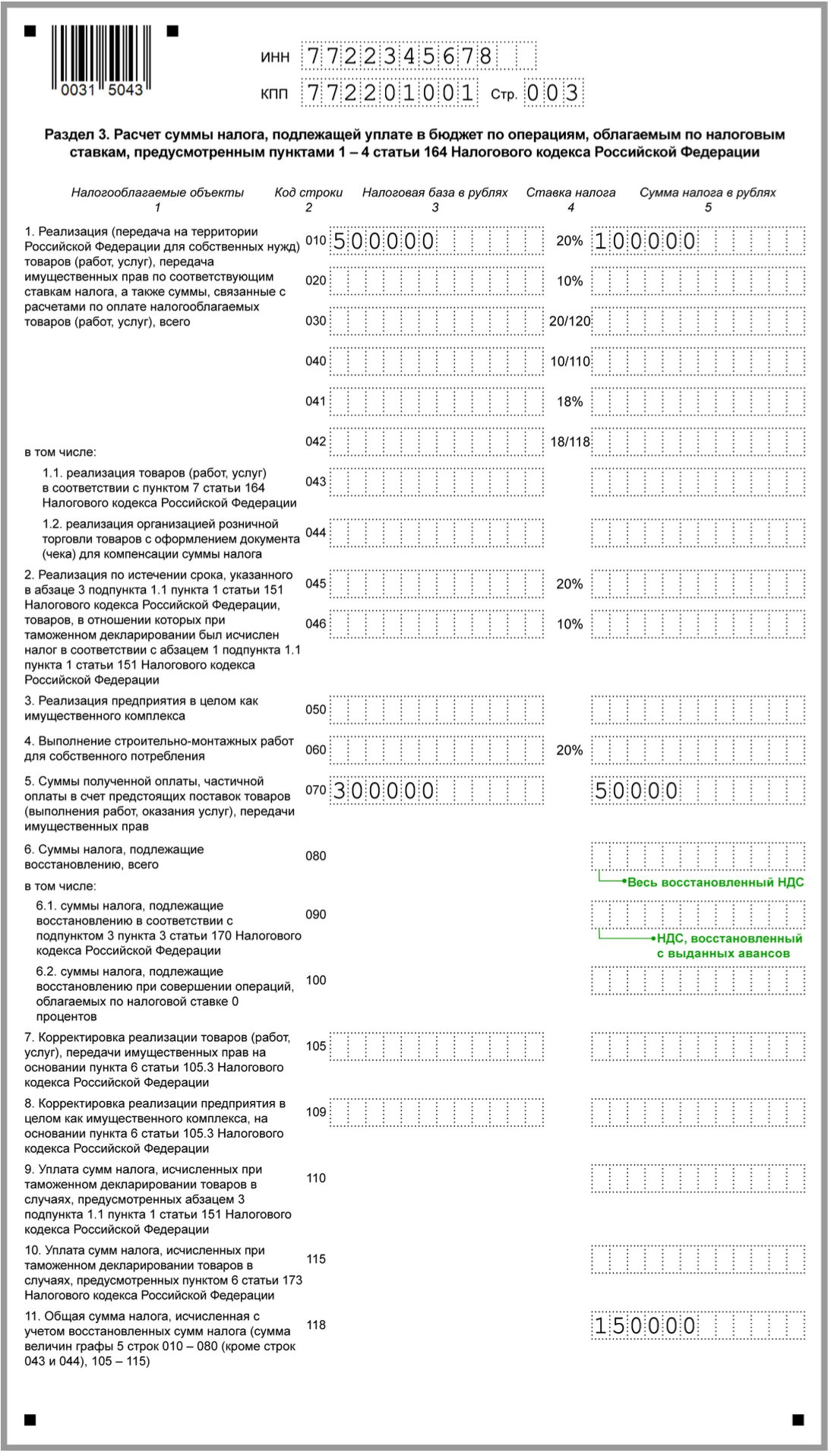

Шаг №4. Внесите сведения в раздел 3

В разделе 3 отражают операции, облагаемые по стандартным и расчетным ставкам. Также сюда же положено вносить сведения о налоговых вычетах, НДС, подлежащему восстановлению (строки 080-118). Исключение составляют операции, не облагаемые этим налогом или облагаемых по ставке 0%.

Подробнее о заполнении строк:

- 120-190 – вычеты НДС, за исключением всех вычетов по сырьевому экспорту, по нулевым операциям (для них предназначены разделы 4-6).

- 200-210 – вносится разница между строками 118 и 190:

- Положительная – в графу 200 (НДС к уплате).

- Нулевая – туда же, проставляется цифра «0».

- Отрицательная – в строку 210, без минуса (НДС к возмещению).

Если на балансе есть основные средства (купленная, построенная недвижимость), по которой нужно восстановить НДС, положен заполнять приложение №1 к разделу 3. То же относится к стоимости реконструкции, модернизации ОС. Эти данные прилагают к итоговой, готовой декларации.

Образец раздела 3

Шаг №5. Заполните разделы 4-6 (при применении ставки 0%)

- Раздел 4 предназначен для указания всех операций, проведенных с нулевой ставкой НДС, включая экспортные.

- Раздел 5 используют при подаче заявления на вычет по операциям с НДС 0%, если ранее они не были заявлены или по отчетному периоду отчитались, что нулевая ставка не подтверждена. Данные предоставляют ежеквартально, при условии, что ранее об этих вычетах на заявляли.

- Раздел 6 заполняется только при условии, если компания не подтвердила ставку НДС 0% вовремя.

Шаг №6. Заполните раздел 7 (при наличии операций, не облагаемых НДС)

Раздел 7 необходимо заполнять только при совершении в течение отчетного периода операций:

- Освобожденных от НДС (ст. 149, п. 2 ст. 156 НК РФ).

- Не признанных облагаемым объектом (п. 2 ст. 146 НК РФ).

- Реализованных за границей (ст. 147, 148 НК РФ, п. 3.29 Протокола ЕАЭС о косвенных налогах).

Еще раздел относится к ситуациям, когда на аванс под поставку не начисляется НДС в связи с длительным циклом производства. Это соответствует п. 1 ст. 154, п. 13 ст. 167 НК РФ. Но тогда к отчету налогоплательщик обязан приложить копию договора, документ, который подтверждает длительность производственного цикла.

Шаг №7. Заполните разделы 10-11 (при оказании услуг посредника)

- В раздел 10 вносят сведения, если компания, будучи агентом или посредником иного порядка, в течение отчетного периода выставляла счета-фактуры – сводные, на отгрузку, корректировочные. Их переносят из части 1 «Журнала учета полученных и выставленных счетов-фактур». Количество записей должно соответствовать журналу.

- Раздел 11 заполняют, если счета-фактуры, включающие услуги посредничества, были получены в отчетном периоде. В него вносят информацию из части 2 журнала. Количество разделов здесь также должно совпадать с числом записей.

Шаг №8. Заполните итоговый раздел 1

Завершает декларацию итоговый раздел, где принято указывать итоговую сумму НДС, положенную к уплате или к возмещению.

Подробнее о заполнении строк:

- 010 – код ОКТМО.

- 020 – КБК налога.

- 040 – сумма НДС к уплате.

- 050 – то же, но к возмещению.

- 055-056 – заполняются при заявительном порядке возмещения налога

- 085 – цифра «1», если налогоплательщик является стороной СЗПК.

- 090-095 – показатели деятельности в статусе стороны СЗПК.

- 030 – заполняют те, кто не платит НДС, но выставляли счета-фактуры с его выделением.

Налоговым агентам по НДС при отсутствии в отчетный период налогооблагаемых операций нужно в этом разделе везде проставить прочерки.

Образец раздела 1 декларации по НДС первое полугодие 2024 года