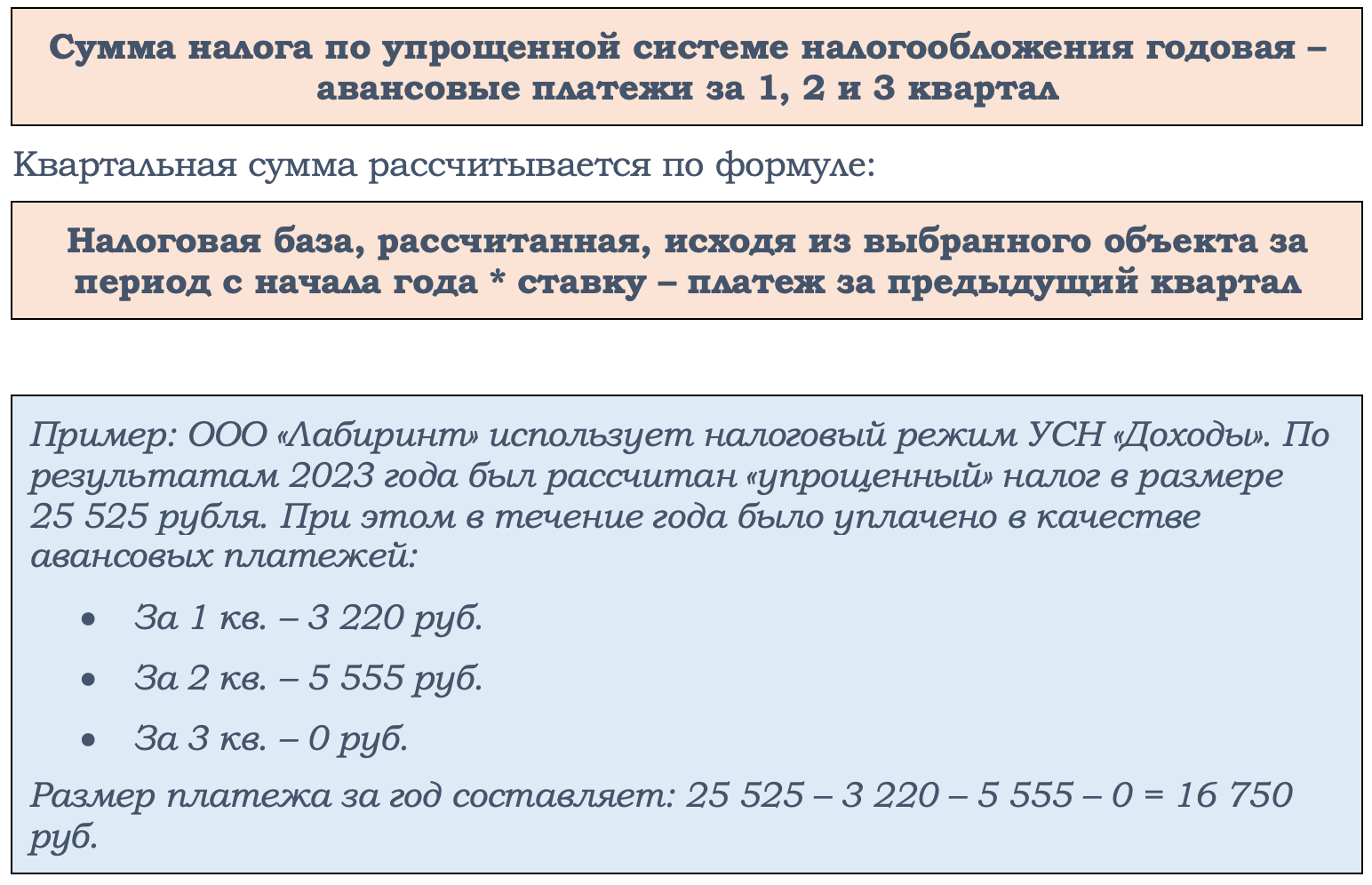

Как рассчитать авансовые платежи по УСН

Годовая сумма налога рассчитывается по формуле:

Когда «упрощенцам» заплатить налог за 2023 год

Крайние даты уплаты налоговых обязательств установлены в разные сроки для юридических лиц и предпринимателей:

- Юрлица должны уплатить налог до 28 марта 2024 года

- ИП – до 28 апреля 2024 года.

Налоговый Кодекс устанавливает единое правило для уплаты налоговых обязательств: если крайний срок уплаты выпадает на выходной (праздничный) день, то он переносится на ближайший рабочий день. В 2024 году 28.04.2024 – воскресенье, далее с 29 дня идут выходные и праздничные дни, связанные с майскими праздниками. Первый рабочий день – 2 мая. Именно этот день является последним для уплаты «упрощенного» налога за год предпринимателями.

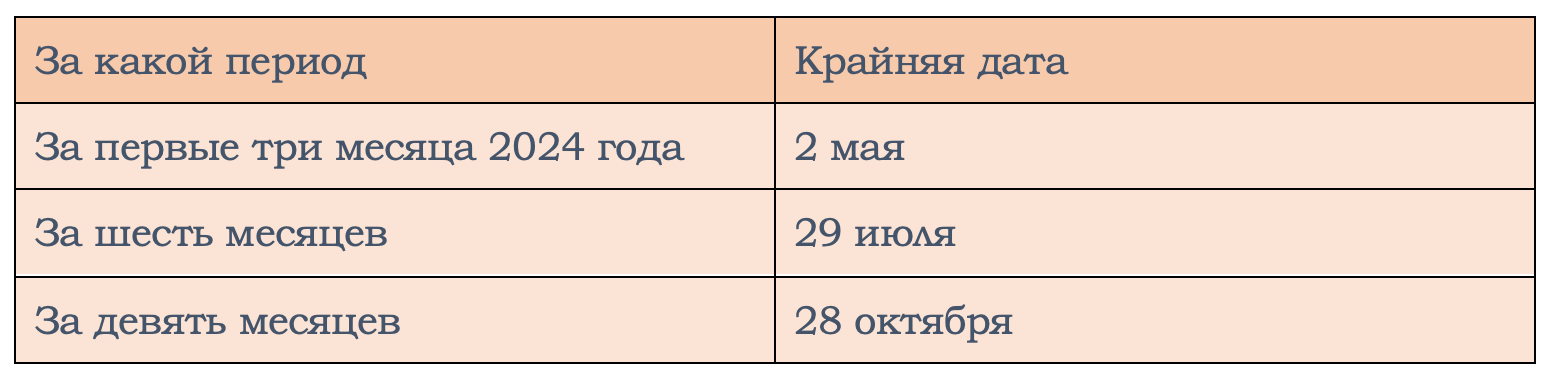

Когда «упрощенцам» уплатить авансовые платежи в 2024 году

Авансы по УСН уплачиваются в единые сроки вне зависимости от организационно-правовой формы. Уплата приурочена у 28 числу месяца, который следует за отчетным кварталом. В 2024 году налог на «упрощенный» доход уплачивается:

По результатам полугодия срок перенесен с 28 на 29 июля, так как 28.07.2024 – воскресенье. Срок уплаты годового налога и аванса за 1 квартал совпадают.

| Пример: ИП Васильев М.А. рассчитал налог на УСН за 2023 год в размере 12 255 рублей и за 1 квартал 2024 года – 4 000 рублей. До 2 мая включительно предприниматель должен уплатить в бюджет 16 255 рублей (12 255 + 4 000). |

Как произвести уплату «упрощенного» налога в 2024 году

Для ответа на этот вопрос следует вспомнить, из каких источников налоговый орган черпает информацию о сумме налога по сроку. С 2024 года все средства на уплату налоговых обязательств уплачиваются на единый счет. С него деньги распределяются на КБК. Основанием списания средств в счет определенного налога (взноса) являются:

- Декларация (расчет налога, взноса)

- Налоговое уведомление.

Срок сдачи годовой декларации опережает срок уплаты налога, поэтому основанием для списания средств с ЕНС является отчет. По результатам кварталов «упрощенцы» не отчитываются, поэтому по авансовым платежам следует отправить налоговое уведомление.

В документе заполняются:

- КБК

- ОКТМО

- Сумма налога

- Срок уплаты.

На основании уведомления налоговики спишут сумму налога на соответствующее обязательство при наличии положительного сальдо на ЕНС.

Вопросы – ответы

Внимание!