Можно ли сдать расчет по страховым взносам в 2017 году по сотруднику, если у него нет ИНН? Если можно, то как заполнить такой расчет? Может ли ИФНС отказаться принимать расчет при отсутствии ИНН? Что делать, когда у работника два ИНН? Давайте разбираться.

Отчетность по взносам в 2017 году

С 2017 года расчет и уплату страховых взносов администрируют ИФНС (гл. 34 НК РФ). С отчетности за I квартал 2017 года расчет по страховым взносам на обязательное пенсионное (социальное, медицинское) страхование нужно представлять в налоговые инспекции.

Расчет по страховым взносам обязаны сдавать в ИФНС организации или ИП, если у них есть:

- сотрудники, работающие по трудовым договорам;

- генеральный директор – единственный учредитель;

- исполнители по гражданско-правовым договорам – физические лица.

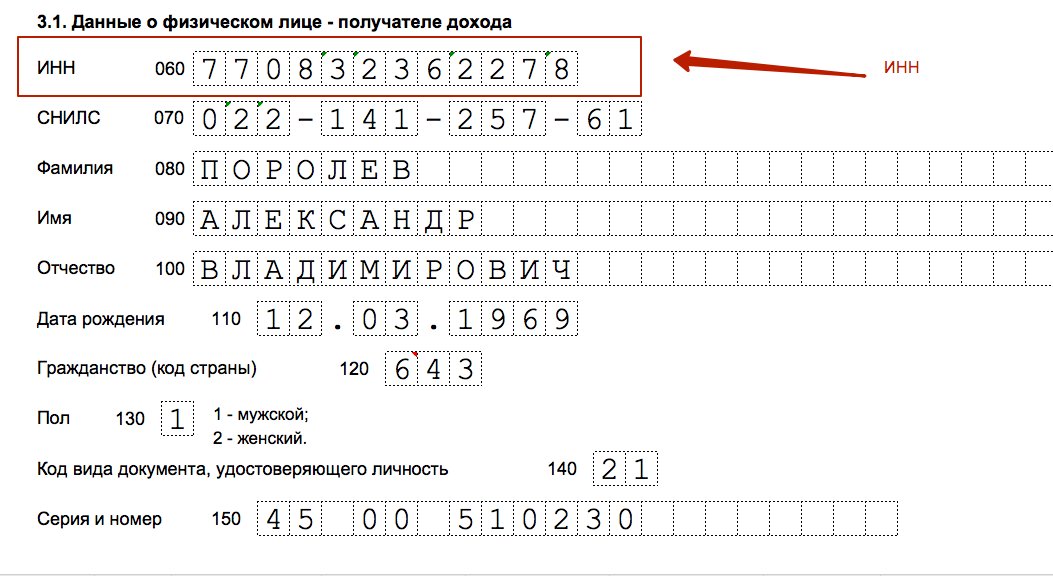

Где в расчете указывают ИНН

Форма единого расчета по страховым взносам на 2017 год утверждена Приказом ФНС России от 10 октября 2016 № ММВ-7-11/551. При его заполнении расчета в некоторых его полях может потребоваться указать ИНН физических лиц, сведения о которых включаются в расчет. Так, к примеру:

- в приложении 9 к разделу 1 нужно отражать данные об иностранцах, временно пребывающих в России, если с их выплат в 2017 году начисляются взносы на социальное страхование по тарифу 1,8 процента (подп. 2 п. 2 ст. 425, абз. 2 п. 2 ст. 426 НК РФ). По строке 50 нужно указать ИНН иностранцев, выплаты которым в отчетном периоде облагались страховыми взносами;

- в приложении 1 к разделу 2 указываются сведения на каждого члена крестьянко-фермерского хозяйства (КФХ). По строке 040 нужно указывать ИНН;

- в подразделе 3.1 раздела 3 расчета нужно указать персональные данные сотрудника, которому выплачивали доход. По строке 060 – нужно указать его ИНН.

Обязателен ли ИНН

Теперь обратимся к Порядку заполнения расчета по страховым взносам, утвержденному Приказом ФНС России от 10 октября 2016 № ММВ-7-11/551. В этом документе, в том числе, определены условия об обязательности наличия ИНН физических лиц в составе расчета. Приведем цитаты из этого документа, касающиеся ИНН:

Условия указания ИНН в расчете

- «ИНН физического лица – иностранного гражданина или лица без гражданства в приложении 9 к разделу 1 по строке указывается при наличии» – п.18.3 Порядка;

- «в строке 040 приложения № 1 к разделу 2 указывается ИНН каждого члена крестьянского (фермерского) хозяйства, включая главу крестьянского (фермерского) хозяйства (при наличии)» – п.21.3 Порядка;

- «в строке 060 подразделе 3.1 раздела 3 указывается ИНН физического лица, присвоенный данному физическому лицу при постановке на учет в налоговом органе в установленном порядке (при наличии)» – п. 22.9 Порядка.

Таким образом, получается, что официальным нормативным-документов закреплено, что ИНН физического лица в составе расчета по страховым взносам указывается только при его наличии. Если у физического лица ИНН нет, то и указывать идентификационный номер налогоплательщики в расчете по взносам – необязательно.

ИФНС обязана принять от организации или ИП расчет по страховым взносам даже если у физического лица нет ИНН. Отказать в приеме расчета налоговики не вправе.

Что считается «наличием» ИНН

ИНН присваивается физическому лицу при первичной постановке на учет в качестве налогоплательщика (п. 9 Порядка, утв. приказом ФНС России от 29.06.12 № ММВ-7-6/435):

- по месту жительства;

- по месту пребывания (при отсутствии у физлица места жительства в РФ);

- по месту нахождения недвижимого имущества или транспортного средства (при отсутствии у физлица места жительства или места пребывания в РФ).

Насколько нам известно, некоторые бухгалтеры задаются вопросом о том «что считать наличием ИНН»? Ведь работодатель может попросту не знать о том, есть ли у работника идентификационный номер. Заметим, что свидетельство ИНН (индивидуальный налоговый номер) не упомянуто в статье 65 Трудового кодекса РФ как документ, необходимый при приеме на работу. Поэтому требовать его у сотрудника при приеме – нельзя.

Более того, даже сам работник может не обладать информацией о наличии у него ИНН. Ведь налоговики могли присвоить ему номер сами (например, по месту нахождения его квартиры или автомобиля).

Программа ИФНС автоматически сверяет расчет по страховым взносам со своими данными (базами) о наличии у физического лица ИНН. И если окажется, что в расчете не указан ИНН сотрудника, а фактически он существует, то такая отчетность форматно-логический контроль не пройдет. И приемный комплекс ИФНС автоматически откажет в приеме РСВ. Поэтому если гражданин России не знает или не помнит своего ИНН, уточнить его лучше через электронный сервис на официальном сайте ФНС России www.nalog.ru («Электронные сервисы» / «Узнай ИНН»).

Если несколько ИНН: проблемная ситуация

У физического лица может быть только один ИНН (единый на всей территории РФ по всем видам налогов и сборов) (п. 7 ст. 84 НК РФ). Однако в реальной жизни у работников или подрядчиков бывает два (или более) номера. Такое может быть, если, допустим, человек, проживающий в одном регионе и состоит на налоговом учете по месту жительства, приобретает недвижимость в другом регионе. ИФНС по месту нахождения недвижимости, получив сведения о регистрации прав на эту недвижимость, поставит физлицо на учет. Если при этом в базе ИНН номера нет, налоговики присвоят ему еще один ИНН.

Такая ситуация – наиболее проблематична при сдаче расчета по страховым взносам в 2017 году. Ведь может получится, что работодатель укажет ИНН, который ему известен, а в программе ИФНС будет значится другой номер. И тогда расчет не примут, поскольку программа налоговиков посчитает расценит регистрационный номер ошибочным.

Проблема усугубляется тем, что признать какой-либо из ИНН недействительным можно лишь при участии самого физического лица. Ему потребуется обращаться в ИФНС и просить аннулировать «задвоенный» номер. Однако ИНН, по общему правилу, получают в налоговой инспекции по местожительству (п. 22 Порядка, утв. Приказом Минфина России от 5 ноября 2009 № 114н). Означает ли это, что человеку потребуется обращаться в ИФНС по месту постоянной регистрации? А если человек работает в одном регионе, а прописан в другом? Неужели ему придется ехать в другой регион ради того, чтобы решить проблему с ИНН? Ответов на подобные вопросы в законодательстве, к сожалению, нет. А «расхлебывать», к сожалению, придется бухгалтеру ☹.