В письме от 2 апреля 2018 года № ГД-4-11/6190 Налоговая служба России рассмотрела новые ситуации, когда страхователю необходимо представить в ИФНС нулевой расчет по взносам. Рассматриваем их в этой консультации применительно к 2019 году.

Общий подход ФНС

Практика показывает, что вопросы вызывает не только заполнение нулевого расчета по страховым взносам, но и сама необходимость его представления в налоговую, когда нет выплат в адрес физических лиц.

В связи с этим Налоговая служба России настаивает: нулевой РСВ должен быть сдан и в случае отсутствия у организации финансово-хозяйственной деятельности. В этой ситуации НК РФ не освобождает от исполнения обязанности плательщика страховых взносов.

Более того: нулевой РСВ в 2019 году нужно сдать с соблюдением общих сроков представления данной отчётности.

Напомним, что порядок заполнения нулевого расчета по страховым взносам в 2019 году регламентирует приказ ФНС от 10 октября 2016 года № ММВ-7-11/551 (далее – Порядок).

Что заполнять

Согласно позиции налоговиков, нулевой расчет по взносам сдавать нужно в следующем составе:

- титульник;

- Раздел 1;

- подразделы 1.1 и 1.2 к Разделу 1;

- Приложение № 2 к Разделу 1;

- Раздел 3 с персонифицированными данными по застрахованным.

Причём в данном составе нулевой единый расчет по страховым взносам сдают независимо от деятельности, которая ведётся или велась.

Если в отчетном периоде организация (ИП) не производила выплаты физлицам и, следовательно, не начисляла страховые взносы, заполнению в нулевом расчете по страховым взносам в 2019 году подлежат следующие листы и разделы (Письмо ФНС от 12.04.2017 № БС-4-11/6940@):

| Номер листа (раздела, подраздела) | Наименование листа (раздела) |

|---|---|

| Лист 1 | Титульный лист |

| Раздел 1 | Сводные данные об обязательствах плательщика страховых взносов |

| Подраздел 1.1 приложения № 1 к разделу 1 | Расчет сумм взносов на обязательное пенсионное страхование |

| Подраздел 1.2 приложения № 1 к разделу 1 | Расчет сумм взносов на обязательное медицинское страхование |

| Приложение № 2 к разделу 1 | Расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством |

| Раздел 3 | Персонифицированные сведения о застрахованных лицах |

Как заполнять: важные нюансы

По действующим правилам нулевая форма расчета страховых взносов предполагает:

- в случае отсутствия какого-либо количественного и суммового показателя ставят «0» (ноль), в остальных случаях во всех ячейках поля ставят прочерки (п. 2.20 Порядка);

- подраздел 3.2 Раздела 3 персонифицированных сведений не заполняют, если нет данных о сумме выплат в адрес физлица за последние 3 месяца отчетного (расчетного) периода (п. 22.2 Порядка).

Некоммерческие дачные объединения (садоводческие, огороднические)

В письме от 2 апреля 2018 года № ГД-4-11/6190 ФНС высказалась, сдавать ли нулевой расчет по страховым взносам некоммерческим объединениям дачников, садоводов и огородников. Сразу скажем, что ответ положительный, и суть зарыта в нормах не НК РФ, а профильного Закона от 15.04.1998 № 66-ФЗ «О садоводческих, огороднических и дачных некоммерческих объединениях граждан» (далее – Закон № 66-ФЗ), а также Трудового кодекса РФ.

Обычно органы управления данных НКО (п. 1 ст. 20 Закона № 66-ФЗ) это:

- общее собрание (собрание уполномоченных);

- правление;

- председатель (выбирают на общем собрании).

Полномочия председателя правления садоводческого, огороднического или дачного некоммерческого объединения установлены статьей 23 Федерального закона N 66-ФЗ.

В силу ст. 16 и 17 ТК РФ трудовые отношения возникают, в частности, при избрании на должность, если оно предполагает выполнение человеком определенной трудовой функции. А Законом № 66-ФЗ они предусмотрены.

Кроме того, председатель правления объединения дачников, садоводов, огородников – это застрахованное лицо на основании всех трёх ФЗ об обязательном страховании.

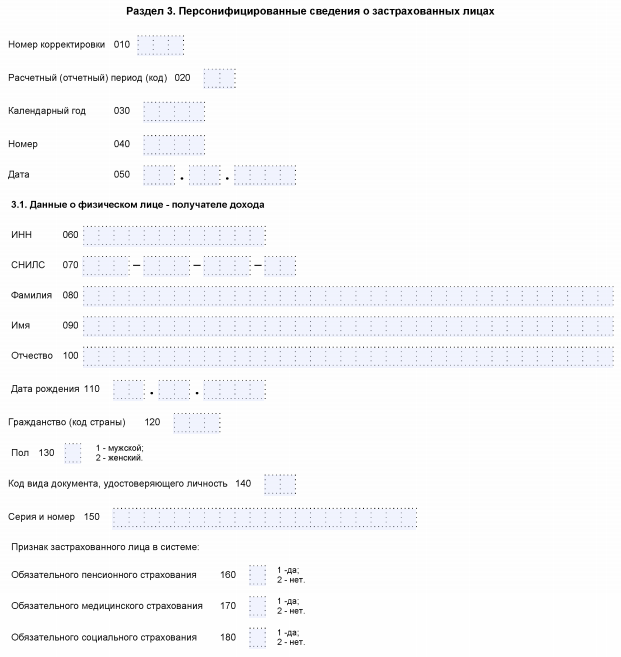

В итоге, когда нет выплат, к нулевому расчету страховых взносов в ФНС нужно приложить Раздел 3 на председателя правления, где заполнить в установленном порядке соответствующие строки 010 – 180 подраздела 3.1 расчета:

Ликвидация муниципальной бюджетной организации

Также ФНС разъяснила вопрос о нулевой отчетности – расчете по страховым взносам – муниципального бюджетного учреждения, которое пребывает в процессе ликвидации.

В идеале отчёт нужно сдать до составления промежуточного ликвидационного баланса – за период с начала расчетного периода по день сдачи ЕРСВ включительно (п. 15 ст. 431 НК РФ).

Согласно п. 4 ст. 18 Закона от 12.01.1996 № 7-ФЗ «О некоммерческих организациях» (далее – Закон № 7-ФЗ) с момента назначения ликвидационной комиссии к ней переходят полномочия по управлению делами НКО. В том числе по сдаче расчета страховых взносов.

При этом ликвидационные действия может производить ИП на основании договора ГПХ на выполнение работ, оказание услуг с местным муниципалитетом.

В связи с этим, нулевой расчет по страховым взносам в налоговую от имени ликвидируемого местного учреждения нужно сдать с Разделом 3 на ликвидатора, который ведёт все дела. То есть – заполнить соответствующие строки 010 – 180 подраздела 3.1 (см. рисунок выше).

Также см. «Ликвидация предприятия: выплаты работникам по ТК РФ».