Сроки оформления платежей

На основании ч. 6 ст. 226 НК РФ налоговые агенты обязаны перечислять суммы исчисленного и удержанного НДФЛ не позднее дня, следующего за днем выплаты физлицу дохода.

Если речь идёт о больничных пособиях, по уходу за больным ребенком и оплате отпусков, то перечислить налог в бюджет нужно не позднее последнего числа месяца, в котором имели место такие выплаты.

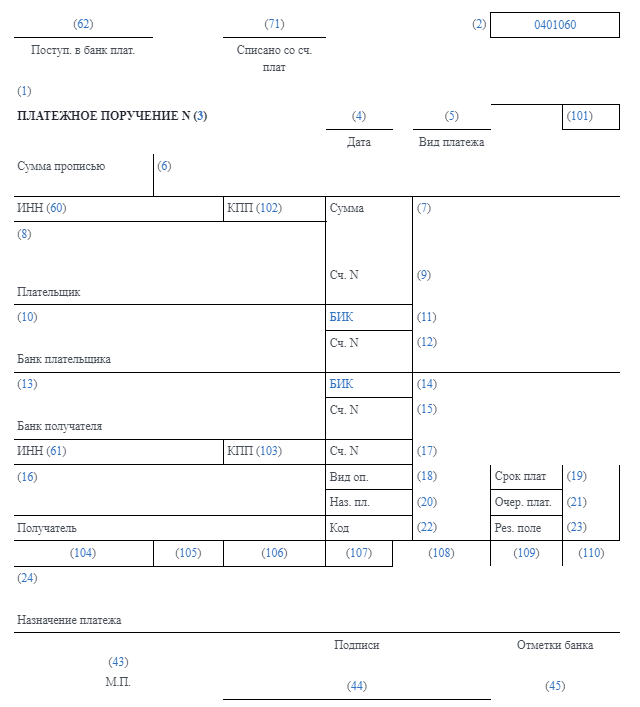

Актуальная форма бланка платёжки

В 2022 году для уплаты НДФЛ нужно заполнять форму платежного поручения, которая приведена в Приложении 2 к Положению Банка России от 29.06.2021 № 762-П «О правилах осуществления перевода денежных средств».

Её форма по ОКУД – 0401060.

Порядок заполнения платёжки по НДФЛ 2022

Платежное поручение на уплату подоходного налога нужно заполнять по Правилам, которые установлены в Приложениях № 1, 2 и 5 к приказу Минфина России от 12.11.2013 № 107н.

Главное, чтобы в распоряжении о переводе денежных средств в уплату НДФЛ была указана информация, идентифицирующая:

- плательщика;

- получателя средств;

- платеж;

- лицо, составившее платёжку.

Дадим важные уточнения:

|

ПОЛЕ/СТРОКА |

КАК ЗАПОЛНЯТЬ |

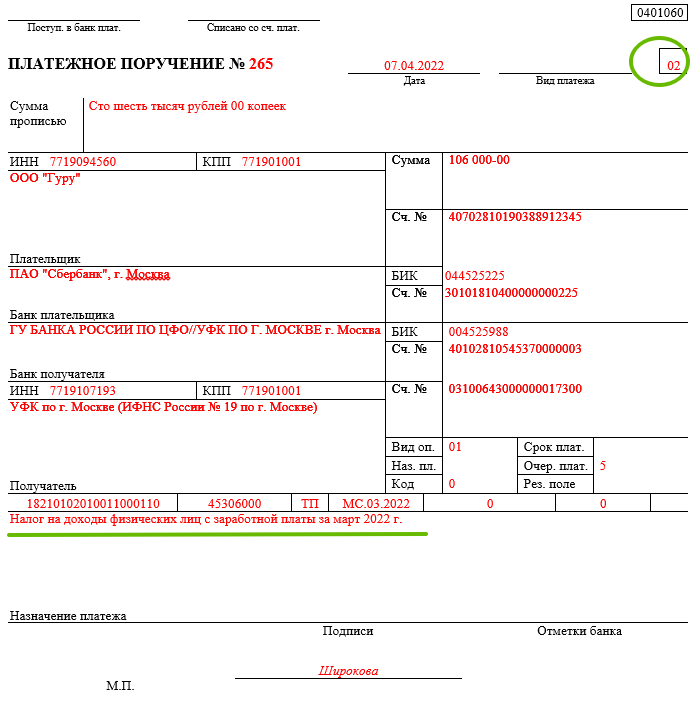

| Поле 101 «статус плательщика» (в шапке, справа от «вида платежа») | Проставляют «02». Это значит, что налог перечисляет налоговый агент. |

| Поле 24 «Назначение платежа» | Нужно дать текстом короткое и ёмкое пояснение, которое позволит максимально точно определить платеж |

| Поле 104 | Укажите один из КБК для налогового агента по НДФЛ:

КБК для пени:

|

| Поле 15 | Это номер счета, входящего в состав единого казначейского счета (ЕКС), банка получателя средств.

Реквизиты соответствующих счетов приведены в письме ФНС от 08.10.2020 № КЧ-4-8/16504. |

| Поля 16, 61 и 103 | Нужно указать реквизиты налогового органа, в котором налоговый агент (его обособленное подразделение) состоит на учете |

| Поле 21 «Очередность платежа» | Указывают значение «5» (п. 2 ст. 855 ГК РФ) |

| Поле 107 «Налоговый период» | Организация 7 февраля 2022 г. выплатила зарплату работникам за январь и удержала из этого дохода НДФЛ. В платежном поручении в поле 107 должно быть указано: “МС.01.2021”.

С зарплаты нужно указать номер месяца, за который она начислена, т. к. считается полученной в последний день месяца, за который начислена. С отпускных и больничных – номер месяца, в котором они выплачены, так как такой доход считается полученным в день его выплаты. В отношении ежемесячных премий – месяц, за который начислен доход. Квартальные и годовые премии – месяц, в котором выплачена премия. |

| Поле 22 | Это код УИН – уникальный идентификатор начисления.

Налоговый агент при перечислении НДФЛ указывает “0”, потому что УИН не формируется при перечислении налогов организациями и ИП. |

Отметим, что с 2022 года изменений в отношении заполнения платёжки по НДФЛ в законодательстве не произошло.

Заполнить платежное поручение по НДФЛ в 2022 году можно также с помощью специального сервиса сайта ФНС. Некоторые реквизиты он подгрузит сам автоматически.