Обязательно ли применять онлайн кассовую технику при продаже алкоголя с 31 марта 2017 года? Кто обязан перейти на онлайн кассы? Действительно ли ИП на ЕНВД и патентной системе это касается? А если речь идет про ООО? Ответим на эти и другие вопросы, связанные с обязательным переходом на онлайн кассы с 31 марта 2017 года.

Вводная информация

В 2017 году почти весь бизнес, занятый в торговле, обеспокоен вопросами введения онлайн кассовых аппаратов. Многие уже знают, что такие онлайн кассы должны уметь через операторов фискальных данных передавать в налоговые инспекции информацию о продажах. Мы подробно рассказывали об этом в статье «Онлайн кассы: кто, как и когда должен их применять».

При этом переход на онлайн кассовые аппараты должен быть поэтапный. Полностью перейти на онлайн кассы все без исключения организации и ИП (включая тех, кто применяет ЕНВД и ПСН) должны к 1 июля 2018 года. Однако, как оказалось, продавцы алкоголя – это особая категория. Законодатели решили, что они обязаны начать применять онлайн-кассы раньше. Для них предусмотрели специальную дату «31 марта 2017 года».

Что меняется с 31 марта 2017 года

С 31 марта 2017 года всем организациям и индивидуальным предпринимателям, торгующим алкогольной продукцией, нужно будет использовать контрольно-кассовую технику при расчетах с покупателями. Это предусмотрено пунктом 10 статьи 1 Федеральный закон № 261-ФЗ от 03.07.2016, который вступает в силу 31 марта 2017 года.

Данная поправка внесена в статью 16 Федеральный закон от 22.11.1995 № 171-ФЗ «О государственном регулировании производства и оборота этилового спирта, алкогольной и спиртосодержащей продукции и об ограничении потребления (распития) алкогольной продукции» и отдельные законодательные акты Российской Федерации». Следовательно, с 31 марта 2017 года в положениях этого закона будет закреплено, что ««розничная продажа алкогольной продукции и розничная продажа алкогольной продукции при оказании услуг общественного питания осуществляются с применением контрольно-кассовой техники». Получается, что с 31 марта 2017 года продажа любого алкоголя в розницу невозможна без использования ККТ.

Что относится к алкогольной продукции

Согласно пункту 7 статьи 2 Федерального закона от 22.11.1995 № 171-ФЗ к алкогольной продукции относятся:

- водка;

- коньяк;

- вина (ликерное, фруктовое, игристое) и винные напитки;

- пиво и напитки на его основе (пуаре, сидр и медовуха).

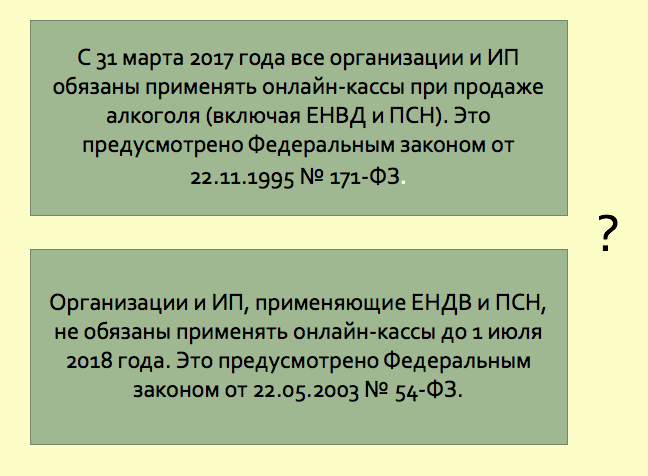

ЕНВД и ПСН: распространяется ли на них требование

Все организации и ИП, торгующие алкогольной продукцией, вне зависимости от формы реализации (магазин или ресторан), должны применять ККТ с 31 марта 2017 года. При этом система налогообложения не имеет никакого значения. По крайней мере, никаких оговорок в статье 16 Федеральный закон от 22.11.1995 № 171-ФЗ на этот счет нет. Следовательно, применять контрольно-кассовую технику с указанной даты обязаны, в том числе, организации на ЕНВД и ИП, применяющие патентную систему налогообложения (ПСН). Более того, применять кассы требуется, в частности, при продаже пива и пивных напитков.

Противоречие в законах

Теперь обратимся к положениям Федерального закона от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием электронных средств платежа». Этим законом, в частности, предусмотрено, что с 1 февраля 2017 года организации и ИП обязаны применять онлайн-кассы. Однако есть исключения. До 1 июля 2018 года вправе не применять онлайн кассы:

- предприниматели на патенте, а также плательщики ЕНВД. По требованию покупателя они обязаны выдать документ об оплате (за исключением случая, когда при оказании услуг населению выдают БСО);

- организации и ИП при оказании услуг населению (до 1 июля 2018 года вправе работать без ККТ при условии выдачи типографских БСО (п. 8 ст. 7 Закона от 03.07.2016 № 290-ФЗ).

Также см. «Онлайн кассы с 1 февраля 2017 года: кто обязан применять»

Вместе с этим, как мы уже сказали, согласно статье 16 Федеральный закон от 22.11.1995 № 171-ФЗ все организации и ИП (включая тех, кто применяет ЕНВД и ПСН) с 31 марта 2017 года обязана применять кассовую технику при розничной торговле всеми видами алкогольной продукции.

Таким образом, мы столкнулись с противоречиями двух федеральных законов.

Чтобы найти решение этого «спорного» вопроса полагаем целесообразным обратиться к Постановлению Пленума ВАС РФ от 11.02.2014 № 47. Пункт 13 этого документы определяет приоритетность специальной нормы над основной. На наш взгляд, в данной ситуации требования Федерального закона от 22.11.1995 № 171-ФЗ являются приоритетными по отношению к Федеральному закону от 22.05.2003 № 54-ФЗ. Ведь в первом законе предъявляются «специальные» требования — закон полностью посвящен регулированию оборота алкоголя в стране. А второй закон содержит общие положения в отношении использования контрольно-кассовой техники всеми продавцами, а не только теми, кто реализует алкогольную продукцию в розницу.

Наш вывод

Всем организациям и ИП (в том числе, на ЕНВД и патентной системе), продающими в розницу алкогольную продукцию (включая пиво), необходимо до 31 марта 2017 года приобрести онлайн-кассу и подключиться к оператору фискальных данных (ОФД), а с 31 марта начать передавать фискальные данные обо всех расчетах, произведенных на кассе, в ФНС через оператора фискальных данных. См. «Операторы фискальных данных: список».

Если проигнорировать нововведение

Индивидуальных предпринимателей, организации и их руководителей, продавцов и кассиров могут оштрафовать, если с 31 марта 2017 года они продолжат продавать алкогольную продукцию без применения онлайн-касс. За неприменение ККТ штрафы такие (части 2 статьи 14.5 КоАП РФ):

- для организации – от 75 до 100 процентов суммы расчета, но не менее 30 000 руб.;

- для должностных лиц (например, директора) – от 25 до 50 процентов суммы расчета, но не менее 10 000 руб.

За повторное нарушение порядка применения ККТ помимо штрафа работу организации и предпринимателя могут приостановить до 90 суток, а директора могут дисквалифицировать на срок от года до двух лет. Такое наказание применят в случае, если сумма расчетов без кассовых чеков составит 1 000 000 руб. и более. Это следует из части 3 статьи 14.5 КоАП РФ.

Заметим, что рассматривать дела о правонарушениях, связанных с применением ККТ, могут налоговые инспекторы (ст. 23.5 КоАП РФ, ст. 7 Закона от 22 мая 2003 № 54-ФЗ). Привлечь к административной ответственности за нарушение порядка применения ККТ могут в течение одного года со дня, когда это произошло (ст. 4.5 КоАП РФ).

Забудьте про «старые» кассы

Организация или ИП, занимающиеся розничной продажей алкоголя, не вправе с 31 марта 2017 года просто начать пользоваться кассами «старого» образца. Если так поступить, то обязанность не будет считаться исполненной. С 31 марта 2017 года обязательно нужно применять только онлайн кассу, которая будет передавать в ИФНС данные о каждой продаже алкогольной продукции (включая пиво). Поэтому, если у вас уже есть «старая» касса, до 31 марта 2017 года ее нужно либо модифицировать до современного уровня или же купить онлайн-кассу и начать ей пользоваться. Также см. «Аккредитованные модели онлайн-касс: список». Однако есть и иное мнение: те, кто купили ККТ старого образца, могут пользоваться ею до 30 июня 2017 года включительно. А вот с июля 2017 года они обязаны перейти на онлайн-кассы. Однако официальных разъяснений, позволяющих сделать окончательный вывод по этому вопросу пока нет.