Уведомление по ЕНП в ноябре вызывает некоторые вопросы у бухгалтеров, на которые ответит статья. В соответствии с № 389-ФЗ от 31 июля 2023 налоговые агенты, в качестве которых выступают работодатели, вправе формировать промежуточный документ по сбору. Компании имеют право предоставлять уведомление два раза в месяц, а в декабре – 3 раза. То есть предприятия могут формировать основное и промежуточное уведомление. Порядок действует только до конца декабря 2023 года. Сдача промежуточного извещения не обязательна. Предприятие может сформировать форму в одном месяце, а в других не предоставлять. Основный вид уведомления – обязанность всех налоговых агентов.

Когда подается

Согласно ст. 58 НК извещение по ЕНП в контролирующий орган подается в следующих случаях:

- если не предусмотрено оформление расчета, декларации по оплачиваемой налоговой сумме. Пример: перевод налога по транспорту или земельного налога;

- если налоговая сумма оплачивается раньше срока подачи расчета (декларируемого документа) по сбору.

Сроки подачи

По общему правилу, согласно ст. 58, извещения сдаются до 25 числа месяца, в котором уплачиваются сборы. Если эта дата выпадает на выходной, то срок автоматически переносится на первый рабочий день. В 2023 году почти все декларации сдаются до единой даты – 25 число. Для НДФЛ, который был удержан с 23 по 31 декабря, срок – последний день года.

Согласно изменениям, которые были внесены в НК по № 389-ФЗ, налогоплательщики в ноябре могут формировать и сдавать извещения два раза в месяц:

Второй документ сдается в ноябре всеми налоговыми агентами в обязательном порядке.

По каким сборам формируется уведомление по ЕНП в ноябре

Требуется предоставить документ по следующим налогам, взносам:

- ежемесячный НДФЛ, который оплачивается работодателями. В ноябре можно сдать два документа, в декабре – три;

- взносы с выплат персоналу, другим ФЛ за 1 и 2 месяц последнего квартала: за октябрь и ноябрь. В декабре период подачи квартального РСВ совпадает со сроком сдачи уведомления, поэтому сдавать последнее не надо;

- авансовые платежи по упрощенке и ИП по НДФЛ за себя на I, II, III кварталы отчетного периода. Ноябрь входит в IV квартал;

- авансы по налогу на имущество предприятий;

- авансы по транспортному, земельному сбору;

- авансы по ЕСХН.

Извещение по НДС и налогу на прибыль не сдаются в контролирующий орган. Срок оплаты этих сборов наступает после даты подачи декларации.

Форма, правила заполнения и коды отчетных периодов

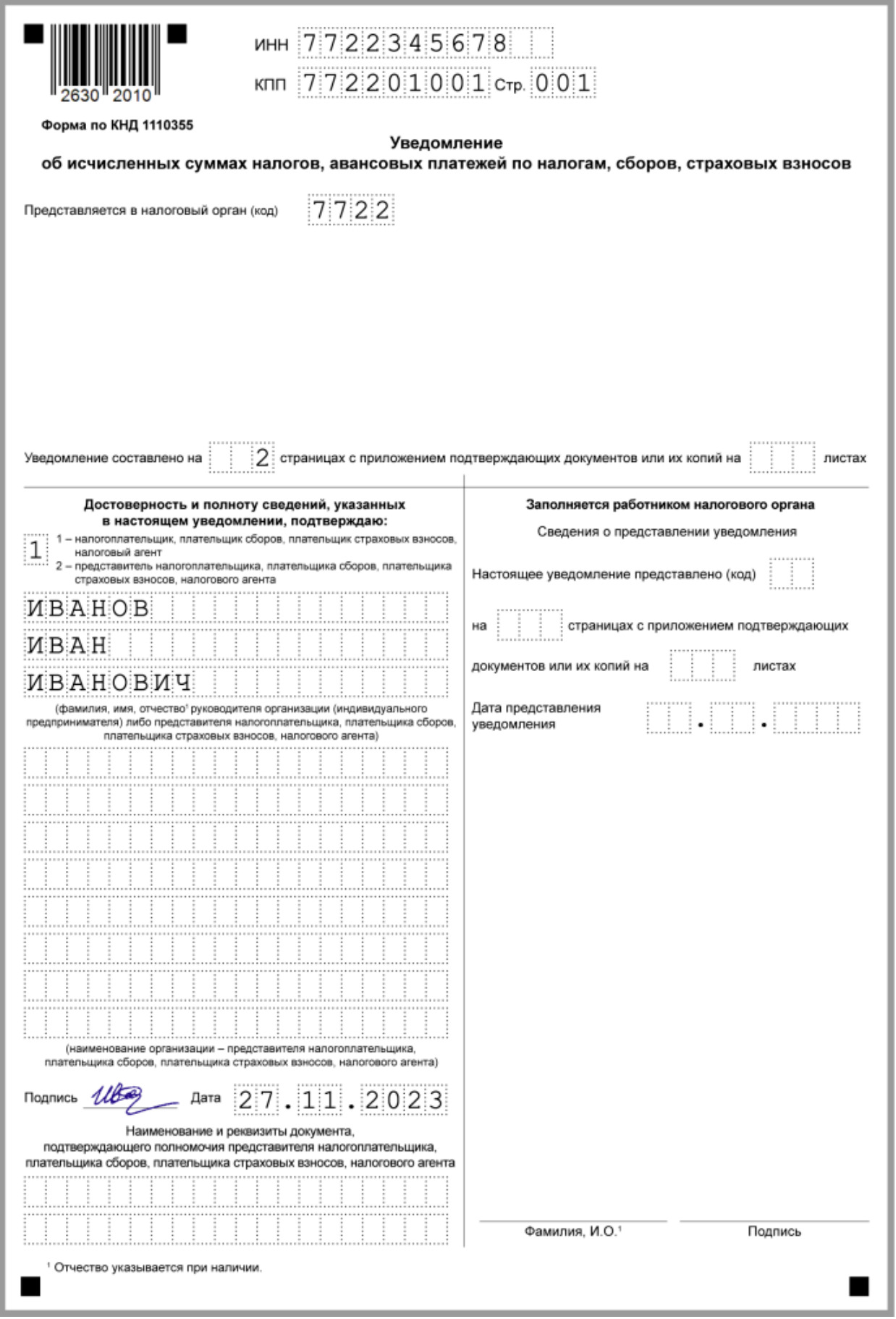

К приказу налоговой № ЕД-7-8/1047@ издано приложение, которое утверждает форму уведомления. Скачать ее можно здесь. Документ содержит два листа:

- титульный. На странице прописывается информация о налогоплательщике и лице, которые предоставляет документ. Указывается ИНН, КПП, наименование организации, ФИО руководителя или ИП, дата подачи и ставится подпись. Если документ подается лично уполномоченным лицом, то указывается реквизиты доверенности;

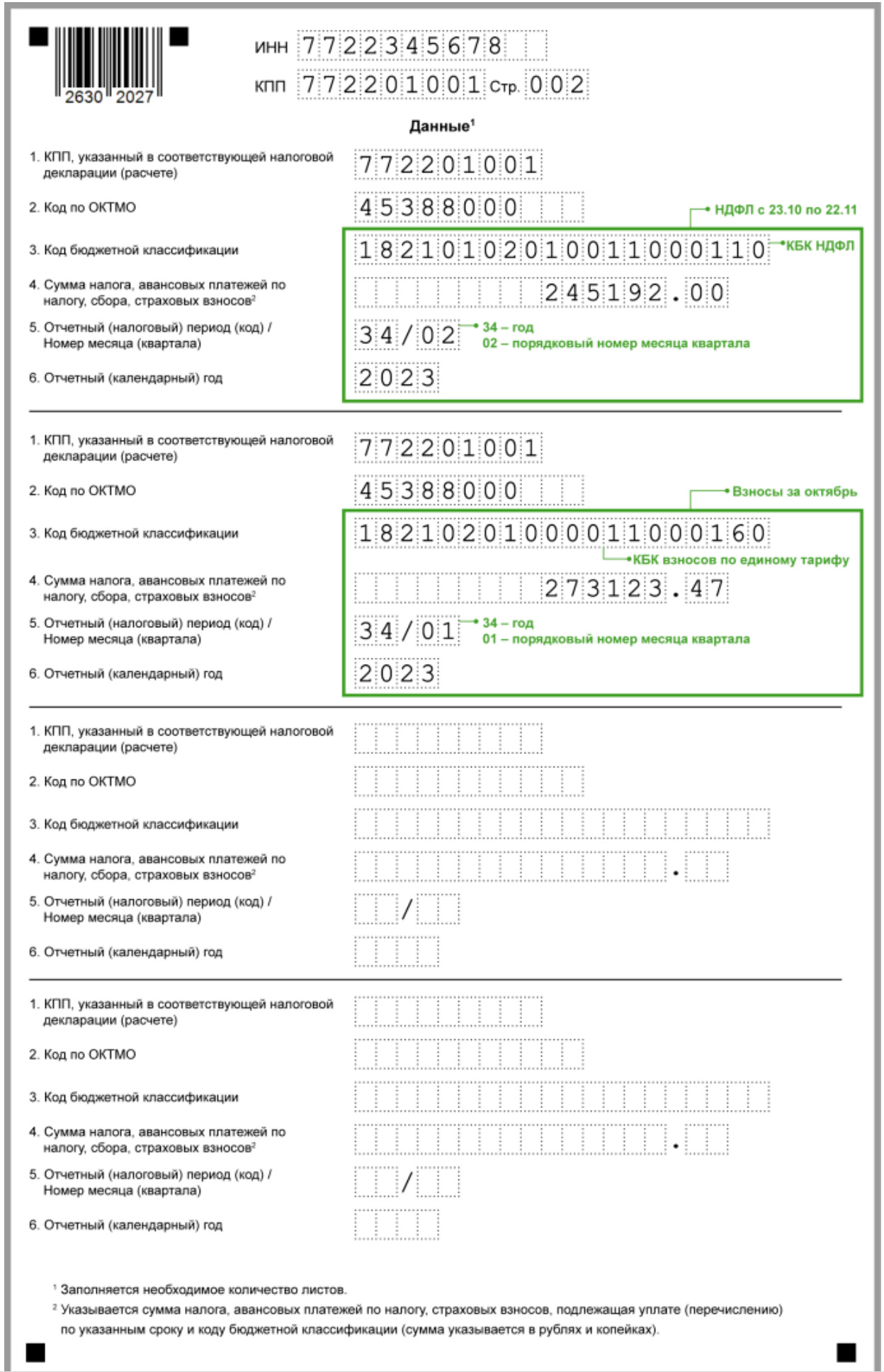

- страницы с данными о начисленных суммах налоговых сборах. Лист включает одинаковые блоки, которые заполняются для разных типов налогов. По каждому платежу прописываются КБК, ОКТМО, КПП, размер сбора, месяц (квартал) и код отчетного или налогового периода. В идеальном варианте размер вычисленного налога должен равняться сумме, которая будет потом прописана в расчете, декларации.

Образец заполнения уведомления можно посмотреть здесь.

Приказ инспекции № ЕД-7-8/1047@ от 02 ноября 2022 регламентирует коды налоговых периодов.

В таблице по срокам подачи основных извещений в ноябре и декабре 2023 года указаны сроки предоставления документа по конкретным типам сборов и утвержденные коды.

| Налоговый сбор/взнос | Период, за который формируется документ | Срок подачи | Код периода |

| НДФЛ | с 23.10 по 22.11

с 23.11 по 22.12 с 23.12 по 31.12 |

27.11

25.12 29.12 |

34/02

34/03 34/04 |

| Страхвзносы | за октябрь

за ноябрь |

27.11

25.12 |

34/01

34/02 |

| УСН | не предоставляется за IV квартал в ноябре, декабре 2023 | ||

| Налоги на имущество, землю, транспорт | |||

| ЕСХН | |||

| НДФЛ, который ИП оплачивает за себя | |||

Как сдавать уведомление по ЕНП

В соответствии со ст. 58 НК документ можно подавать тремя способами:

- На сайте налогового органа через личный кабинет налогоплательщика;

- Через оператора по ТКС.

- На бумажном носителе заказным письмом с описью вложений или при при личном посещении налоговой.

Последний вариант возможен, если у юрлица или ИП отсутствует обязанность формировать и сдавать отчетность в контролирующий орган в электронном формате.

Сколько видов сборов можно отразить в документе и что делать при наличии подразделений

Если за конкретный период в составе ЕНП оплачено сразу несколько сборов, то допускается их отразить в одном документе, но в разных блоках.

В 2023 году предприятия, у которых есть обособленные подразделения, филиалы, должны распределять НДФЛ, страхвзносы, сбор на прибыль в отношении регионального налога между подразделениями. Другими словами, компании уплачивают перечисленные налоги одной суммой в ЕНП, но распределяют их между филиалами:

- по НДФЛ, страхвзносам в уведомлениях;

- в расчетах по взносам, 6-НДФЛ, декларациях по налогу на прибыль.

В одном извещении можно прописать данные по всем авансовым платежам каждого подразделения, прописав конкретный КПП филиалов и ОКТМО по месту их расположения.