К таким сборам относятся платежи по страх. взносам, НДФЛ, авансам по налогу на имущество, землю, транспорт, по ЕСХН и налогу по упрощенке. Уведомления по сбору на прибыль, НДС уведомления не сдаются.

СКАЧАТЬ БЛАНК УВЕДОМЛЕНИЯ ПО ЕНП В 2024 ГОДУ

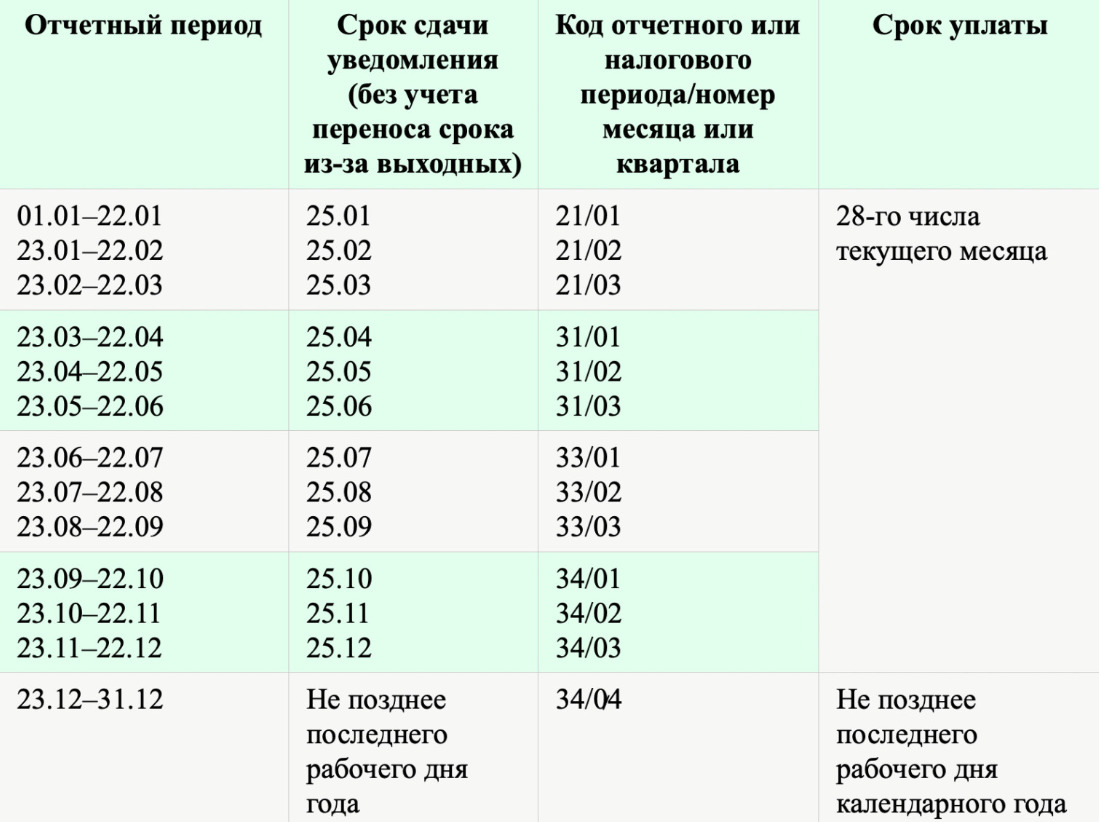

Сроки и формы предоставления

Для многих налогов, сборов законодательством утвержден единый срок предоставления документов – до 25 числа месяца, в котором требуется произвести оплату. Если дата выпадает на выходной или праздничный день, то согласно ст. 6.1 НК уведомление должно подаваться в ближайший рабочий день. Уведомления по НДФЛ подаются до 25 числа ежемесячно. В последний месяц года нужно предоставлять документ до 25 декабря и не позднее рабочего дня года.

Приказ ФНС№ ЕД-7-8/1047@ регламентирует формы, алгоритм оформления уведомлений об исчислении страх. взносов, налоговых сборов.

Документ включает титульный лист и раздел «Данные». В раздел вносится информация по обязанностям, по которым планируется срок оплаты в соответствующем месяце и по которому к сроку оплаты не предоставляется налоговая отчетность. В разделе заносится данные по каждому сбору, авансу, взносу в отдельный блок.

По каким налогам нужно заполнить уведомление ЕНП в 2024

Подавать уведомление необходимо по следующим видам сборов:

- НДФЛ – каждый месяц. Юрлицо или ИП оплачивает налог, выступая в роли налогового агента. В последнем месяце года уведомление подается дважды;

- страх. взносы с выплат работникам, другим ФЛ за I и II месяц каждого квартала. За III месяц квартала: март, июнь, сентябрь, декабрь, документ сдавать не надо, поскольку период подачи уведомления совпадает с датой подачи РСВ (расчет по страх. взносам, который сдается в ИФНС каждый квартал);

- авансы по упрощенке за I, II, III кварталы;

- авансы ИП по НДФЛ на себя за I, II, III кварталы;

- авансы по налогу на имущество (объекты недвижимости);

- авансы по транспортному и земельному налоговому сбору;

- авансы по ЕСХН.

Не нужно формировать уведомление об исчисленных налогах для ЕНП по НДС и налогу на прибыль.

Изменения с 01 октября 2023 года – что нужно знать

С октября вступили в силу корректировки, которые были внесены в Налоговый кодекс № 389-ФЗ от 31 июля 2023. Основные изменения касаются следующих моментов:

- подача документов с отрицательными суммами. Такая ситуация возникает, когда размер авансового платежа за текущий период меньше суммы аванса за предшествующий период: авансовый платеж к уменьшению. В этом случае в четвертой строке уведомления указывается размер сбора со знаком минус;

- документ могут быть признан частично или полностью не представленным. Если в документации было обнаружено несоответствие по одному, нескольким суммам сборов с контрольными соотношениями, то она признается частично не представленной. Если в уведомлении выявлено несоответствие по всем сборам, то оно считается полностью не непредставленным. Список контрольных соотношений регламентирован Письмом инспекции № ЕА-4-15/3132@. О наличии несоответствий налоговая сообщает налогоплательщику по ТКС, через личный кабинет или заказным письмом;

- ИП могут подписывать документ усиленной неквалифицированной подписью. Предприниматели вправе оформлять, а затем утверждать уведомление неквалифицированной ЭП через личный кабинет ФНС. Также ИП смогут использовать УНЭП для подписания заявления о зачете;

- с 01.10.2023 по 31.12.2023 компании вправе подавать два уведомления по НДФЛ (в декабре – три). Добровольное или промежуточное уведомление предоставляется по желанию налогового агента до 12 числа текущего месяца за период с 23 числа прошедшего месяца до 9 числа текущего. Обязательное или основное извещение сдается до 25 числа, в нем отражается НДФЛ, который был удержан с 23 числа прошедшего месяца по 22 числа текущего месяца. Принцип заполнения основного и промежуточного уведомления одинаковый;

- зачет по промежуточным уведомлениям. Положительное сальдо ЕНС зачитываются в счет оплаты страх. взносов на следующий день после поступления уведомления или РСВ.

Отмена платежек со статусом 02

С начала 2024 года отменяется прием платежек со статусом 02. С января перечисление налогов, взносов будет осуществляться по документам со статусом 01 на КБК ЕНП – 18201061201010000510. Поэтому всем плательщикам налога: юрлицам, ИП, необходимо будет подать уведомление ЕНП.

Платежные поручения с кодом 02 были разрешены для периода перехода – до конца 2023 года. Они создавались с указанием конкретных КБК для определенных налоговых сборов, взносов, и заменяли уведомления ЕНП.

Письмо Министерство финансов № 21-01-09/96405 подтвердило, что переходный период продлен не будет. С 2024 года все плательщики налогов обязаны перейти на оплату ЕНП. ФНС информирует, что уплачивать ЕНП легче, так как в таких платежках меньшее количество ошибок.

Как заполнять уведомление в 2024 году

На первоначальном этапе заполняется титульный лист. Указывается следующая информация:

- ИНН для ИП или ИНН, КПП для юрлица;

- код налогового органа, в который предоставляется документ;

- код «1» ставится, если уведомние подписывается, предоставляется самим плательщиком налога. Код «2» указывается в ситуациях, когда документ сдается представителем компании, на которого оформлена доверенность;

- дата подписания документа;

- подпись.

Раздел «Данные» заполняются по всем КПП, которые существуют у компании, и разбиваются по видам определенных сборов, взносов. Бухгалтер прописывает:

- КПП из декларации;

- ОКТМО;

- КБК;

- размер платежа;

- код отчетного, налогового периода;

- отчетный год.

В уведомлении в третьем поле раздела «Данные» указывается определенный КБК (код бюджетной классификации) конкретного налогового сбора, страх. взноса. В уведомлении не прописывается КБК по ЕНП, он требуется для платежных поручений.

Чтобы не допустить ошибки в уведомлении ЕНП, рекомендуется проверить КБК. Приказ Министерства финансов № 80н от 01.06.2023 регламентировал КБК на 2024 и плановый период: 2025, 2026 года.

В документе по страх. взносам указывается общий код для взносов – 182102 01000011000160. С начала 2023 года страх. взносы оплачиваются по единому тарифу (исключение – взносы на травматизм) без распределения по типам страхования.

В документе по НДФЛ требуется указать КБК именно этого налога на доход ФЛ с учетом дохода и используемой ставки. Пример: КБК по НДФЛ для налогового агента при налоговой базе до 5 млн рублей – 18210102010011000110. Для налога на имущество, транспорт, землю также прописываются конкретные КБК. Пример: код для транспортного налога – 18210604011021000110.

В таблице указаны периоды в уведомлении ЕНП (коды).

Как подать документ об исчисленных налогов

Согласно ст. 58 НК налогоплательщик может сдать уведомление тремя способами:

- на официальном сайте инспекции через личный кабинет плательщика налога;

- по ТКС (телекоммуникационному каналу связи) через оператора;

- лично на бумажном носителе или заказным письмом. При условии, что юрлицо или ИП имеет право подавать отчетность не в электронном формате, а в бумажном виде.

Ошибка в уведомлении ЕНП: как исправить

Главное требование – новое уведомление с правильными реквизитами предоставляется только в отношении обязательства, по которой была совершена ошибка. Другими словами, дублировать все сведения, которые были в сданном ранее документе, не нужно.

Правильные сведения допускается вносить не в отдельное уведомление, а текущее (подаваемое).

Пример:

Правила исправления ошибки зависит от ее вида:

- неправильная сумма в уведомлении ЕНП. В такой ситуации в новом уведомлении требуется повторить КПП, КБК, ОКТМО, период, а затем указать новый, правильный размер налогового сбора;

- неправильные реквизиты, другие данные. Если была совершена ошибка в КПП, ОКТМО, других реквизитах, то в новом документе требуется повторить информацию ошибочной строки. В графе, которая предназначена для указания суммы, прописывается «0». Правильные сведения указываются в новом блоке строк 1-6.

Сколько налогов можно указать в документе

В ситуации, когда к конкретной дате исчислено и оплачено в составе ЕНП несколько налоговых сборов, их допускается отражать в одном уведомления разными блоками.

Пример:

Если у предприятия несколько обособленных подразделений (ОП)

В 2024 году продолжает действовать обязанность компаний при наличии ОП проводить распределение страх. взносов, НДФЛ, налога на прибыль между подразделениями. Предприятия оплачивает налоговые сборы одной суммой в составе ЕНП, но затем распределяет их между подразделениями: в уведомлениях (по налогу на доход ФЛ, страх. взносам) и декларациях (по налоговому сбору на прибыль), в расчетах по страх. взносам, 6-НДФЛ.