4-ФСС за 2 квартал 2018 года обязаны сдавать все страхователи. Это не налоговый отчет и посвящен он исключительно соцстраховским вопросам. В нем находят отражение суммы начисленных и уплаченных взносов по обязательному страхованию от несчастных случаев на производстве и профзаболеваний (НСП и ПЗ) и ряд других сведений. Пример заполнения 4-ФСС вы найдете в нашем материале.Также расскажем о сроках сдачи 4-ФСС за 2 квартал 2018 года (то есть, за первое полугодие).

Определяем обязанность по сдаче 4-ФСС за полугодие

Чтобы выяснить, нужно ли вам сдавать 4-ФСС, рассмотрим несколько примеров:

- ИП Салихов Р.Э. занимается предпринимательской деятельностью без использования наемной силы. Он применяет упрощенную систему налогообложения (УСН). Отсутствие в штате ИП Салихова Р.Э. сотрудников избавляет его от необходимости представления 4-ФСС.

- ИП Трухнин М.В. осуществляет деятельность по мойке автотранспорта. Применяет ЕНВД и имеет в штате 7 сотрудников. Он обязан отчитываться в Соцстрах по форме 4-ФСС в общеустановленном порядке.

- ИП Самохвалов А.Т. использует труд физлиц. С ними оформляются исключительно договоры ГПХ, в которых не оговаривается обязанность работодателя уплачивать взносы на травматизм. Представлять 4-ФСС при таких условиях ИП не должен.

- В ООО «Тореадор» работают 98 человек. Компания применяет ОСНО. От нее требуется ежеквартальная отчетность в Соцстрах по взносам на травматизм.

- ПАО «Детские товары» зарегистрировалось в налоговых органах в мае 2018 года. Компания применяет ЕСХН. До конца июня она не успела принять в штат ни одного сотрудника. При этом обязанность по представлению в ФСС отчета по травматизму для нее сохраняется. Расчет будет нулевым.

Примеры показывают, что обязанность по представлению 4-ФСС не зависит от:

- организационно-правовой формы страхователя;

- применяемого режима налогообложения.

Отсутствие работников в штате позволяет не сдавать 4-ФСС только индивидуальным предпринимателям. Компании в таком случае представляют в соцстрах нулевой отчет.

Новый или старый бланк?

За 2 квартал 2018 года нужно по форме 4-ФСС которая утверждена приказом ФСС РФ от 26.09.16 № 381, в ред. приказа от 07.06.17 № 275. Нового бланка 4-ФСС для сдачи отчетности за первое полугодие 2018 года не утверждалось.

Правила заполнения формы 4-ФСС прописаны в Порядке, утвержденном приказом ФСС от 26.09.2016 № 381. Электронный формат расчета и контрольные соотношения утверждены приказами ФСС от 09.03.2017 № 83 и от 11.09.2017 № 416.

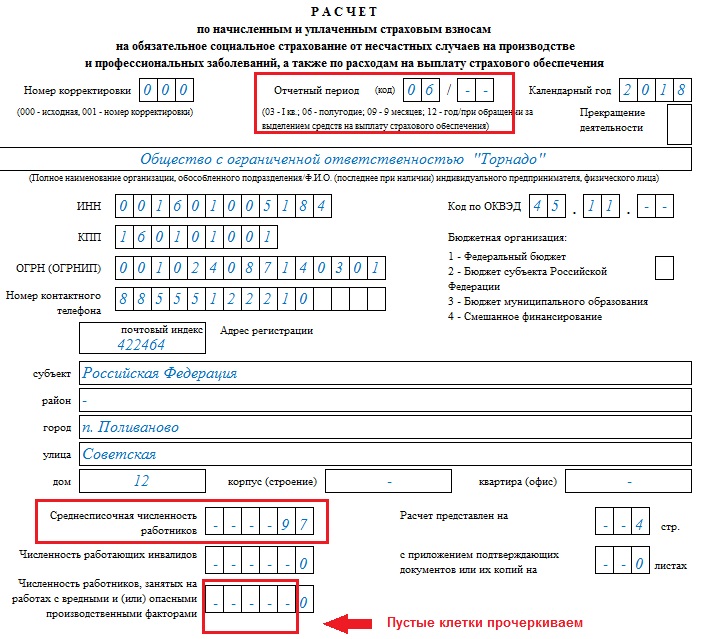

Нюансы заполнения 4-ФСС: титульный лист

Продолжим разговор о 4-ФСС с помощью одного из рассмотренных ранее примеров.

ООО «Тореадор» готовится сдавать отчетность в ФСС за 2 квартал. Для этого компания:

- Использует бланк отчета из приказа ФСС РФ от 26.09.2016 № 381 (ред. от 07.06.2017).

- Все поля с отсутствующей информацией прочеркивает.

- Состав отчета определяет по следующему алгоритму: в минимально допустимый отчетный комплект входит титульный лист, таблицы 1, 2 и 5, а таблицы 1.1, 3 и 4 заполняются и представляются только при наличии показателей. Поскольку такие показатели у ООО «Торнадо» отсутствуют, за полугодие 2018 года оно будет заполнять 4-ФСС в минимально допустимом объеме.

- По итогам полугодия в поле «Отчетный период (код)» проставит «06».

- В поле «Среднесписочная численность работников» укажет значение, исчисленное по специальной методике, применяемой при заполнении статотчетности (приказ Росстата от 22.11.2017 № 772).

Методика расчета показателя для заполнения поля ««Среднесписочная численность работников» (Чср) заключается в следующем:

- Для определения Чср в ООО «Торнадо» собрали сведения за январь-июнь:

| Период | Число работников* | Человеко-дни | Чср

за месяц |

|

| Январь | С 01.01.2018 по 15.01.2018 | 98 | 3038 | 98 |

| С 16.01.2018 по 31.01.2018 | 98 | |||

| Февраль | С 01.02.2018 по 15.02.2018 | 98 | 2744 | 98 |

| С 16.02.2018 по 28.02.2018 | 98 | |||

| Март | С 01.03.2018 по 15.03.2018 | 98 | 3038 | 98 |

| С 16.03.2018 по 31.03.2018 | 98 | |||

| Апрель | С 01.04.2018 по 15.04.2018 | 98 | 2775 | 93 |

| С 16.04.2018 по 30.04.2018 | 87 | |||

| Май | С 01.05.2018 по 15.05.2018 | 98 | 3038 | 98 |

| С 16.05.2018 по 31.05.2018 | 98 | |||

| Июнь | С 01.06.2018 по 15.06.2018 | 95 | 2850 | 95 |

| С 16.06.2018 по 30.06.2018 | 95 | |||

*Различное количество работников в разные периоды обусловлено их отсутствием на рабочих местах по разным причинам (например, по причине ухода в неоплачиваемые отпуска)

- С учетом того, что в ООО «Торнадо» в отчетном полугодии отсутствовали сотрудники, работающие на неполной ставке, Чср за полугодие составит:

Чср = (98 + 98 + 98 + 93 + 98 + 95) / 6 = 97 чел.

Поля титульного листа, посвященные численности работающих инвалидов и работников, занятых на вредных и опасных работах, прочеркиваются. В ООО «Торнадо» таких работников нет.

Заполняем таблицы 1, 2 и 5 Расчета

Чтобы заполнить таблицу 1 расчета 4-ФСС, необходимо разобраться с тем, что является базой для начисления взносов на травматизм. В этом нам поможет закон № 125-ФЗ (п. 1 ст. 20.1): объектом обложения взносами являются выплаты и вознаграждения в пользу физлиц:

- по трудовым договорам;

- по договорам ГПХ, предметом которых является выполнение работ (оказание услуг);

- по договорам авторского заказа.

Выплаты в рамках договоров ГПХ и авторского заказа включаются в базу, если в тексте договора прописана обязанность заказчика по уплате страховых взносов.

Для определения базы для начислений взносов (БНВ) необходимо все выплаты разделить на 2 части:

- «ОВС» — выплаты, облагаемые взносами «на травматизм» (ст. 20.1 закона № 125-ФЗ).

- «НВС» — необлагаемые взносами суммы (ст. 20.2 закона № 125-ФЗ).

Для исчисления БНВ применяется простейшее математическое действие вычитания:

БНВ = ОВС – НВС

В таблице 1 формы 4-ФСС девять строк, которые заполняются следующими данными:

| Строка таблицы 1 | Что отражает |

| 1 | ОВС |

| 2 | НВС |

| 3 | БНВ |

| 4 | БНВ по выплатам инвалидам

(в том числе из строки 3) |

| 5 | Данные для заполнения строк (размер страхового тарифа, скидки или надбавки к нему, дата установления тарифа) берутся из уведомления, полученного из ФСС |

| 6 | |

| 7 | |

| 8 | |

| 9 |

Продолжим пример по ООО «Торнадо». Учитывая, что НВС = 0 (необлагаемые взносами выплаты в первые 6 месяцев года отсутствовали), у нас ОВС = БНВ. Установленный Соцстрахом тариф взносов равен 0,2% (данные указаны в таблице):

| ОВС | Сумма, руб. | Взносы, руб. |

| Облагаемые взносами суммы (всего за полугодие) | 18 946 477,88 | 37 892,96 |

| в т. ч. за последние 3 месяца отчетного периода | 9 371 718,38 | 18 743,44 |

| за апрель | 2 965 090,44 | 5 930,18 |

| за май | 3 016 213,07 | 6 032,43 |

| за июнь | 3 390 414,87 | 6 780,83 |

Перед заполнением таблицы 2 специалисты ООО «Торнадо» сверили взаиморасчеты с ФСС и собрали информацию по банковским выпискам о страховых платежах с разбивкой по каждому месяцу второго квартала.

Для таблицы 5 Расчета сведения о проведенной спецоценке и медосмотрах на начало года предоставили работники отдела кадров компании.

Как эти данные ООО «Торнадо» отразит в 4-ФСС, смотрите в образце ниже:

Скачать (Obrazets-4-FSS-za-2-kvartal-2018.xls)

Как представить 4-ФСС и что делать, если отчет не примут

С отчетными сроками 4-ФСС нам поможет разобраться следующий пример:

По данным предыдущего расчетного периода численность физлиц, в пользу которых начислялись и уплачивались взносы на травматизм, составила:

- в ООО «Медвежий угол» — 15 чел.;

- в ООО «Торнадо» — 98 чел.;

- у ИП Трухнина М.В. — 7 чел.

Все страхователи планируют отчитаться за 2 квартал 2018 года в Соцстрах в электронной форме. По п. 1 ст. 24 закона № 125-ФЗ отправить такой отчет необходимо не позднее 25.07.2018.

Однако у ООО «Медвежий угол» и ИП Трухнина М.В. есть выбор: они могут отчитаться не только в электронном виде, но и на бумаге (поскольку численность указанных страхователей не превышает 25 человек).

Если будет оформлен бумажный 4-ФСС, нужно ориентироваться на другую допустимую крайнюю отчетную дату — 20.07.2018. Не позже этой даты отчет должен быть принят специалистами ФСС, иначе страхователям не избежать штрафов.

Отодвигать момент сдачи 4-ФСС ближе к крайним отчетным датам опасно. Если в расчете обнаружатся ошибки, он будет считаться несданным.

Среди самых распространенных ошибок, выявляемых при сдаче электронных 4-ФСС, можно назвать:

- невозможность расшифровки файла отчета или проверки ЭЦП (код ошибки (КО) «10» или «11»);

- неправильный формат регистрационного номера страхователя или кода подразделения ФСС в сертификате (КО «15» или «16»);

- некорректные название или формат файла (КО «505» или «508»);

- файл имеет нулевой размер (КО «518»).

Эти и другие недочеты в 4-ФСС необходимо исправить, что может занять определенное время. Например, когда необходимо перевыпустить сертификат или устранить его ошибку. Заблаговременная сдача 4-ФСС позволит спокойно исправить выявленные ошибки и вовремя отчитаться перед Соцстрахом.

Самое главное: выводы

Расчет 4 – ФСС должны подавать все организации и физлица, которые выплачивают физическим лицам доход.

Этот расчет нужно сдать в территориальный орган ФСС РФ не позднее 25-го июля 2018 года (если подаете в электронном виде) и 20-го июля(если в бумажном виде).

В расчете нужно обязательно заполнить титульный лист и таблицы 1, 2, 5. Также нужно заполнить (п. 2 Порядка заполнения расчета 4 – ФСС):

- таблицу 1.1 – если вы временно направляли своих работников в другую организацию или к ИП по договору о предоставлении персонала;

- таблицу 3 – если вы выплачивали физлицам страховое обеспечение, например пособие по временной нетрудоспособности в связи с несчастным случаем на производстве;

- таблицу 4 – если у вас в отчетном периоде были несчастные случаи на производстве.