В какой срок организации и ИП, применяющие ЕНВД, обязаны заплатить единый налог на вмененный доход за 4 квартал 2017 года. До какой даты «вмененный» налог нужно уплатить в январе 2018 года? Точные сроки указаны в данной статье. Если возникнут вопросы – вы можете обсудить их на нашем форуме в разделе «ЕНВД».

Налог считают по видам бизнеса

ЕНВД за 4 квартал 2017 года нужно определить по каждому виду деятельности, облагаемому «вмененным» налогом. Более того, расчет нужно вести по каждому месту, где ведется «вмененная» деятельность (п. 5.1 Порядка, утв. приказом ФНС России от 04.07. 2014 № ММВ-7-3/353). Так, допустим, фирма может оказывать бытовые услуги и одновременно продавать товары в розницу через несколько магазинов. Тогда нужно рассчитать ЕНВД по каждому виду бизнеса.

Кроме физических показателей, для расчета нужно знать:

- месячную базовую доходность физического показателя (п. 3 ст. 346.29 НК РФ);

- значение коэффициента-дефлятора К1 (п. 4 ст. 346.29 НК РФ);

- величину корректирующего коэффициента К2 (п. 4 ст. 346.29 НК РФ).

Значение коэффициента К1 на 2017 год установлено в размере 1,798.

Налоговый период

Налоговым периодом по ЕНВД является квартал. Отчетных периодов по этому налогу не существует (ст. 346.30 НК РФ). Поэтому сумму ЕНВД, которую нужно перечислить, определяйте поквартально. То есть, единый налог нужно рассчитать за 4 квартал 2017 года.

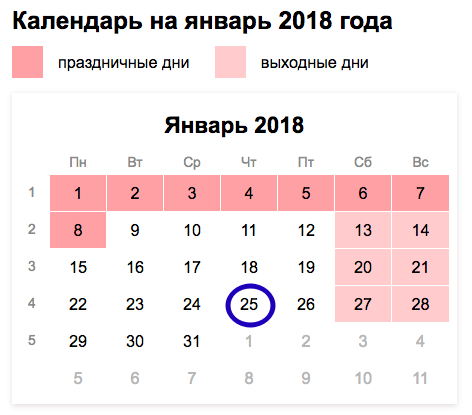

Когда платить в январе 2018 года

По общему правилу, срок уплаты «вменного» налога – не позднее 25 числа месяца, следующего за налоговым периодом (п. 1 ст. 346.32 НК РФ). Следовательно, срок уплаты рассчитанного ЕНВД на 4 квартал 2017 года – не позднее 25 января 2018 года (это четверг).

Ответственность за нарушение сроков

За неуплату ЕНВД могут привлечь к ответственности, а именно:

- взыскание недоимки по ЕНВД (п.2 ст.45 НК РФ);

- взыскание штрафа в размере 20 процентов от неуплаченного единого налога ЕНВД, если это произошло без умысла плательщика (п. 1 ст. 122 НК РФ), или штрафа в размере 40 % от неуплаченного налога, если неуплата явилась результатом умысла (п.3 ст. 122 НК РФ).

В случае несвоевременной уплаты (например, если случайно нарушен срок оплаты ЕНВД за 4 квартал 2017 года) ущерб, нанесенный бюджету, возмещается путем исчисления и уплаты пени за каждый день просрочки (п. 2 ст. 57, п. 1, 3 ст.75 НК РФ).

Уголовная ответственность за неуплату ЕНВД за 4 квартал 2017 года может наступить за недоимку в крупном или особо крупном размере. Определение этих понятий дано в примечании к статье 199 Уголовного кодекса РФ. При этом виновными могут быть признаны не только руководитель и главный бухгалтер организации, но и другие лица, содействовавшие совершению преступления (пособники и подстрекатели). Например, бухгалтеры, умышленно искажавшие первичные документы, или налоговые консультанты, советы которых привели к совершению преступления. Такие указания содержатся в пункте 7 постановления Пленума Верховного суда РФ от 28 декабря 2006 г. № 64.

Куда платить

Сумму ЕНВД за 4 квартал 2017 года перечисляйте по реквизитам ИФНС, в которых организация или ИП зарегистрированы в качестве плательщика ЕНВД (п. 2 ст. 346.28 НК РФ). Причем там нужно поступит независимо от того, создано ли по месту ведения деятельности, облагаемой ЕНВД, обособленное подразделение или нет.

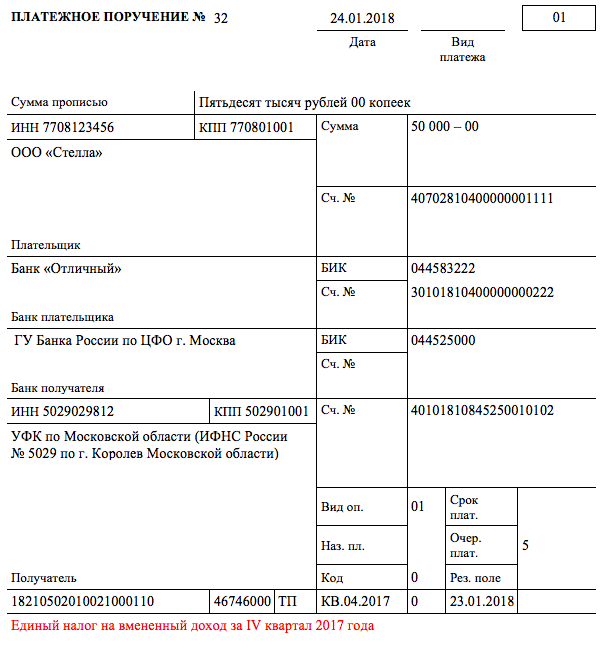

Платежное поручение: образец

Платежные поручения на перечисление ЕНВД оформляйте в соответствии с Положением Банка России от 19 июня 2012 г. № 383-П и приложениями 1 и 2 к приказу Минфина России от 12 ноября 2013 г. № 107н. Что касается КБК по ЕНВД, то для уплаты платежа за 4 квартал 2017 года указывайте код 182 1 05 02010 02 1000 110.