При заполнении расчета 6-НДФЛ периодически возникают не совсем стандартные ситуации. Одна из самых распространенных, когда последний день месяца – выходной и отпускные в 6-НДФЛ как бы «зависают» на этом дне. Как быть? Дадим ответ с учетом позиции налоговой службы России.

Ждать конца месяца

Общее правило пункта 3 статьи 226 НК РФ гласит, что подоходный налог рассчитывают по итогам месяца, за который начислены доходы. Его соответствующую сумму нужно удержать в момент выплаты дохода (п. 4 ст. 226 НК РФ). И если человек не уходит из компании, дата получения дохода в виде зарплаты – это последний день месяца, за который она начислена (п. 2 ст. 223 НК РФ).

Таким образом, у налогового агента нет возможности установить размер дохода, облагаемого НДФЛ, пока не наступит последний календарный день месяца. В связи с этим, с аванса по зарплате брать подоходный налог закон не обязывает. Это подтверждают и разъяснения чиновников: письма Минфина от 09.12.2012 № 03-04-06/8-232, ФНС от 26.05.2014 № БС-4-11/10126 и др.

Также см. «Даты удержания налога в 6-НДФЛ: сверяем часы с законом».

Последний срок

В общем случае перечислить в казну НДФЛ налоговый агент обязан до следующего дня включительно после выплаты дохода. Между тем, для сумм оплаты больничных и отпускных действует отдельное правило (п. 6 ст. 226 НК РФ): сделать это нужно не позже последнего числа месяца, в котором имели место такие выплаты.

Иногда случается, что последний день месяца – это официальный выходной день: суббота, воскресенье либо праздник согласно производственному календарю. Например, в 2016 году такое было аж 4 раза: в январе, апреле, июле и декабре. Как тогда заполнять форму 6-НДФЛ, если последний день месяца – выходной?

Также см. «Какие даты указывают в 6-НДФЛ».

Позиция ФНС: правило переноса

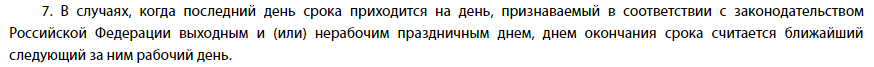

В разъяснениях от 11 мая 2016 года № БС-4-11/8312 налоговая служба России напомнила о правиле пункта 7 статьи 6.1 НК РФ. Звучит оно так:

В письме от 16.05.2016 № БС-3-11/2169 ФНС уточняет: норма пункта 7 статьи 6.1 НК РФ касается именно последнего дня срока, установленного налоговым законодательством, а не даты фактического получения дохода. То есть последняя – переносу не подлежит. Это особенно актуально для тех предприятий, где установлена 6-дневная или 7-дневная рабочая неделя.

Поэтому дата получения по факту оплаты труда – это последний день месяца, за который человеку начислен доход согласно трудовому договору. При этом не имеет значения, что указанная дата попадает на выходной или нерабочий праздничный день.

Таким образом, смещение срока перечисления НДФЛ на ближайший рабочий день (даже уже следующего месяца) – вполне реальная и допустимая ситуация. Не забывайте об этом, когда вносите показатели в расчет 6-НДФЛ по отпускным. Последний день месяца – выходной?. Смело переносите дату перечисления НДФЛ на первый рабочий день нового месяца.

ПРИМЕР

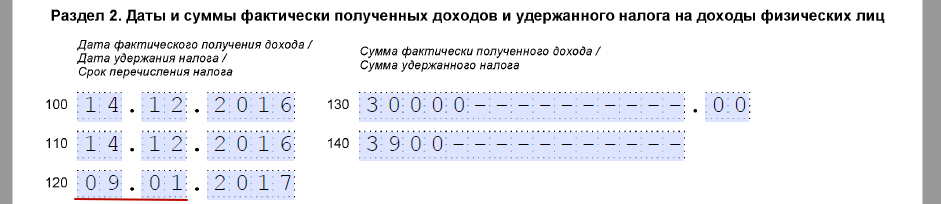

Кузнецовой отпуск за декабрь 2016 года оплачен 14 декабря (среда) в сумме 30 000 рублей. При этом последний день месяца – выходной. В 6-НДФЛ отпускные отражают так:

Как видно, 31 декабря – это суббота. Вдобавок, с 1 по 8 января вся страна гуляет Новый Год и Рождество. Поэтому с учетом п. 7 ст. 6.1 НК РФ срок перечисления налога переходит на 9 января 2017 года.

Обратите внимание, что разные типы доходов физлица (например, зарплата и отпускные) могут иметь общую дату их получения по факту, но различные сроки перечисления налога. В подобных ситуациях строки 100 – 140 второго раздела 6-НДФЛ заполняют по каждому сроку перечисления налога отдельно.

Также см. «Авансы в расчете 6-НДФЛ».

Ниже в таблице показано, чем нужно руководствоваться при внесении данных в 6-НДФЛ:

| Строка 2-го раздела 6-НДФЛ | Согласно какой норме заполнять |

| 100 «Дата фактического получения дохода» | Ст. 223 НК РФ |

| 110 «Дата удержания налога» | П. 4 ст. 226 и п. 7 ст. 226.1 НК РФ |

| 120 «Срок перечисления налога» | П. 6 ст. 226 и п. 9 ст. 226.1 НК РФ |

Также см. «Заполняем Раздел 2 в 6-НДФЛ».