Некоторые бизнесмены в силу требований закона обязаны в 2018 году отчитаться о своих доходах за 2017 год по форме 3-НДФЛ. Как поможет сдать ИП 3-НДФЛ программа, разработанная для этой цели Налоговой службой России? Анализируем эту возможность, ее плюсы и минусы в статье.

Кто из предпринимателей обязан

В самом общем виде перечень тех, кто заполняет по своим доходам 3-НДФЛ за 2017 год, выглядит так:

- бизнесмены, зарегистрированные как ИП на общем налоговом режиме;

- нотариусы, адвокаты с адвокатскими кабинетами, а также другие частнопрактикующие специалисты;

- обычные физические лица, которые обязаны задекларировать доход, если он облагаем НДФЛ и этот налог с него не удержан.

На практике, если коммерсант не склонился ни к одному из спецрежимов, он будет работать как ИП на общей системе налогообложения. И помимо НДС по ставке 18, 10 или 0 процентов он обязан отчислять отдельный подоходный налог.

В последнем случае налоговую базу ИП на ОСН формируют доходы от предпринимательства. Хотя по ним разрешено применять так называемые профессиональные вычеты по НДФЛ: это экономически оправданные и документально оформленные затраты.

Но не всегда возможно их подтвердить. Тогда закон допускает уменьшение доходов только на 20 процентов (абз. 4 п. 1 ст. 221 НК РФ).

Также см. «Устанавливаем программу «Декларация» для заполнения 3-НДФЛ за 2017 год: инструкция».

Особенности заполнения

Главный экран программы для 3-НДФЛ у ИП должен выглядеть следующим образом:

Проставление метки в поле «От предпринимательской деятельности» («Имеются доходы») автоматически активирует слева вкладку, предназначенную для коммерсантов на обще налоговом режиме.

Если в 2017 году у бизнесмена были также доходы как в качестве обычного наемного работника, в том числе по договорам гражданско-правового толка и/или он получал авторские гонорары, то нужно отметить и эти источники дохода (1-я опция в «Имеются доходы»).

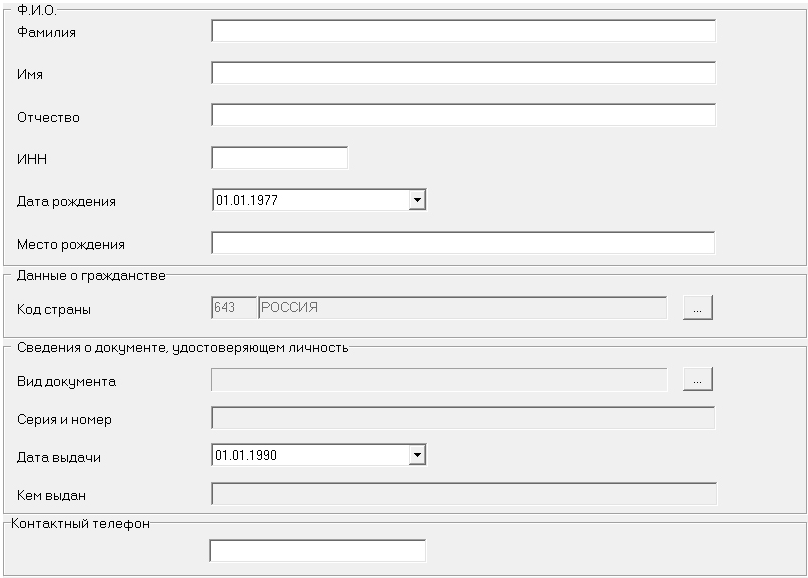

Далее переходим на вкладку «Сведения о декларанте»:

Важная особенность: только предприниматели обязательно заполняют поле с ИНН. Обычные физические лица могут этого не делать.

А в целом вышеописанное заполнение 3-НДФЛ в программе у ИП аналогично оформлению титульного листа этой декларации на бумаге за 2017 год.

Если ИП на общем режиме раньше уже заполнял 3-НДФЛ с помощью программы «Декларация» и сохранил ее файл со сведениями о себе, то можно сэкономить время на заполнение отчета. Достаточно открыть старый файл в обновленном приложении от ФНС: сведения о прошлых доходах будут проигнорированы, а личные данные об ИП автоматически попадут в 3-НДФЛ за 2017 год.

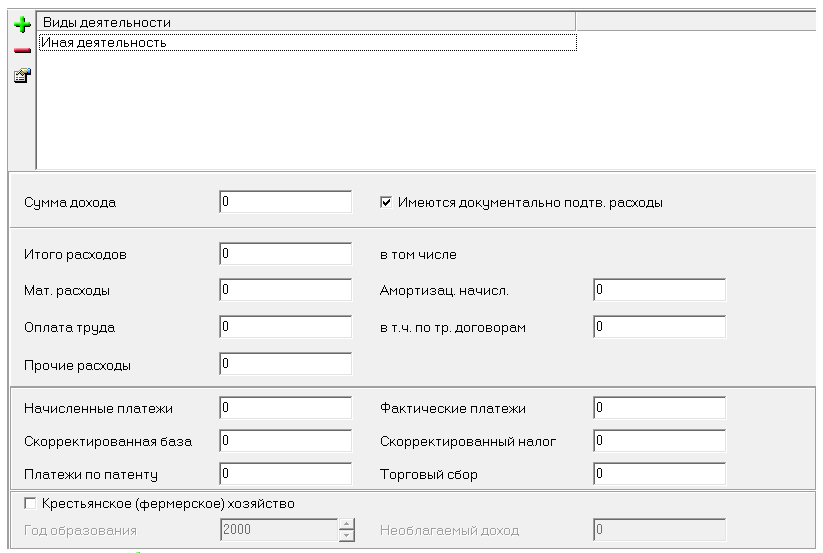

В окне «Вид деятельности» нужно выбрать первую позицию:

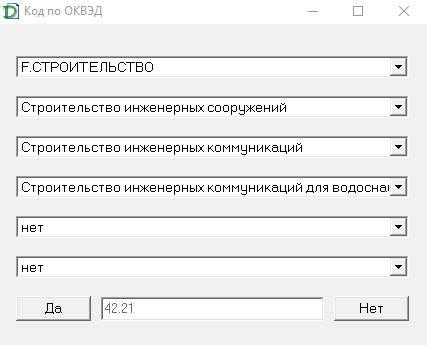

Кроме того, ИП обязательно должны указать свой код вида экономической деятельности – ОКВЭД. Для этого никуда бежать не нужно. Его выбирают из пристегнутого к интерфейсу окна справочника (кнопка “…”).

Учтите, что при поиске нужного кода ОКВЭД некоторые подуровни для конкретных видов деятельности могут быть пустыми. Далее показан пример такого выбора:

Ввод сведений о доходах от предпринимательской деятельности на ОСН соответствует Листу В формы декларации 3-НДФЛ за 2017 год.

Обратите особое внимание на опцию «Имеются документально подтвержденные расходы». Она позволяет вводить ИП в 3-НДФЛ через программу ФНС понесенные затраты. По закону есть 2 варианта:

- затраты, подтвержденные документами (целиком);

- расчет расходов по нормативной ставке 20% относительно доходов (проф. вычеты по НДФЛ).

Также см. «Инструкция по заполнению 3-НДФЛ в 2018 году в программе «Декларация 2017».