Если предприятие имеет лицензию на водопользование, значит, его бухгалтерия должна чётко следить за сроками сдачи водного налога в 2017 году. Тем более что налоговый период по этому платежу отнюдь не календарный год.

Срок сдачи = срок уплаты

Правила, установленные Налоговым кодексом РФ в отношении водного налога (гл. 25.2) имеют свою отличительную специфику. Так, на основании статьи 333.11 Кодекса налоговым периодом по водному налогу закон признает только квартал. То есть это тот редкий случай, когда чисто отчётных периодов вообще не предусмотрено.

Вдобавок отметим, что сроки перечисления в федеральную казну водного налога и сроки сдачи декларации по водному налогу за 2017 год полностью совпадают. В силу прямого указания НК РФ этот вопрос регулирует общая норма – п. 1 ст. 333.15 Кодекса.

Также см. «Водный налог в 2017 году».

Когда успеть

В силу закона предприятия и коммерсанты, которые ведут деятельность с водной лицензией, сдают декларации и отчисляют налог поквартально – не позже 20-го числа месяца, который идёт за соответствующим кварталом (п. 2 ст. 333.14 НК РФ).

Таким образом, крайние сроки сдачи отчетности водного налога в 2017 году попадают на следующие даты:

- 20 апреля;

- 20 июля;

- 20 октября;

- 22 января 2018 года (перенос с субботы – 20.01).

Каких-либо специальных правил в отношении срока сдачи отчётности по водному налогу НК РФ не установлено.

На каком бланке

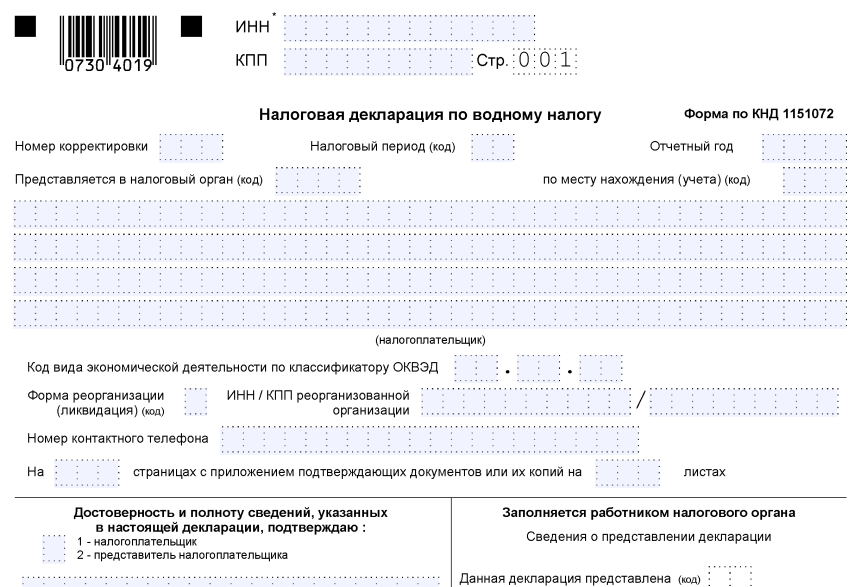

Действующий в 2017 году бланк налоговой декларации по водному налогу утвержден приказом ФНС России от 09 ноября 2015 года № ММВ-7-3/497. Её форма по КНД – 1151072:

Учтите, что большинство сдает эту декларацию и уплачивает сам налог за водопользование – по месту расположения водного объекта.

Вместе с тем крупнейшие налогоплательщики сдают отчетность по водному налогу в инспекцию по месту своего учета в качестве таковых. А иностранные лица, помимо прочего, сдают копию декларации в ИФНС по месту нахождения органа, который выдал лицензию на водопользование. При этом срок действует общий (см. выше).

Также см. «Декларация по водному налогу в 2017 году».

Надо ли сдавать?

На вопрос, нужно ли представлять декларацию в случае отсутствия факта забора воды и, соответственно, соблюдать сроки сдачи водного налога в 2017 году, налоговики отвечают не в пользу плательщиков.

Например, официальные разъяснения Налоговой службы России, изложенные в письме от 29 апреля 2016 года № СД-4-3/7821. Логика такова: обязанность сдавать отчётность по любому налогу обусловлена не наличием его суммы к уплате, а положениями закона об этом виде налога, которыми соответствующая организация (ИП) причислена к плательщикам.

При наличии у организации лицензии на пользование недрами, которая допускает забор воды из водных объектов, предприятия выступает плательщиком водного налога и должно сдавать декларацию по нему. В том числе – при отсутствии факта забора воды в налоговом периоде.

Таким образом, даже если по каким-либо причинам организация не пользуется водным объектом, подать нулевую декларацию по водному налогу всё равно придется. В этом случае не имеет значения, что согласно приборам учёта забора воды не было.