Также смотрите:

Кто входит в список плательщиков ТС

Торговому сбору посвящена глава 33 НК РФ. Введена она была Федеральным законом от 29.11.2014 № 382-ФЗ.

На 2020 год сбор как действовал, так и продолжает действовать только на территории Москвы.

К плательщикам сбора относят субъектов, которые ведут деятельность, подпадающую под ТС. То есть, если организация или ИП зарегистрированы в Москве, а магазин расположен в другом регионе, они не являются плательщиками ТС. И наоборот: если субъект зарегистрирован в ином регионе, а торгует в Москве, платить ТС он обязан.

ТС устанавливают в отношении видов торговой деятельности на определенных объектах.

Плательщики ТС – организации и ИП, которые ведут торговую деятельность на объектах осуществления торговли. Что подразумевают под этими понятиями, раскроем дальше.

Законодательство дало возможность не уплачивать ТС некоторым категориям хозяйствующих субъектов. К таковым относят ИП на патенте и плательщиков ЕСХН (ст. 411 НК РФ).

Что такое торговая деятельность и что относят к объектам осуществления торговли

Расшифруем эти понятия в целях правильного применения главы 33 НК РФ.

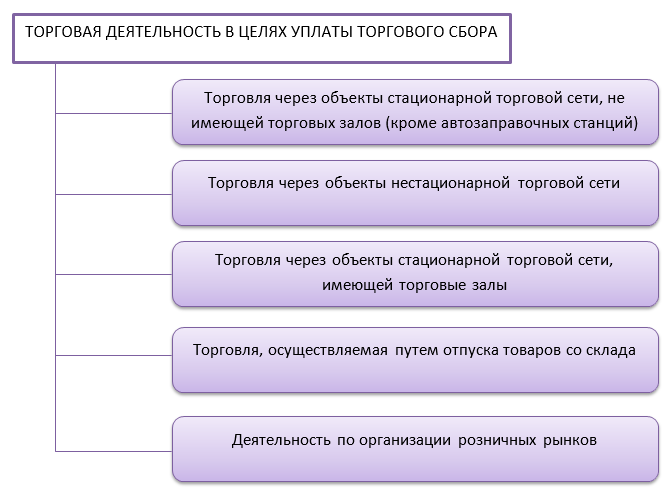

Вот Перечень видов торговли, которые облагают торговым сбором:

В данном случае к торговле относится розничная, мелкооптовая и оптовая купля-продажа товаров.

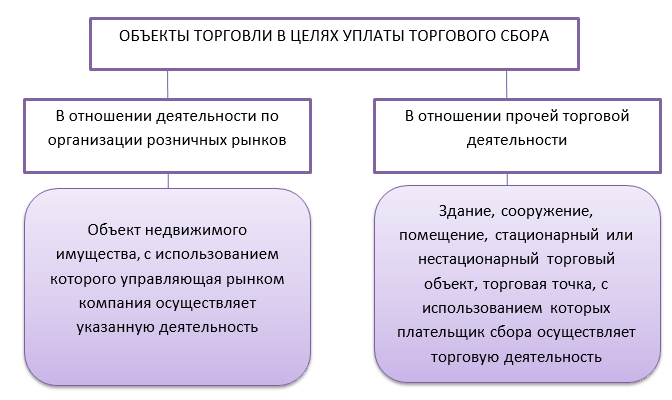

А вот что относят к объектам осуществления торговли:

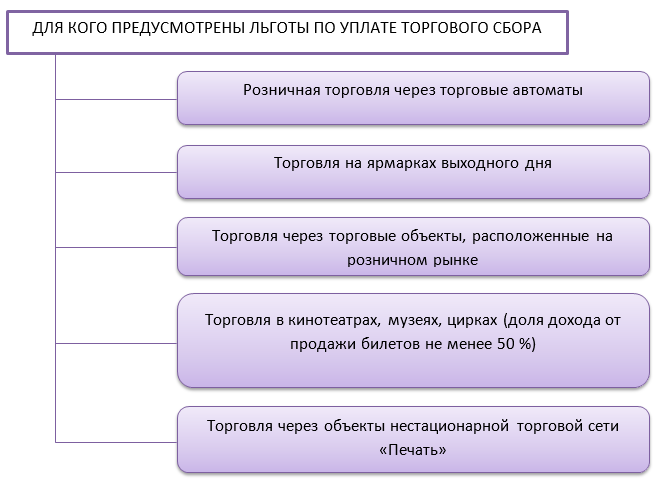

Столичным законом предусмотрены льготы для определенных видов торговли. Перечислим некоторые из них:

Порядок учета плательщиков ТС

Хозяйствующий субъект обязан в течение 5 дней с момента возникновения объекта обложения ТС встать на учет в качестве плательщика (ст. 416 НК РФ). Если этого не сделать, налоговый орган все равно поставит «молчуна» на учет – на основании информации, полученной от уполномоченного органа. В Москве это Департамент экономической политики и развития города Москвы.

Чтобы налоговая сняла плательщика ТС с учета, ее необходимо уведомить об этом в течение 5 дней с даты прекращения использования объекта торговли или ведения торговой деятельности.

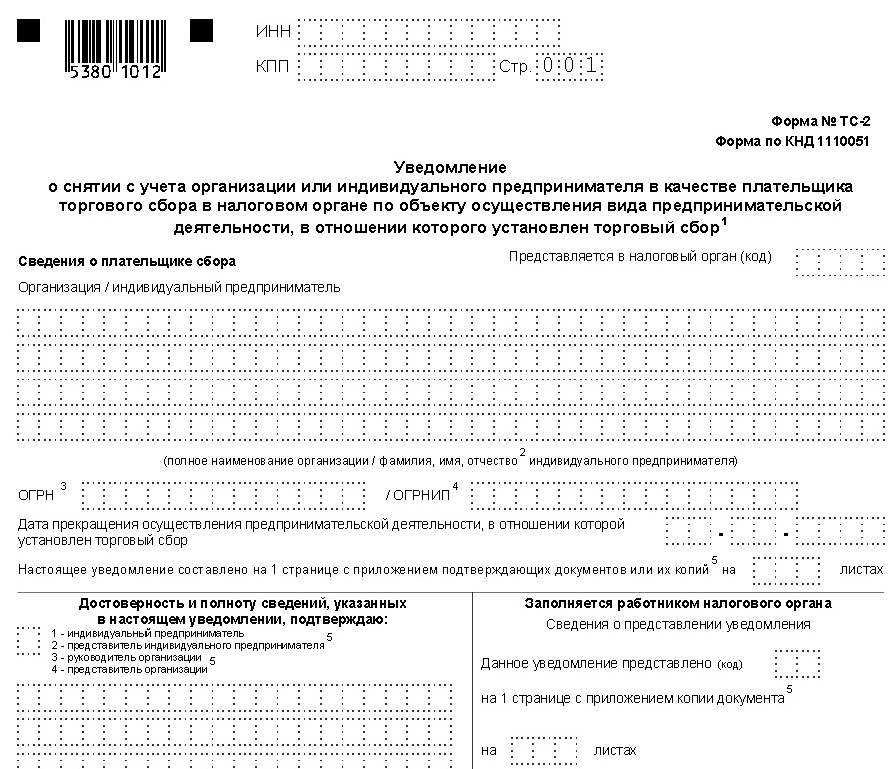

Снимают плательщика с учета путем направления им уведомления по форме ТС-2.

ИМЕЙТЕ В ВИДУ

Ранее сроки не были установлены. Ограничение в 5 дней введено с 2020 года Федеральным законом от 29.09.2019 № 325-ФЗ.

Ниже можно будет бесплатно скачать бланк ТС-2, а также узнать нюансы заполнения этого уведомления.

В каких случаях надо использовать ТС-2

Форма ТС-2 подлежит применению, если плательщик сбора закрывает все торговые объекты, относящиеся к налоговой инспекции, в которую представляет уведомление. Если закрывает лишь часть объектов, а другие продолжают функционировать, то следует сдать форму ТС-1.

Аналогичная ситуация со сменой системы налогообложения. Если ИП переводит на патент все свои торговые точки, он должен заполнить форму ТС-2. Если что-то остается на нельготируемых системах налогообложения – применяет форму ТС-1.

Если организация ликвидируется или закрывается ИП, в этом случае не надо сдавать форму ТС-2. Налоговая снимет такого субъекта с учета в качестве плательщика ТС самостоятельно – на основании записи в ЕГРЮЛ/ЕГРИП.

То же самое относится к реорганизации, в ходе которой фактически фирма перестает существовать в своем прежнем виде (присоединение, слияние). А вот вновь появившаяся в ходе такого преобразования фирма должна встать на учет в качестве плательщика сбора на общих основаниях.

Куда сдать форму ТС-2

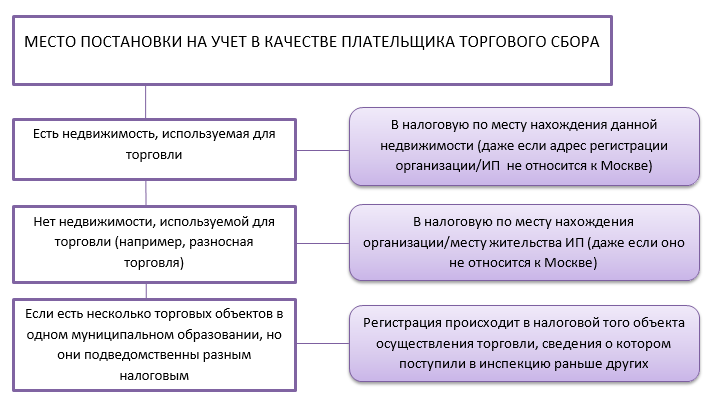

Форму о прекращении вида торговой деятельности, подпадающей под ТС, необходимо подать в ту же инспекцию, куда подавали уведомление о постановке на учет в этом качестве. Здесь могут быть следующие варианты:

Что будет, если форму ТС-2 не сдать

Напомним, что сдать форму ТС-2 следует в течение 5 дней с момента прекращения торговой деятельности через объект торговли. Если опоздать с датой представления уведомления, налоговая снимет с учета не с той даты, которая указана в уведомлении, а с даты подачи уведомления (п. 8 ст. 416 НК РФ).

Если фактическая дата прекращения деятельности и дата сдачи уведомления приходятся на один и тот же квартал, то опоздание не столь критично.

Период обложения сбором – квартал. То есть, если даже 1 день в квартале велась деятельность, подпадающая под ТС, то уплатить его нужно в полной квартальной сумме. А вот если торговля была прекращена в одном квартале, а уведомление с опозданием было подано в следующем, то придется оплатить ТС за «лишний» квартал.

Если же вовсе не подать уведомление по форме ТС-2, то сбор в полном объеме будет начислен независимо от фактического ведения деятельности.

Бланк формы ТС-2: заполняем правильно

Форма ТС-2 утверждена приказом ФНС России от 22.06.2015 № ММВ-7-14/249. В этом же приказе можно найти порядок заполнения уведомления и формат ее представления в электронном виде.

Далее с нашего сайта по прямой ссылке можно бесплатно скачать форму ТС-2 :

Форма ТС-2 проста и содержит минимум информации:

| Идентификационные данные плательщика (ИНН, КПП, наименование организации/Ф.И.О. ИП) |

| Код налогового органа, в который необходимо представить уведомление |

| Дата снятия с учета в качестве плательщика сбора |

Очень важно указать дату верно, чтобы случайно не подтянуть лишний квартал.К пример, пусть торговая деятельность заканчивается последним днем 1 квартала 2020 года. Надо поставить дату прекращения деятельности – 31.03.2020 (а не 01.04.2020).

Далее можно бесплатно скачать образец заполнения формы ТС-2 :

Подводим итоги

Форму ТС-2 подают в ИФНС в том случае, если плательщик сбора полностью снимает свою торговую деятельность с учета в налоговой, куда подает уведомление. Сделать это необходимо не позже 5 дней с момента прекращения деятельности.