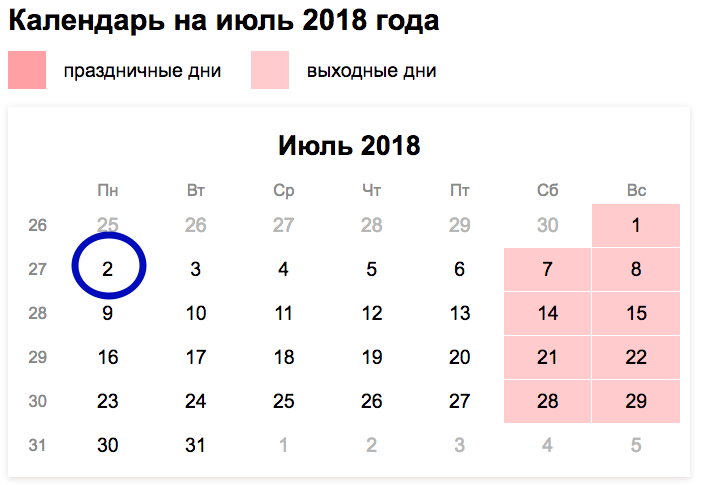

Если у индивидуального предпринимателя годовой доход за 2017 год превысил 300 000 рублей, то фиксированный платеж по пенсионным взносам, рассчитанный с превышения указанной величины, ИП должен заплатить, по общему правилу, не позднее 2 июля 2018 года (поскольку 1 число – это воскресенье). Старый или новый КБК использовать для уплаты? Куда направлять платеж: в ПФР или ИФНС? Что указывать в платежном поручении в назначении платежа? В данном материале вы найдете ответы на эти вопросы и сможете ознакомиться с образцом платежного поручения на перечисление ИП страховых взносов в 2018 году.

Срок уплаты фиксированных взносов за 2017 год

Годовую сумму страховых взносов «за себя» на обязательное пенсионное страхование за 2017 год ИП платят как посчитают верным:

- либо сразу всю сумму в 2017 году;

- либо несколькими платежами в течение года (например, ежемесячно, ежеквартально, раз в полугодие). Главное, чтобы взносы были перечислены полностью не позднее 9 января 2018 года (срок переносится с 31 декабря 2017 года). Не позднее этой даты за 2017 год нужно заплатить пенсионных взносов на сумму 23 400 рублей. Также см. “Страховые взносы ИП в 2017 году: суммы“.

Если срок уплаты страховых взносов приходится на выходной (нерабочий, праздничный) день, то страховые взносы можно перечислить в следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ).

Для пенсионных взносов, которые начислены с дохода свыше 300 000 руб., порядок другой. ИП может заплатить их в 2018 года году, но не позднее 2 июля 2018 года (перенос с 1 июля – воскресенье). Также см. “Новые сроки уплаты взносов ИП в 2018 году“.

Также см. «Срок уплаты страховых взносов ИП за 2017 год».

Если в 2018 году не заплатить взносы на обязательное пенсионное страхование или перечислить их с опозданием, то ИФНС может:

- начислить на сумму недоимки пени (ст. 75 НК РФ);

- наложить штраф за неуплаченные страховые взносы (ст. 122 НК РФ);

- взыскать задолженность за счет имущества предпринимателя (ст. 47 НК РФ).

Куда платить взносы: в ПФР или ИФНС?

C января 2017 года пенсионные и медицинские взносы, а также взносы по обязательному страхованию на случай временной нетрудоспособности и в связи с материнством будет администрировать Федеральная налоговая служба. См. «Страховые взносы с 2017 года: обзор изменений». Как заполнять платежное поручение в части получателя платежа? Ответ такой: платеж за 2017 год нужно отправлять в налоговую инспекцию. Если ИП заплатит пенсионные взносы «за себя» в пользу ПФР, то это будет ошибкой.

Пенсионные страховые взносы с дохода, превышающего 300 тысяч рублей также платите в налоговую инспекцию. В качестве получателя в платежном поручении указывайте ИФНС. Платежное поручение на уплату взносов в 2018 году ИП необходимо заполнять следующим образом:

- в поле ИНН и КПП получателя средств — ИНН и КПП соответствующего налогового органа, администрирующего платеж;

- в поле «Получатель» — сокращенное наименование органа Федерального казначейства и в скобках — сокращенное наименование инспекции, администрирующей платеж;

- в поле КБК — код бюджетной классификации, состоящий из 20 знаков (цифр). При этом первые три знака, обозначающие код главного администратора доходов бюджетов, должен принимать значение «182» — Федеральная налоговая служба.

КБК для перечисления взносов ИП в 2018 году

Чтобы в 2018 году ИП заплатить пенсионные взносы за 2017 года и обязанность по уплате считалась исполненной необходимо использовать новые коды бюджетной классификации. Новые КБК нужно отражать в поле 104 платежного поручения. Приведем таблицу с КБК, которая поможет определить верный код для уплаты пенсионных страховых взносов.

| Взносы | КБК 2018 |

| На пенсионное страхование | |

| С дохода не более 300 000 руб. | 182 1 02 02140 06 1110 160 |

| С доходов свыше 300 000 руб. | 182 1 02 02140 06 1110 160 |

| Пени | 182 1 02 02140 06 2110 160 |

| Штрафы | 182 1 02 02140 06 3010 160 |

| На медицинское страхование | |

| Взносы | 182 1 02 02103 08 1013 160 |

| Пени | 182 1 02 02103 08 2013 160 |

| Штрафы | 182 1 02 02103 08 3013 160 |

За 2017 год индивидуальному предпринимателю потребуется перечислить больше страховых взносов «за себя». О новых размерах фиксированных платежей на пенсию и медицину вы можете прочитать статью «Страховые взносы ИП «за себя» в 2018 году: новые размеры».

Образец платежного поручения в 2018 году

Страховые взносы перечисляйте отдельными платежными документами:

- на обязательное медицинское страхование;

- на обязательное пенсионное страхование.

Теперь рассмотрим наиболее распространенную ситуацию: ИП в 2018 году в срок не позднее 2 июля 2018 года платит пенсионные взносы в фиксированном размере с дохода, который в 2017 году превысил 300 000 рублей. В целях правильной уплаты нужно направить платеж в адрес ИФНС и указать в платежке специальный КБК -182 1 02 02140 06 1110 160 (см. Таблицу выше).

Предположим, что доходы ИП за 2017 год превысили 300 000 руб. и составили 450 000 руб. Пенсионные взносы на собственное страхование за 2017 год с суммы доходов, превышающей 300 000 руб., составляют 1500 руб. ((450 000 руб. – 300 000 руб.) × 1%). 22 января 2018 года по платежному поручению Иванова перечислила в бюджет 1500 руб. Скачайте образец платежного поручения на уплату фиксированных пенсионных взносов за 2017 год.

При заполнении в 2018 году платежного поручения на оплату ИП пенсионных взносов за 2017 года обратите внимание на, в том числе, на следующее:

- используйте КБК, который отнесет платеж в пользу ИФНС -182 1 02 02140 06 1110 160;

- в качестве получателя укажите ИФНС, а не УПФР;

- код статуса плательщика у ИП в 2017 году укажите 09 (прежде ИП использовался код 24). См. «Статус плательщика в платежном поручении с 2017 года».