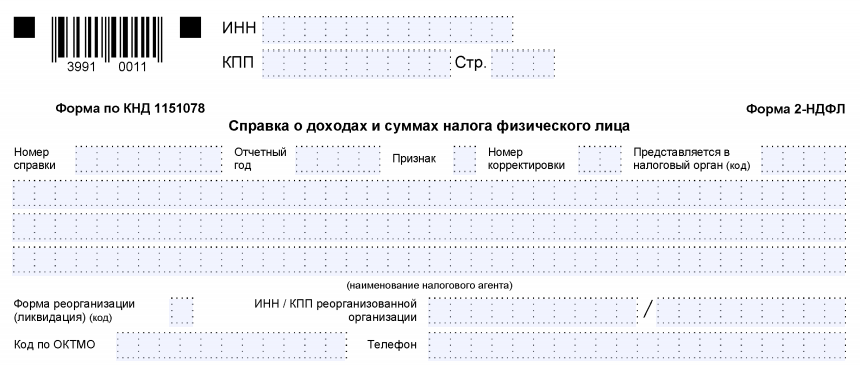

Какой заполнять бланк

Действующая форма справки о доходах – 2-НДФЛ – утверждена Приложением № 1 к приказу ФНС России от 02.10.2018 № ММВ-7-11/566. Этим же документом утверждён:

- порядок заполнения данной справки (Приложение № 2, далее – Порядок);

- электронный формат 2-НДФЛ (Приложение № 3).

Официальное название рассматриваемого документа – «Справка о доходах и суммах налога физического лица» (форма 2-НДФЛ).

Структура справки о доходах

2-НДФЛ состоит из следующих частей:

- общая часть (шапка);

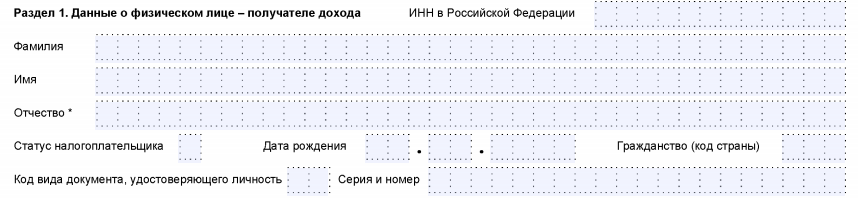

- раздел 1 «Данные о физическом лице-получателе дохода»;

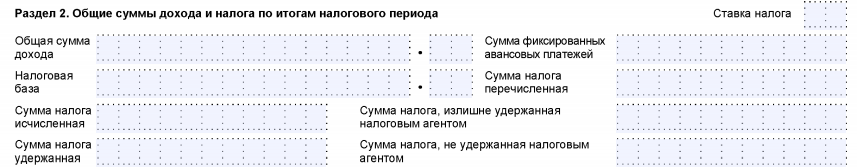

- раздел 2 «Общие суммы дохода и налога по итогам налогового периода»;

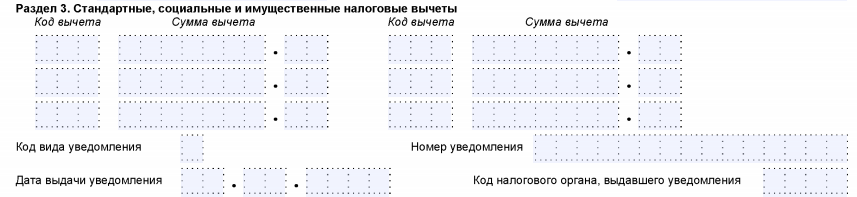

- раздел 3 «Стандартные, социальные и имущественные налоговые вычеты»;

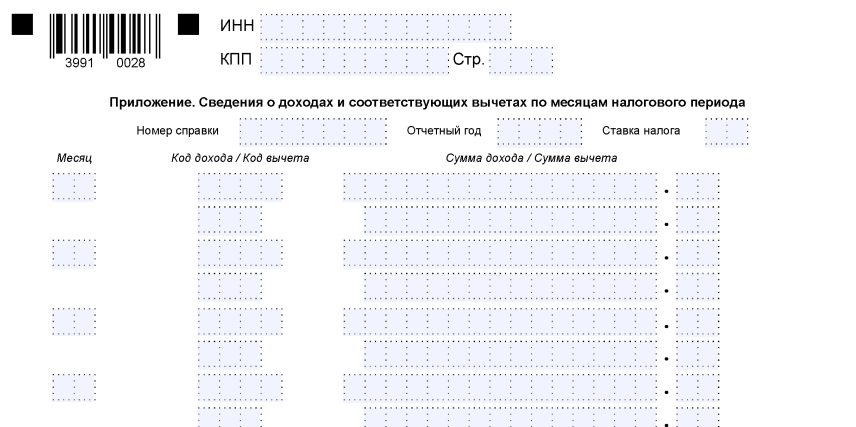

- Приложение «Сведения о доходах и соответствующих вычетах по месяцам налогового периода».

Учтите, что удобнее и правильнее заполнять справку о доходах совсем не по порядку. В какой последовательности заполнить справку 2-НДФЛ, узнайте из КонсультантПлюс:

Рекомендуем заполнять справку 2-НДФЛ в следующем порядке: … (читать далее).

Общие правила заполнения справки о доходах 2-НДФЛ

Документ заполняют за налоговый период. Это календарный год. Данные берут из регистров налогового учета.

Недопустимо:

- исправление ошибок с помощью корректирующего или иного аналогичного средства;

- двусторонняя печать и скрепление листов, приводящее к порче справки;

- указание отрицательных числовых значений.

Используют чернила черного, фиолетового или синего цвета.

Каждому показателю справки соответствует одно поле, состоящее из определенного количества знакомест. В каждом поле указывают только один показатель. Исключение – дата (ДД.ММ.ГГГГ) или десятичная дробь (два поля через точку).

Заполняют поля справки слева направо с первого (левого) знакоместа.

При заполнении на компьютере значения числовых показателей выравнивают по правому (последнему) знакоместу. Допустимо отсутствие обрамления знакомест и прочерков для незаполненных знакомест.

Заполняют ЗАГЛАВНЫМИ ПЕЧАТНЫМИ символами шрифтом Courier New высотой 16-18 пунктов.

|

СИТУАЦИЯ |

РЕШЕНИЕ |

| Нет какого-либо показателя | Во всех знакоместах соответствующего поля – прочерк. |

| Для указания какого-либо показателя не нужно заполнение всех знакомест поля | В незаполненных знакоместах в правой части поля – прочерк. |

| Нет значения по суммовым показателям | Указывают ноль (0) |

| Справка не может быть заполнена на одной странице | Заполняют необходимое количество страниц, располагающихся до Приложения |

Сквозная нумерация. Например, для первой страницы – 001, для двенадцатой – 012.

Заполнение общей части справки о доходах 2-НДФЛ

|

ПОЛЕ |

КАК ЗАПОЛНЯТЬ |

| ИНН

КПП |

Организации указывают идентификационный номер налогового агента (ИНН) и код причины постановки на учет (КПП) по месту нахождения организации согласно свидетельству из налоговой.

Физические лица – налоговые агенты –только ИНН из свидетельства о постановке на учет в налоговом органе физлица по месту жительства на территории РФ. Если справку сдаёт организация с обособленными подразделениями, после ИНН указывает КПП по месту нахождения организации по месту нахождения обособки. На практике может произойти закрытие обособленного подразделения. Как заполнять 2-НДФЛ в этом случае, есть отдельное разъяснение ФНС России в КонсультантПлюс: Федеральная налоговая служба в связи с поступающими запросами организаций – налоговых агентов в отношении представления сведений о доходах физических лиц и суммах налога на доходы физических лиц по форме 2-НДФЛ (далее – справки по форме 2-НДФЛ) и расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ) (далее – расчет по форме 6-НДФЛ), в случае ликвидации (закрытия) обособленного подразделения организации, сообщает следующее. Читать полностью.Правопреемник налогового агента указывает идентификационный номер правопреемника налогового агента (ИНН) и код причины постановки на учет (КПП) по месту нахождения организации согласно свидетельству о постановке на учет в налоговом органе. |

| Номер справки | Уникальный порядковый номер в отчетном налоговом периоде, присваиваемый налоговым агентом.

При сдаче корректирующей либо аннулирующей справки налоговым агентом взамен ранее сданной указывают номер первичной. При сдаче корректирующей либо аннулирующей справки правопреемником налогового агента – номер ранее представленной справки налоговым агентом. |

| Отчетный год | Налоговый период, за который составлена справка |

| Признак | Указывают:

В результате технической ошибки НДФЛ по уволившемуся работнику может быть удержан не полностью, а справка 2-НДФЛ на него уже сдана в налоговую. Нужно ли после налогового периода подать сразу две справки о доходах на него? Об этом смотрите в КонсультантПлюс: Исполнение организацией обязанности по сообщению о невозможности удержать налог и сумме налога в соответствии с п. 5 ст. 226 НК РФ не освобождает организацию от обязанности представить сведения о доходах физических лиц истекшего налогового периода и суммах начисленных, удержанных и перечисленных в бюджетную систему Российской Федерации налогов в соответствии с п. 2 ст. 230 НК РФ. Читать полностью. |

| Номер корректировки | Указывают:

Справку о доходах физлица, которому произведен перерасчет НДФЛ за предшествующие налоговые периоды в связи с уточнением его налоговых обязательств, оформляют в виде корректирующей справки. В форме аннулирующей справки заполняют заголовок, а также показатели раздела 1, указанные в представленной ранее справке. Разделы 2 и 3, а также Приложение не заполняют. Образец правильного заполнения аннулирующей справки по форме 2-НДФЛ есть в КонсультантПлюс: ООО “Альфа” при сдаче справок за 2019 г. допустило ошибку: справка в отношении И.И. Иванова, работающего в обособленном подразделении организации, была представлена в налоговый орган по месту нахождения головного офиса. ООО “Альфа” подает в эту инспекцию аннулирующую справку 2-НДФЛ, чтобы отменить ошибочно представленные сведения. Смотреть заполненный образец. |

| Представляется в налоговый орган (код) | Четырехзначный код ИФНС, в которую налоговый агент сдаёт справку о доходах.

Первые 2 цифры – это код региона, а вторые две – номер инспекции ФНС России в регионе. |

| наименование налогового агента | При сдаче справки налоговым агентом – юрлицом либо обособленным подразделением указывают сокращенное наименование (в случае отсутствия – полное) организации согласно ее учредительным документам.

Если правопреемником, то наименование реорганизованной организации либо её обособленного подразделения. При сдаче физлицом, признаваемым налоговым агентом, указывают полностью без сокращений фамилию, имю, отчество (при наличии) – в соответствии с документом, удостоверяющим его личность. В случае двойной фамилии – через дефис. |

| Форма реорганизации (ликвидация) (код) | Указывают код в соответствии с Приложением № 2 к Порядку:

Обязательно для заполнения при заполнении поля «Признак» значением 3 или 4. |

| ИНН/КПП реорганизованной организации | Соответственно ИНН и КПП реорганизованной организации или её обособленного подразделения.

Если 2-НДФЛ подаёте не за реорганизованную организацию, поля «Форма реорганизации (ликвидация) (код)» и «ИНН/КПП реорганизованной организации» не заполняют. Обязательно для заполнения при заполнении:

|

| Код по ОКТМО | Код муниципального образования, на территории которого находится организация или обособленное подразделение.

Коды по ОКТМО содержит Общероссийский классификатор территорий муниципальных образований ОК 033-2013 (ОКТМО). В свободных знакоместах справа от значения кода (если он имеет 8, а не 11 знаков) никакие символы не проставляют. ИП, частные нотариусы, адвокаты и др. специалисты частной практики, признаваемые налоговыми агентами, указывают код ОКТМО по месту жительства. ИП, признаваемые налоговыми агентами, которые состоят на учете по месту деятельности в связи с применением ЕНВД или ПСН, в отношении своих наемных работников указывают код ОКТМО по месту своего такого учета. Правопреемник налогового агента указывает код ОКТМО по месту нахождения реорганизованной организации или её обособленного подразделения. |

| Телефон | Телефонный код города и номер контактного телефона налогового агента, по которому в случае необходимости может быть получена справочная информация, касающаяся налогообложения доходов физических лиц, а также учетных данных этого налогового агента. |

Как видно, есть ряд особенностей заполнения справки 2-НДФЛ при реорганизации. Все они в доступной форме перечислены в КонсультантПлюс:

Правопреемник представляет справки с признаком “3” или “4”, когда нужно отчитаться за реорганизованную организацию (п. 2.7 Порядка заполнения справки 2-НДФЛ).

Читать полностью.Заполнение раздела 1 справки о доходах

|

ПОЛЕ |

КАК ЗАПОЛНЯТЬ |

| ИНН в Российской Федерации | Идентификационный номер физлица, подтверждающий его постановку на учет в налоговом органе РФ.

При отсутствии у налогового агента информации об ИНН получателя дохода не заполняют. |

| Фамилия

Имя Отчество |

Без сокращений в соответствии с документом, удостоверяющим личность.

Отчество может отсутствовать, если оно не указано в документе, удостоверяющем личность. Для иностранных граждан фамилию, имя и отчество допустимо указывать буквами латинского алфавита. |

| Статус налогоплательщика | Код статуса налогоплательщика:

Как видно, в отношении иностранца-нерезидента тоже нужно заполнять справки по форме 2-НДФЛ. Как это сделать, пример есть в КонсультантПлюс: В октябре 2019 г. организация приняла на работу по трудовому договору гражданина Таджикистана – нерезидента РФ с окладом 45 000 руб. Всего за 2019 г. начислено 135 000 руб. дохода. Ставка НДФЛ по доходам иностранцев-нерезидентов по общему правилу составляет 30% (п. 3 ст. 224 НК РФ). Исчисленная сумма НДФЛ за 2019 г. составила 40 500 руб. ((45 000 + 45 000 + 45 000) x 30%). Смотреть образец заполнения. |

| Дата рождения | Число, порядковый номер месяца, год – путем последовательной записи арабскими цифрами. |

| Гражданство (код страны) | Числовой код страны, гражданином которой является физлицо.

Согласно Общероссийскому классификатору стран мира (ОКСМ) (утв. постановлением Госстандарта России от 14.12.2001 № 529-ст). При отсутствии гражданства указывают код страны, выдавшей документ, удостоверяющий личность. |

| Код документа, удостоверяющего личность | Берут из Приложения № 1 к Порядку:

|

| Серия и номер | Реквизиты документа, удостоверяющего личность налогоплательщика – соответственно, серия и номер.

Знак «№» не ставят. |

Заполнение раздела 2 справки о доходах

Здесь отражают общие суммы:

- начисленного и фактически полученного дохода;

- исчисленного, удержанного и перечисленного НДФЛ по соответствующей ставке, указанной в поле «Ставка налога» раздела 2 справки.

|

ПОЛЕ |

КАК ЗАПОЛНЯТЬ |

| Общая сумма дохода | Общая сумма начисленного и фактически полученного дохода, без учета вычетов из раздела 3 и Приложения к справке |

| Налоговая база | С которой исчислен налог.

Показатель соответствует сумме дохода из поля «Общая сумма дохода», уменьшенной на сумму вычетов из раздела 3 и Приложения. Если сумма вычетов в разделе 3 и Приложении превышает общую сумму дохода, указывают 0.00. |

| Сумма налога исчисленная | Общая сумма налога исчисленная |

| Сумма налога удержанная | Общая сумма налога удержанная |

| Сумма фиксированных авансовых платежей | Сумма фиксированных авансовых платежей, принимаемая к уменьшению суммы исчисленного налога |

| Сумма налога перечисленная | Общая сумма перечисленного налога |

| Сумма налога, излишне удержанная налоговым агентом | Указывают:

|

| Сумма налога, не удержанная налоговым агентом | Исчисленная сумма налога, которую налоговый агент не удержал в налоговом периоде |

В случае выплаты в течение налогового периода доходов физлицу – получателю, облагаемых по разным ставкам, заполняют необходимое количество страниц справки. Тогда на второй и последующих страницах справки заполняют «ИНН», «КПП», «Номер справки», «Отчетный год», «Признак», «Номер корректировки», «Представляется в налоговый орган (код)», раздел 2 и при необходимости раздел 3. Остальные поля справки заполняют прочерками.

При заполнении справки с признаком 2 или 4:

|

ПОЛЕ |

КАК ЗАПОЛНЯТЬ |

| Общая сумма дохода | Сумма начисленного и фактически полученного дохода, с которой не удержан НДФЛ налоговым агентом, отраженная в Приложении |

| Сумма налога исчисленная | Сумма налога исчисленная, но не удержанная |

| Сумма налога удержанная

Сумма налога перечисленная Сумма налога, излишне удержанная налоговым агентом |

Ноль (0) |

| Сумма налога, не удержанная налоговым агентом | Исчисленная сумма НДФЛ, которую налоговый агент не удержал в налоговом периоде |

Если вы выплатили физлицу доход, но не смогли удержать с него налог, то должны сообщить об этом в ИФНС (п. 5 ст. 226 НК РФ). Для этого надо заполнить справку 2-НДФЛ с признаком 2. Образец правильного заполнения при невозможности удержать НДФЛ есть в КонсультантПлюс:

В декабре 2019 г. по просьбе работника – налогового резидента РФ организация оплатила его лечение, стоимость которого составила 45 000 руб. Указанная сумма работником не возвращается. Иных доходов в денежной форме в декабре 2019 г. работнику не выплачивалось.

Смотреть образец заполнения.Заполнение раздела 3

Здесь отражают сведения:

- о предоставляемых налоговым агентом стандартных, социальных и имущественных налоговых вычетах;

- соответствующих уведомлениях, выданных налоговым органом.

|

ПОЛЕ |

КАК ЗАПОЛНЯТЬ |

| Код вычета | Выбирают из Приложения № 2 к приказу ФНС от 10.09.2015 № ММВ-7-11/387.

Полный перечень кодов вычета для 2-НДФЛ смотрите в отдельном файле здесь. Обычно у бухгалтеров возникают замешательства в отношении последнего кода 620 из этого перечня. Он имеет открытый характер, т. к. по нему отражают “иные суммы, уменьшающие налоговую базу…”. Какие именно вычеты отражают по коду 620 в 2-НДФЛ, смотрите в КонсультантПлюс: Для каждого вычета установлен свой код. При этом по коду вычета 620 отражаются иные суммы, уменьшающие налоговую базу по НДФЛ, для которых… (читать далее). |

| Сумма вычета | Суммы вычетов, соответствующие указанному коду |

| Код вида уведомления | Указывают:

|

| Номер уведомления

Дата выдачи уведомления Код налогового органа, выдавшего уведомление |

Если уведомления получены неоднократно, налоговый агент заполняет необходимое количество страниц справки о доходах. |

Вот несколько особенностей заполнения раздела 3 справки о доходах:

|

СИТУАЦИЯ |

КАК ЗАПОЛНЯТЬ |

| Предоставление в течение налогового периода вычетов, соответствующих разным кодам | Заполняют необходимое количество полей «Код вычета» и «Сумма вычета» |

| Количество предоставленных в течение налогового периода вычетов превышает количество отведенных для их заполнения полей | Заполняют необходимое количество страниц справки.

На последующих листах справки заполняют поля «ИНН», «КПП», «Стр.», «Номер справки», «Отчетный год», «Признак», «Номер корректировки», «Представляется в налоговый орган (код)», «наименование налогового агента», «Код вычета», «Сумма вычета». Остальные поля заполняют прочерками. |

| Непредоставление в течение налогового периода вычетов по доходам, облагаемым по соответствующей ставке | Поля «Код вычета» и «Сумма вычета» не заполняют |

| При отсутствии уведомлений | Поля «Код вида уведомления», «Номер уведомления», «Дата выдачи уведомления» и «Код налогового органа, выдавшего уведомление» не заполняют |

Заполнение Приложения справки о доходах

Здесь указывают сведения о доходах, начисленных и фактически полученных физлицом:

- в денежной и натуральной формах;

- в виде материальной выгоды.

Заполняют по месяцам налогового периода и соответствующих вычетов, по каждой ставке НДФЛ.

|

СИТУАЦИЯ |

КАК ЗАПОЛНИТЬ ПРИЛОЖЕНИЕ К 2-НДФЛ |

| Заполнение формы справки с признаком 1 или 3 | Указывают в соответствующих полях:

|

| Заполнение формы справки с признаком 2 или 4 | Указывают сумму фактически полученного дохода, с которой не удержан НДФЛ налоговым агентом |

Стандартные, социальные и имущественные налоговые вычеты в Приложении к справке о доходах не отражают.

Кстати, в Приложении к справке 2-НДФЛ отражают отпускные. Как это правильно сделать, смотрите в КонсультантПлюс здесь.

|

ПОЛЕ |

КАК ЗАПОЛНЯТЬ |

| Номер справки

Отчетный год Ставка налога |

Cоответствующие номер справки, отчетный год и ставка налога, по которой исчислен НДФЛ, отраженный на соответствующем листе 2-НДФЛ |

| Месяц | В хронологическом порядке – порядковый номер месяца налогового периода, за который начислен и фактически получен доход |

| Код дохода | Выбирают из Приложения № 1 к приказу ФНС от 10.09.2015 № ММВ-7-11/387.

Полный перечень кодов дохода для 2-НДФЛ смотрите в отдельном файле здесь. Физлицо в качестве дохода может получить оплаченные товары/работы/услуги. Обычно здесь у бухгалтера возникают затруднения, какой код дохода указывать в справке – 2510 или 2520. Эта ситуация подробно разобрана в КонсультантПлюс: Отметим, что Приказом не устанавливаются новые виды доходов, а лишь кодируются те, которые определены НК РФ. Так, коды 2510, 2520, а также 2530 кодируют виды доходов, поименованные соответственно в пп. 1, 2 и 3 п. 2 ст. 211 НК РФ. Из формулировок, используемых в НК РФ, легче выделить квалифицирующие признаки, по которым отдельные доходы в натуральной форме можно отнести к той или иной группе. Читать полностью. |

| Сумма дохода | Вся сумма начисленного и фактически полученного дохода по указанному коду дохода |

| Код вычета | Выбирают из Приложения № 2 к приказу ФНС от 10.09.2015 № ММВ-7-11/387.

Полный перечень кодов вычета для 2-НДФЛ смотрите в отдельном файле здесь. Указывают при наличии суммы соответствующего вычета. По соответствующим видам доходов, в отношении которых предусмотрены соответствующие вычеты или которые облагаются НДФЛ не в полном размере, указывают код вычета, выбираемый из указанного документа. |

| Сумма вычета | Не должна превышать сумму дохода, указанную в соответствующей графе «Сумма дохода» |

По доходам от операций с ценными бумагами и производными финансовыми инструментами (ст. 214.1 НК РФ), от РЕПО с ценными бумагами (ст. 214.3 НК РФ) и от займов ценными бумагами (ст. 214.4 НК РФ) в отношении одного кода дохода может быть указано несколько кодов вычетов. В этом случае:

- первый код вычета и его сумму указывают ниже соответствующего кода дохода;

- остальные коды и суммы вычетов указывают в соответствующих графах строками ниже;

- поля «Месяц», «Код дохода» и «Сумма дохода» напротив таких кодов и сумм вычетов заполняют прочерками.

Если налоговый агент начислял физлицу в течение налогового периода доходы, облагаемые по разным ставкам, разделы 1, 2 и 3 (при необходимости), а также Приложение заполняют для каждой из ставок.

Что касается адвокатов, то они могут получать разные виды доходов – вознаграждения за оказание юридической помощи доверителю, за выполнение трудовых обязанностей, а также другие виды вознаграждений. Какой указывать код дохода для каждой ситуации, смотрите в КонсультантПлюс:

Адвокат вправе вступать в трудовые отношения в качестве работника в случае осуществления научной, преподавательской и иной творческой деятельности. Доходы от трудовой деятельности адвоката как работника указываются в справке 2-НДФЛ с кодом… (читать далее).

Заверение страниц справки о доходах

|

ПОЛЕ |

КАК ЗАПОЛНЯТЬ |

| Достоверность и полноту сведений, указанных в настоящей Справке, подтверждаю | Указывают:

|

| фамилия, имя, отчество

подпись |

Фамилия, имя, отчество (при наличии) уполномоченного лица, представившего справку, и его подпись |

| Наименование и реквизиты документа, подтверждающего полномочия представителя налогового агента (правопреемника налогового агента) | Заполняют в случае сдачи справки представителем налогового агента (его правопреемником). |

Нужна ли печать на справке 2-НДФЛ? Об этом есть отдельное разъяснение в КонсультантПлюс: читайте здесь.

Пример заполнения справки о доходах

Допустим, что Сергеев Александр Александрович в 2019 г. работал в ООО «Альфа» и получил следующие доходы:

- январь – 22 000 руб.: зарплата;

- февраль – 22 000 руб.: зарплата (17 000 руб.) + оплата больничного листа (5000 руб.);

- март – 22 000 руб.: зарплата;

- апрель – 22 000 руб.: зарплата;

- май – 22 000 руб.: зарплата;

- июнь – 52 000 руб.: зарплата (22 000 руб.) + премия (10 000 руб.) + отпускные (20 000 руб.);

- июль – 2 000 руб.: зарплата;

- август – 22 000 руб.: зарплата;

- сентябрь – 22 000 руб.: зарплата;

- октябрь – 22 000 руб.: зарплата;

- ноябрь – 22 000 руб.: зарплата;

- декабрь – 22 000 руб.: зарплата.

Всего: 274 000 руб.

За каждый месяц 2019 г. ООО «Альфа» предоставило А.А. Сергееву стандартный вычет на первого ребенка.

Далее полностью правильно заполненный бухгалтерией ООО «Альфа» образец справки о доходах по форме 2-НДФЛ на А.А. Сергеева смотрите в КонсультантПлюс ЗДЕСЬ.

Работодатель обязан выдать справку 2-НДФЛ уволившемуся работнику, если в течение календарного года не смог удержать из его доходов НДФЛ. В этом случае ее нужно заполнить с учётом ряда особенностей, которые раскрыты в КонсультантПлюс:

Читать готовое решение полностью.